房地产作为投资组合中重要的组成部分,一直以来都受到大量投资者青睐,除了进行实体房产投资外,也不乏有投资人会选择在投资组合中配置地产类的基金产品。在澳洲,地产类基金也是市场上颇为常见的一大类投资产品,银行、财富管理公司、基金公司均有推出地产类基金产品。

当下,由于澳洲政府下达的“社交距离”禁令仍未解除,“看房子”也被禁止,投资人的资金无法如期进入到房地产市场。那么地产类基金会是现在房产投资的“替代品”吗?这次疫情对地产基金有着什么样的影响?地产类基金受到的冲击有多大?投资人还能碰吗?

我投的到底是什么?

地产基金种类繁多,且不同的底层资产会组合出不同属性的产品,投资人必须要在投资前搞懂地产基金的分类和属性,以及相对应的风险点。

上市 vs 非上市

- 上市地产基金:澳洲比较常见的上市地产基金为澳大利亚房地产投资信托基金(AREITs),投资人也需注意,若基金本身没有挂牌上市,但基金投的底层资产是AREITs,这类基金也有二级市场的风险敞口。

- 非上市地产基金:非上市地产基金则是不能在证券交易所进行交易的地产基金,多为基金公司、银行面向投资人直接推出的基金产品。

股权 vs 债权

- 股权类的地产基金多是持有底层资产,譬如购物中心,依靠购物中心的增值以及租金收入获利。股权类地产投资除了关心投资标的目前资产状况,更加在意投资标的未来的发展前景和资产增值情况。

- 债权类的地产基金多是放贷方,更加关注投资标的抵押资产的价值及利息收入。

底层资产

澳洲的地产基金,不论是上市还是非上市,大多数都投资于商业地产,而其中最为常见的商业地产则为大型购物中心、零售店,还有酒店、写字楼、工业地产等。

澳洲上市地产基金还能投吗?

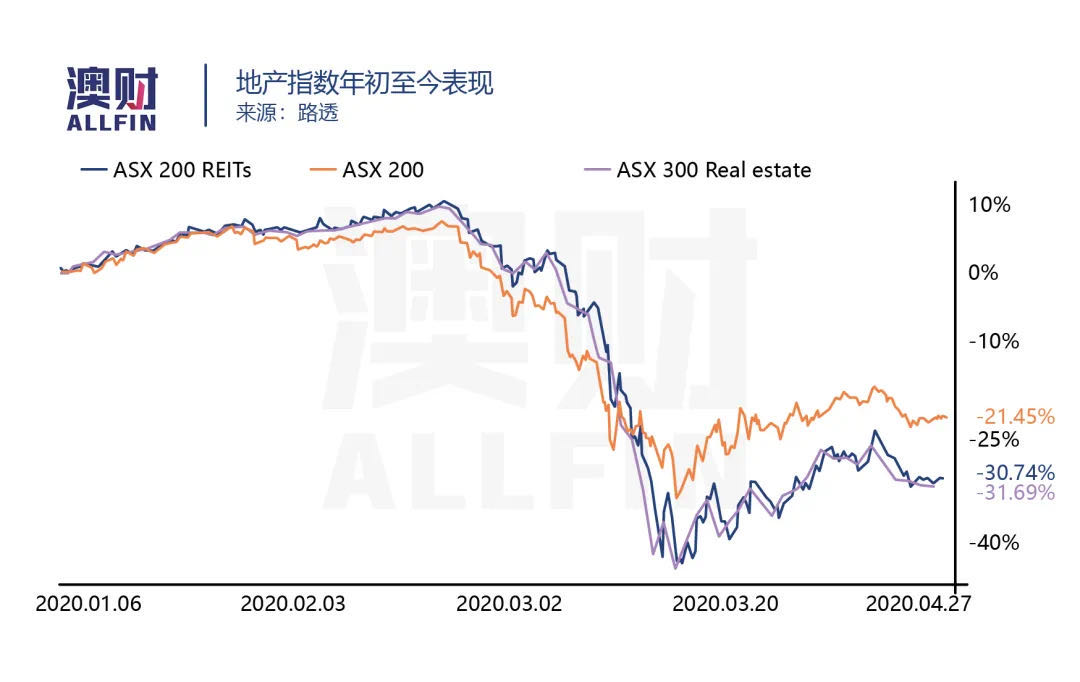

今年三月中下旬全球股票市场因恐慌情绪暴跌,澳洲ASX 200指数今年迄今下跌逾20%,而澳洲上市地产信托基金AREITs的表现疲软于大盘,下跌幅度超过30%。

随着新冠疫情三月份在澳洲爆发,澳洲各个城市开始“封城”(lockdown),诸多零售店、百货商店因此关停,许多企业为保护员工安全,开始长时间进行居家办公。这正是澳洲上市地产基金表现不佳的关键因素——澳洲上市类地产基金主要投资于商业地产,如大型商场、办公楼,而这些资产受到了巨大的冲击,地产基金公司从租客处收到的租金也大不如前,对基金的表现造成了影响。

非上市地产基金是不是更好的选择?

从下图可以看出,澳洲非上市地产基金的跌幅要比上市地产基金小了许多。

欲了解上表具体基金案例,请查看完整版视频

一是,非上市地产基金受大盘整体影响较小。上市的地产基金会受到二级市场波动影响,但非上市地产基金则不太会受到市场情绪的影响,而导致资产价格大幅度下跌。

二是,非上市基金往往直接投资地产项目,其反应较慢,不如二级市场迅速。地产项目的价值多是受到定期地产资产估值影响,即便市场波动大,也很难直接导致底层资产价值出现暴跌。

非上市地产基金虽不受二级市场波动影响,但相应的,其流动性要比上市类地产基金差了许多,甚至有大牌基金出现了赎回问题。此前,非上市地产基金AMP Capital Wholesale Australian Property在4月初发公告称要推迟提款日期,并对赎回金额和赎回方式做了更改,投资人短期内最多赎回20%,且余款在一年内付清。这也是当前诸多大牌非上市地产基金共同出现的问题。

有没有受影响较小的地产基金呢?

除了上市地产信贷基金和股权类的非上市地产基金,由于信贷市场收紧,近年澳洲金融市场也不乏债权类的地产基金,即基金经理为放贷方,将资金出借给开发商收取利息,开发商同时也会将土地或者房地产开发项目作为抵押担保。不同于股权类地产基金,债权类地产基金的收益主要依靠于利息收益,拥有稳定的现金流,而非资本增值,且债权类地产基金的安全性也会相对更高。

那债权类地产基金最大的风险是什么?

在这个时期进行投资,万变不离其宗,投资人往往需要回归到一个问题——基金产品的底层资产到底是什么?

投资人在选择债权类地产基金时,需考虑以下几个方面:

- 借贷是否有抵押?有要比没有安全。

- 有抵押的话,是一级抵押还是二级抵押?一级抵押的安全性要远高于二级抵押

- 借贷比率LVR有多少?50-60%的LVR属于比较安全合理的区间,若LVR高达80%则本金容易出现问题

- 是否分散投资?鸡蛋不能放在一个篮子里,市场动荡下难免会有项目拖延,基金池里项目越多,风险就越分散。

小结

本文阐述了三类地产基金,不同类型的产品特点也很不一样。

- 上市股权类地产基金:受股票影响大,危机期间资产价格波动大,优点在于流动性比较好

- 非上市股权类投资:受股票市场影响较小,危机期间资产价格波动适中,且反应之后(决定于实体经济),但流动性差

- 债权类地产基金:主要取决于底层标的资产的违约率(信用风险),受股票市场影响很小,收益稳定,但较低。

投资人在投资时,经常需要在流动性、现金流、收益高低、资产安全性这四个方面进行权衡,在我们选择高收益时,我们牺牲的可能是流动性、可能是资产安全性。只有投资人清楚的了解自己的投资诉求,才能根据自己的诉求去选择最适合自己的产品。