#全球私募股权策略母基金 #澳洲稳健收益基金 #全球独角兽科技基金

文章摘要:澳洲股票市场新股上市热潮中,早就以超低价格进入的风投和私募公司成为了最大赢家,那对于投资人到底有什么投资机会呢?博满金资带您详细了解澳洲有哪些私募风投公司,私募风投背后投资人都是谁以及此类风投基金投资的特点,让投资者除了关注澳洲股票,还能通过澳洲基金尤其是私募风投类投资来把握IPO热潮带来的机会。

全球依然受着疫情的笼罩,全球经济也尚未完全复苏,但全球IPO的热潮呼啸而来,成了近期资本市场最火爆的话题。不论是A股、港股、美股亦是澳股,都可以看到IPO新股上市大狂欢的景象。

那么这一波全球的上市热潮中,到底有什么投资机会?我们“抢破头”拿到的IPO,背后真正的赢家又是谁?

澳洲这只IPO,比尔盖茨竟是背后赢家

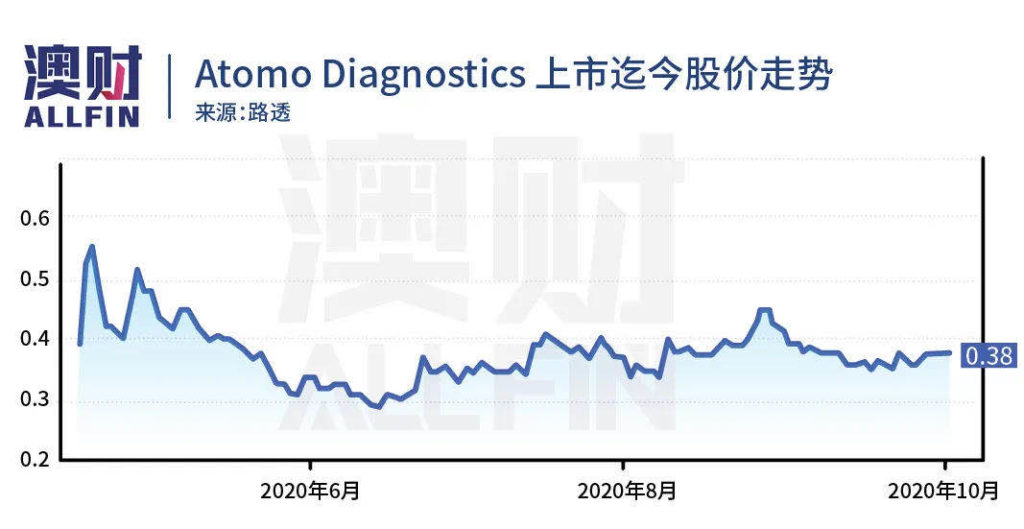

2020年,我们看到了大量的生物医药、生物科技类公司IPO上市,表现都非常亮眼。澳洲血液检测装置厂商Atomo Diagnostics于今年4月在澳交所上市,上市后涨幅接近100%。

Atomo发行价为$0.20/股,上市后立刻大涨,上市当天股价最终以$0.39/股收盘。在没有拿到IPO原始股、而是直接等公司上市后在二级市场买入,像是AT1这种上市即大涨的股票,一般投资人很容易就会在一个高位进入,不赚反而被套。

在这只股票的背后,IPO上市后真正赚的盆满钵满的其实是早在2016年参投的比尔盖茨旗下基金会。由于基金会基本上在风投阶段参投,进入时间早,比上市价格低许多,也实现了回报倍数接近5倍的好成绩,成为了该IPO上市背后最大的赢家。

一级市场和二级市场不乏像这样的例子。

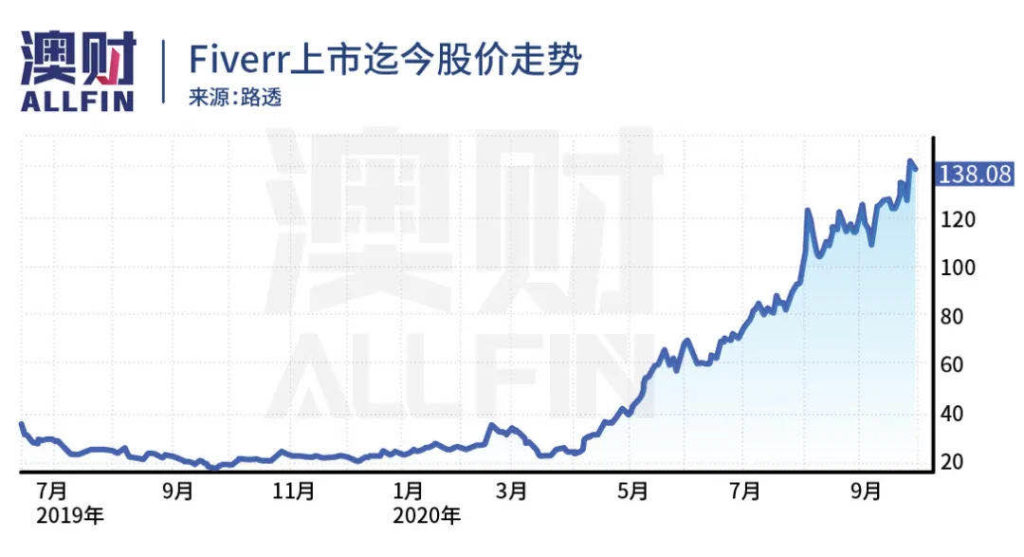

全球性数字服务平台Fiverr于今年2月正式登陆纽交所,目前交投于138美元/股,市值接近50亿美元。而该公司早期投资人Square Peg,在该股的回报倍数已接近超10倍。

私募风投机构,是IPO背后的真正赢家

IPO本身对于投资人来讲是个比较好的投资机会,但从上述两个例子可以看出,全球IPO热潮背后更大的赢家,是那些早就已超低价格进入的风投和私募公司。

中国有红杉、高瓴,那澳洲有什么呢?

澳洲私募风投领域排名第一的龙头老大非Pacific Equity Partners莫属,管理资产超50亿澳元。

其他大型私募并购基金包括:Archer Capital、CPE Capital、Quadrant Private Equity。

中型私募并购基金有Advent Partners和Odyssey Private Equity,知名的科技风投公司有Square Peg Capital、AirTree Ventures和GBS Ventures。

私募风投背后的投资人是谁?

1. 养老金

数据显示,澳洲大型养老金平均投向私有资产(即一级市场)的比重达20%,像是Australian Super、QSuper、HESTA等,甚至私有资产投资比重更高。

2. 家族办公室

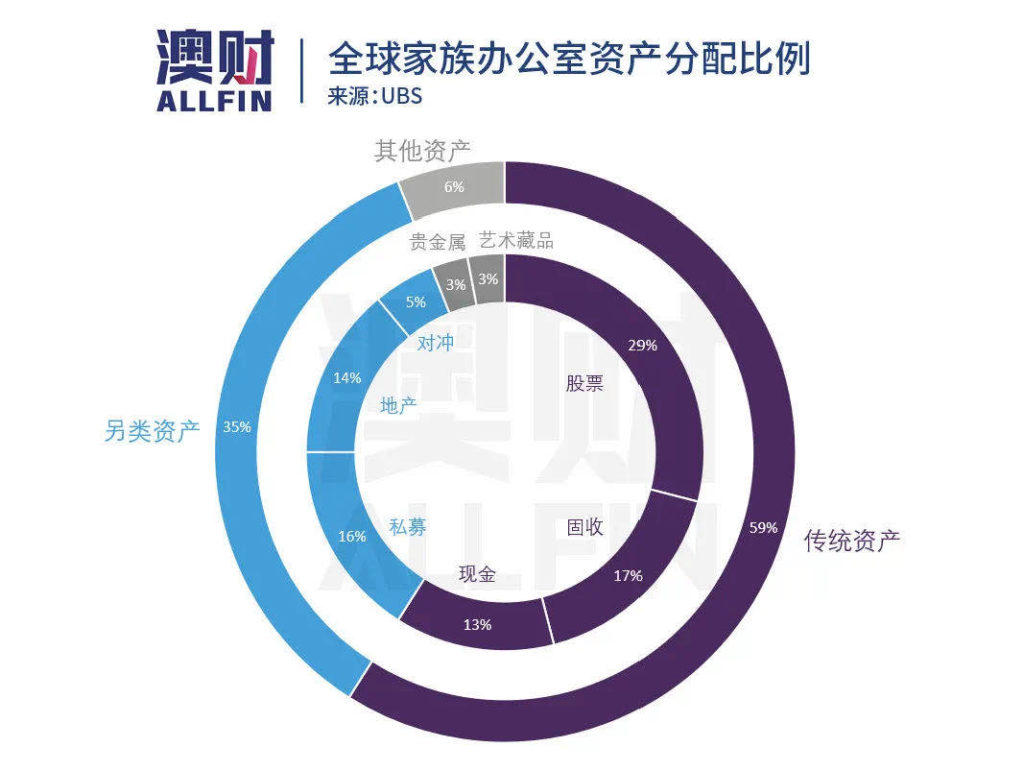

UBS全球家族办公室报告数据显示,全球家族办公室约有35%的资产配比在另类资产投资中。近年,私募股权类的投资比重已经超越了地产类投资,占比达16%。

3. 主权基金

像是澳洲知名的私募并购基金PEP,其投资人就包括众多主权基金,不仅有澳洲本地主权基金,还有全球其他地区主权基金参与。

为什么大型机构尤其青睐私募投资?

因为回报高。

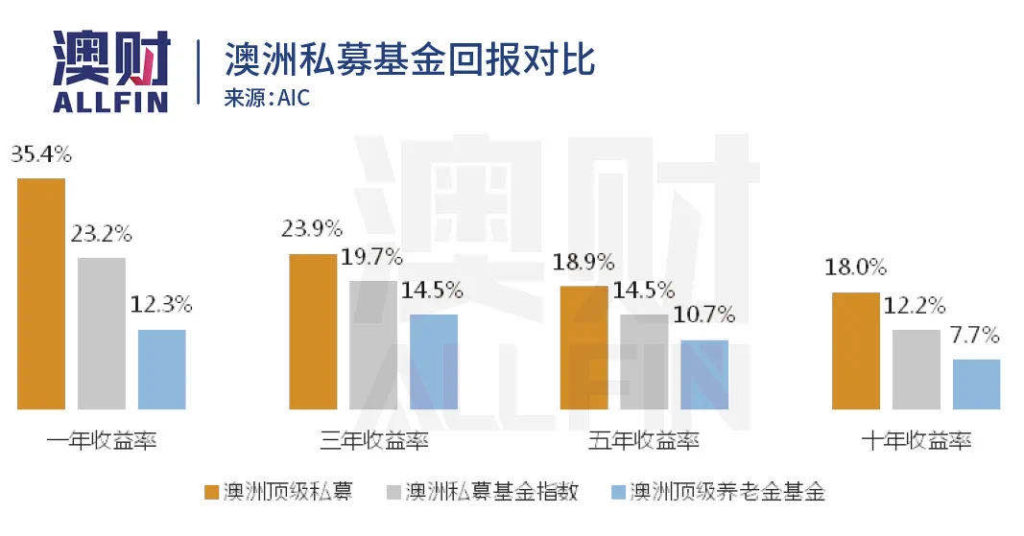

澳洲投资委员会(AIC,原AVCAL)数据显示,澳洲顶级私募和澳洲私募基金指数,在每一个投资周期中表现均高于澳洲顶级养老金基金。

值得注意的是,由于私募类投资的时间周期较长,因此五年和十年收益率更具有参考价值,短期收益率更容易被突发性事件左右表现。另一方面,正因为私募类投资时间周期长、且回报高,因此资本规模越大的机构越青睐于私募股权类投资。

私募风投重点布局朝阳行业

私募和风投类投资属于一级市场投资,因此不会受困于二级市场上市公司行业的局限性,而可以更多的从基本面角度出发,寻找真正的朝阳产业。

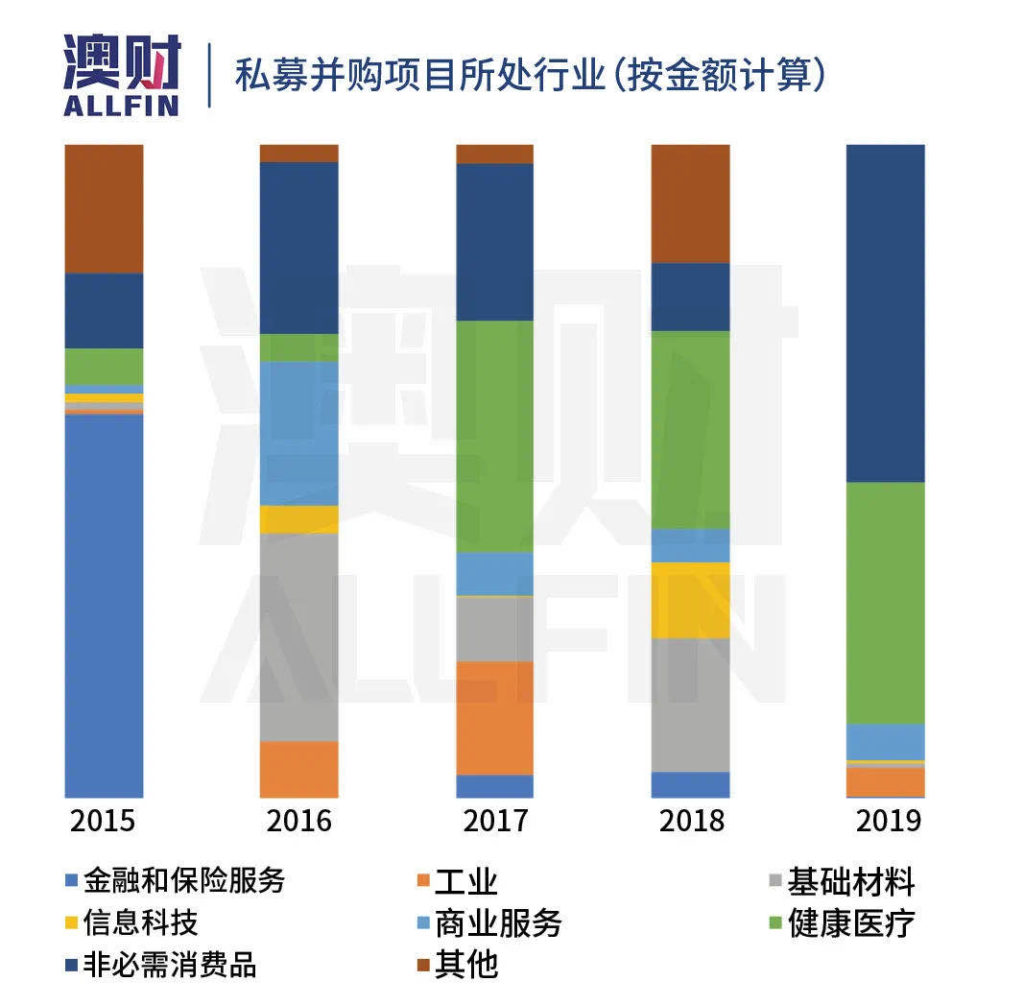

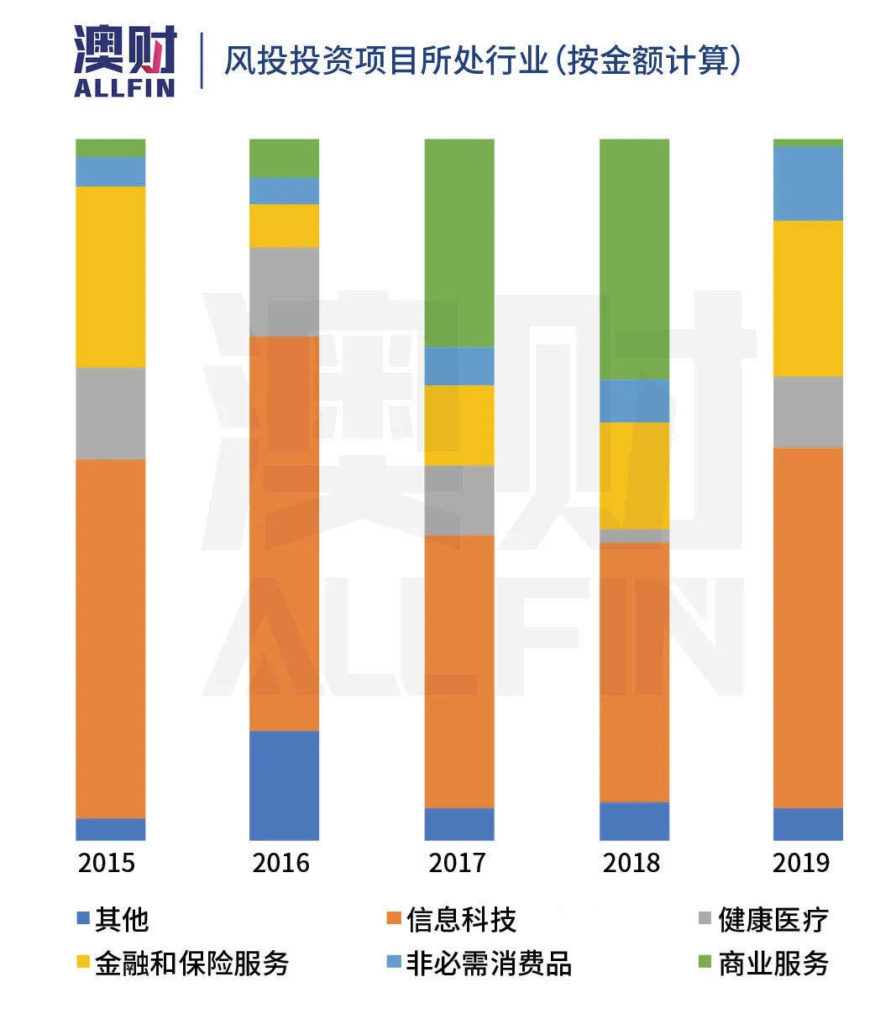

数据显示,过去三年私募股权投资集中在消费品、医疗健康等行业;风投类投资重点布局于科技行业。

不论是消费品、医疗健康还是科技行业,都不是ASX权重最高的板块。但私募风投类投资拥有绝对的自由选择权,可以积极寻找朝阳行业中的佼佼者,因此才能获得比二级市场更高的回报。

小结

总的来说,私募风投类投资的特点可以归为以下两点:

第一, 私募风投基金经理比较主动进行管理,譬如参与到董事会,直接对企业进行整改、提高效率。因此,投资人需要有行业知识和资源去管理好这个公司。

相对的,私募风投类的投资周期非常长,且流动性偏差。因此比较适合寻求长期回报、不需要短期流动性的资金。

第二, 私募风投类投资的信息披露比较少,不会像上市公司那么频繁,而是更会集中于投资本身。因此,私募风投类投资需要专业的基金经理人去掌控,专业事情交给专业的人做。

若您想咨询更具体的私募风投类投资信息,请>>>点击详询