#全球私募股权策略母基金 #澳洲稳健收益基金 #全球独角兽科技基金

文章摘要:在疫情后经济复苏以及数字化浪潮的双重助推下,结合数字信息技术和金融专业服务的金融科技(FinTech)领域不断受到全球资本的关注。在澳大利亚,新型的消费支付模式以及其衍生出的网络安全市场使FinTech领域的投资极为活跃。那么,在澳交所上市的FinTech公司中,有哪些企业受益经济复苏和数字化浪潮,具有长期增长潜力并值得关注呢?

疫情的出现,加速了各行各业朝数字化进行转型。2021年至今,在经济复苏以及数字化浪潮的双重助推下,结合数字信息技术和金融专业服务的金融科技(FinTech)领域不断受到全球资本的关注。

市场数据公司Pitchbook的统计显示,跟2020年下半年相比,今年上半年在世界范围内FinTech投资增加12.6%,达到了约1346亿澳元的规模。

而在澳大利亚,FinTech领域的投资也极为活跃,总共有接近12亿澳元的投资规模,其中就包括:澳大利亚国民银行(NAB)2.2亿澳元收购数字银行86 400, 跨境支付公司Airwallex最近融资后估值升至55亿澳元等。

参与包含Fintech公司在内的科技公司早期投资的风投,今年获得了大量退出机会,回馈投资者超过10亿澳元。

那么,对于未能参与一级市场的投资者,澳交所(ASX)上市的FinTech公司中,有哪些企业受益经济复苏和数字化浪潮,具有长期增长潜力并值得关注?

先买后付:更“精明”地规划个人消费

作为ASX科技指数里的龙头,Afterpay(ASX:APT)已经被澳大利亚的投资者所熟知。由其倡导的先买后付(BNPL)产品可以给消费者提供无息分期付款的服务,比起传统的信用卡付款,申请门槛更低、费率更低。

2017年Afterpay的BNPL产品上市以来,尤其经过疫情,人们开始越来越关注自身的生活成本,因此BNPL也被越来越多的人接受。

今年8月3日,美国支付系统巨头Square宣布了一项对Afterpay价值390亿澳元的收购邀约,成为BNPL进入更大发展市场的标志性事件。

相比澳大利亚本地的竞争对手,Afterpay的商业模式更具可持续性和发展性,股价走势也更是远远优于其他同行公司。其竞争对手Sezzle (ASX:SZL) 和Zip (ASX:Z1P)目前股价已经较年初高位腰斩,而Afterpay已经在今年5月的下跌后重新上涨,回到了高位。

根据公司2021财年的年报的数据,营业额大增102%达到224亿澳元,活跃用户数和商家数也分别上升了63%和77%。这样大幅度的增长主要是源于其北美业务146%的高速增长,一举超过亚太区的收入,达到了惊人的98亿。

但其实像ZIP这样的竞争对手,业务量也是有相似的爆发式增长,其余的各家公司的股价表现却相去甚远?

投行高盛(Goldman Sachs)认为,根据公司在澳新地区的经验,商户数量的增长促进了客户数量的增长,而客户数量的增长加快了产品的被使用频率;因此各个BNPL公司的业务优劣区别的方式主要是通过交易额规模的大小来判断。

- Afterpay的未来增长点

根据Afterpay财报给出的前瞻,公司将会在2022财年将自己的业务扩展到亚太地区(APAC)的更多国家。

而Afterpay与Square的“世纪联姻”,也将推动前者在美国市场的业务增长。并且,Square还将通过数字银行及信贷服务牌照补足Afterpay“野蛮生长”的政策缺口。

这笔交易将在2022日历年的第一季度完成,但是事先仍需要获得Square和Afterpay股东的批准。澳财认为,Afterpay现有股东否决该项交易的可能性不大。

Square与Afterpay的协同效应,将进一步提高用户对BNPL的认知度,也将加速BNPL板块的集中程度向龙头企业靠拢。

根据World Bank和各家BNPL上市公司财报的数据,BNPL在北美市场的渗透率仅为11%,而在澳新地区为24%,如果北美市场可以在未来达到和澳新一样的渗透率,将会在目前3900万个BNPL账户的基础上再增加4800万个。

支付终端:无现金消费推动产业发展

受到疫情的影响,几乎所有的商家都开始向着“无现金”化的方向开始发展,消费者们也开始更多的使用信用卡、数字信用卡、数字钱包进行付款。

在此趋势的影响下,商家就势必需要对支付终端进行更新换代。

Tyro Payments Ltd (ASX:TYR)是澳大利亚第五大的EFTPOS收款机的供应商,仅次于澳大利亚四大行的终端数量。公司的EFTPOS收款机不仅可以支持传统的信用卡收款,还能支持Apple Pay、Samsung Pay、支付宝等多种新型付款方式。

另外,公司除了会根据商家的业务规模不同来调整收费标准,还会给不同行业的特殊需要提供很多定制化功能。

比如在酒吧里,公司提供的BarTab服务,可以让消费者提前设定一个付款额度并刷卡,之后在酒吧内的额度内消费都不需要消费者重复地拿出信用卡。在酒店服务业中,Tyro收款机提供的Pay@Table功能可以让消费者在不离开餐桌的情况下付款,并且支持多个客人分摊费用(split bills)等。

最新财报显示,2021财年公司网络下的终端数量来到10.4万,同比增长达到惊人的67%,比起两年前的5.1万台已经实现翻倍。增长非常迅速,对比下,市占率第一的联邦银行EFTPOS终端数量对比起两年前还出现了下降,从21.7万降至20.3万,其余的三大银行也是处在原地踏步的状况下。

从公司网络下终端数量的变化中我们可以看出Tyro的终端比起传统银行更具有竞争力,凭借着更优质和传统银行所没有的定制化服务正在抢占几大传统银行的市场,迅速缩小之间的差距。

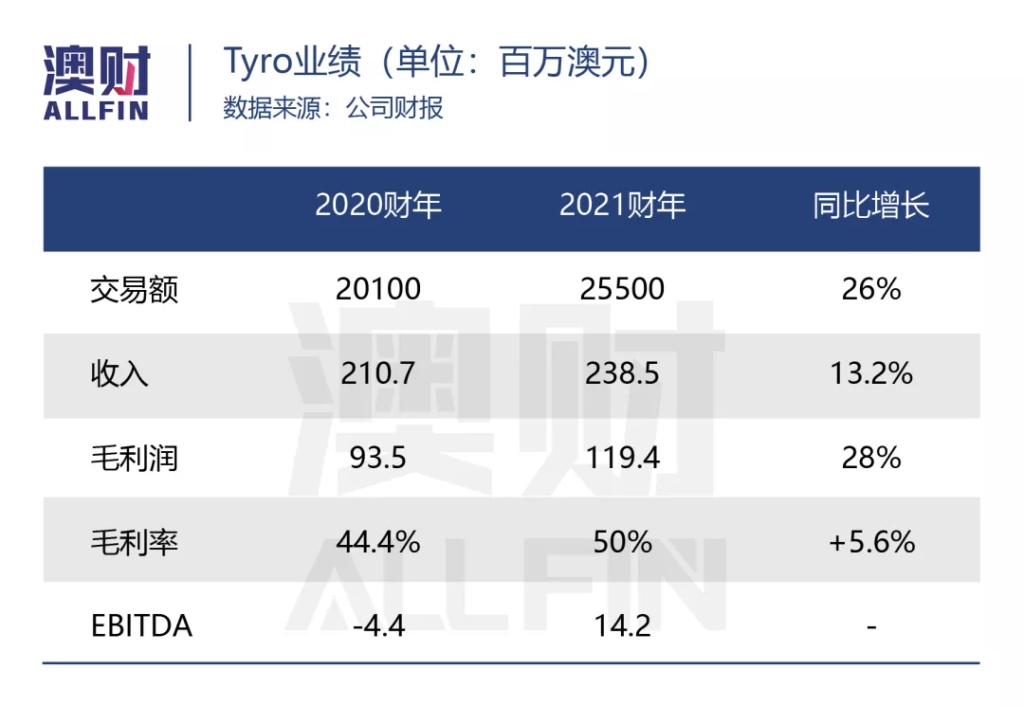

公司本财年的年报中显示,公司各项经营数据都有了漂亮的增长,毛利率的提高也证明了公司产品的竞争力和极强的议价能力,EBITDA更是重新实现了扭亏为盈,结束了疫情带来的公司运营最困难的时刻。

- Tyro的未来增长点

公司在5月底收购了Medipass,一家专注于医疗领域的支付平台,可以让政府机构、保险公司、医疗机构和消费者在一个平台上完成对接。在收购之后,公司便可以提供实体卡和线上支付这一套完整的解决方案,有望在未来和越来越多的医疗相关机构进行合作,期待双方未来业务中互补体现出的协同效应。

Tyro在今年还推出了Tyro Connect服务,Tyro Connect是一个双向的API平台,它可以帮助商家解决从供应链到POS机中数据流通困难的痛点,让商家能够更加有效的运营。

根据2020财年公司公布的数据来看,疫情前公司44%的交易额来自酒店服务业,34%来自零售业。目前在澳大利亚国境还未开放的情况下,交易额就已经超越疫情前,终端的布局上实现了远超四大行的增速,我们可以推测,在未来开放国境后,公司的业务数据将会有更加亮眼的表现。

网络安全:企业数字化转型潮下的必要服务

在电子支付、加密货币的流行下,不仅大众得到了便利、对于黑客组织来说,也有了更大的潜在市场。我们先来了解一下网络安全市场概况。

根据Imperva发布的报告,网络袭击造成了大量数据泄露。自2017年以来,全球网络攻击泄露数据记录的数量平均每年增长224%。

例如,今年上半年两起比较大型的案件:一是总部位于巴西的全球销售额最大的肉制品加工企业JBS遭遇勒索软件攻击,导致工厂关停,澳大利亚业务在5月底关闭,导致供应中断:二是美国最大的燃料管道公司Colonial Pipeline遭到攻击后,导致输送网络瘫痪数日,导致多个州不得不进入紧急状态。

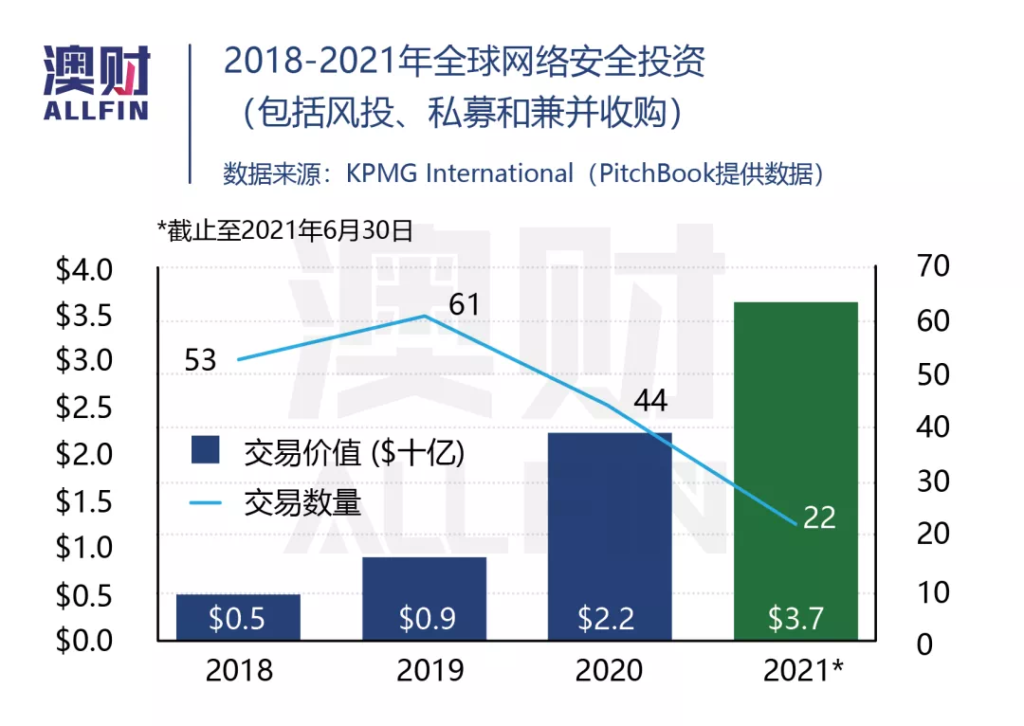

因此,全世界针对网络安全公司的投资、收并购金额增长十分迅速,2020年时增长144%,2021年仅上半年比起20202全年就已经达到了68%的增长,这也证明了市场对网络安全重视程度的增加。

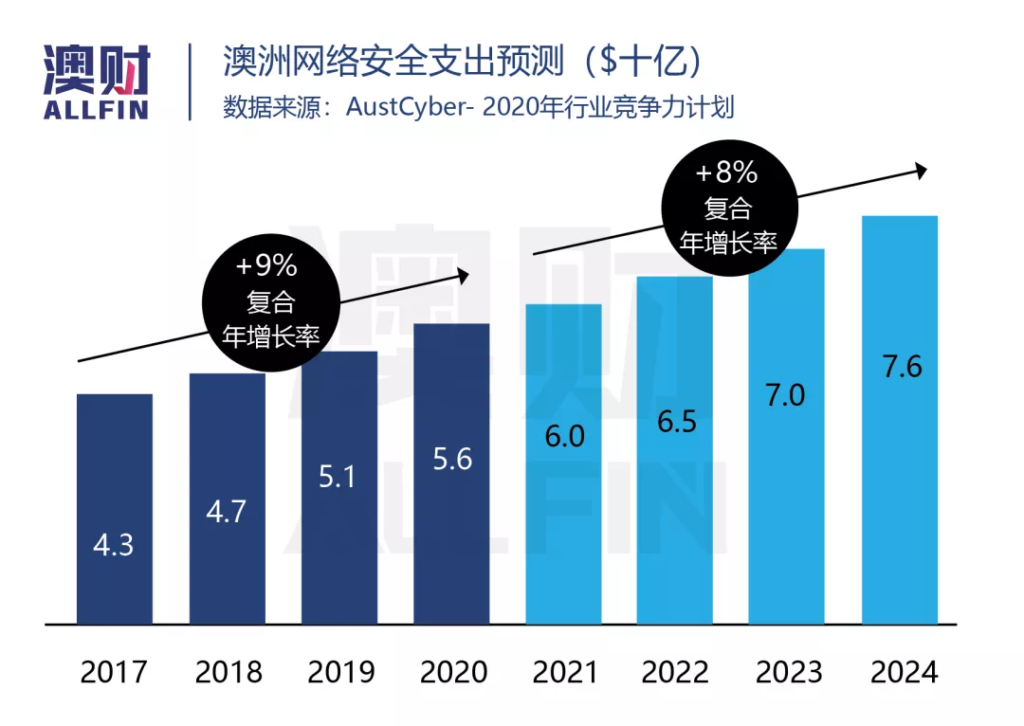

澳大利亚目前的网络安全市场正以每年8%的速度稳步增长,在网络安全的支出预测将在2024年达到76亿澳元的规模。

总部位于墨尔本的Tesserent(ASX:TNT)是在ASX市值最大的网络安全公司,也是联邦政府最大的网络安全提供商。客户包括47家联邦/州政府、25个地方议会、澳大利亚新西兰攻击21家能源公司、8家大型银行等。值得一提的是在ASX100指数中的43家公司都是Tesserent的客户。

公司主要收入来自网络安全咨询、软件订阅、托管服务(系统维护外包)、硬件销售、设备维护翻新,其中咨询服务和软件订阅是收入的主要来源,增长非常迅速。

公司目前处于高速发展期,增长主要以收购的方式实现,在2021财年共完成了6笔收购,其中5笔的为网络安全公司,1笔为云服务提供商。

得益于大量横向收购,公司的业务量和经营数据有了天翻地覆的增长,营业收入从去年的2千万澳元增长到了今年的6千7百万。

公司管理层的采访中透露,成功的收购业务让公司专业业务能力和公信力方面都有了很大提升,一些以前一直无法合作的政府部门和大型ASX上市企业也在收购后愿意相信公司的能力。在财务数据中,EBITDA的转正和税后净亏损的收窄也是收购效果的体现。

- Tesserent的未来增长点

根据上文公司采访中透露的信息,规模更大的网络安全公司会更好获得大型政府、企业的订单。而目前澳新地区网络安全行业的领头羊,并且仍然在通过横向收购迅速增长的Tesserent,让其他竞争对手在企业规模上很难追赶上。

公司联合首席执行官(Co-CEO)Julian Challingsworth和Kurt Hansen在采访中表示,公司在收购后通过资源整合已经初步展现出了协同效应,去年让公司节省了一百多万澳元的支出,之后将继续推进资源整合。

如今,公司在整合后还出现了很多交叉销售的机会,比如被收购的一家公司在对一个客户进行销售时也可以推荐其他子公司业务,这样可以同时卖出多项相关服务(网络安全咨询、渗透攻击测试等)。因为被收购的公司还用着不同的商业编号(ABN),所以目前公司在制定合同方面给客户的体验并不太好,未来在全面整合后,相信还会有更多此类机会。

公司目前正在新西兰进行布局,管理层预计业务将在2022财年会有继续强劲的增长,预计EBITDA会从现在的10%左右上升至15%。

公司股票在2020年开始一系列收购后,开始受到市场的关注,目前价格为0.23澳元,市值2.46亿澳元。ASX中其他的网络安全公司市值均不足1亿,业务量相比Tesserent也小得多。对于想要在网络安全板块布局的投资者来说,高速增长的Tesserent无疑是该领域更为值得关注的一家公司。

结语:

目前,Fintech投资的热点是数字化浪潮下的经济转型,以及对疫情好转后的经济复苏预期,因此有几大领域尤为值得关注:

因为人们消费观念的变化,越来越多的用户接受了BNPL这样新型的消费支付方式,而如Afterpay等的行业龙头企业优势将更为显著;

无纸币化的线下消费习惯也让支付终端行业进一步发展,提供更多先进、定制化功能的Tyro正在以极快的速度发展,远优于原地踏步的四大行的产品;

而Tesserent作为澳大利亚网络安全行业的“领头羊”,因其澳新地区最大的企业规模获得了更高的认可度,在大型政企数字化转型浪潮中更容易获得订单。

不过,投资者也需注意:Afterpay因为BNPL在北美市场渗透率还有很大的发展空间,Tesserent因为行业转型的大趋势有长期增长逻辑,所以适合进行长线投资;Tyro近期有业务爆发点,而且第四季度的市场主题将是疫情好转、国境解封,但支付终端主要还是在存量市场的博弈,因此可能更适合进行中线投资。

免责声明:本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)