#全球私募股权策略母基金 #澳洲稳健收益基金 #全球独角兽科技基金

通货膨胀现在仿佛悬在全球金融市场头顶的克利达摩斯之剑,只要它轻微的晃动,就能引发整个市场的恐慌。

上周,美国消费者价格指数(CPI)公布,明显强于预期,在担心通胀上升过快迫使美联储加息的影响下,美股从创纪录高点应声下跌。其中,标普500指数和道琼斯工业平均指数当周均收跌超过1%,而纳斯达克综合指数下跌2.3%。

而在澳大利亚市场,尽管经济迹象非常乐观,商业信心也处于创纪录水平,上市公司盈利稳健,上周澳股S&P ASX 200指数再创新高。但显然,整个市场还是在通胀担忧和利率猜测氛围中徘徊。昨天就因为这一原因,S&P ASX 200指数重挫1.9%,迎来数周的最大跌幅。

澳大利亚十年盈亏平衡通胀率(Breakeven inflation rate)于上周五(5月14日)创下2014年以来的最高水平,表明市场预期下个十年的通货膨胀率将回升至澳联储目标范围。

盈亏平衡率是一种基于市场通货膨胀预期的衡量指标,代表着名义债券和相同期限的通胀挂钩债券之间的差异,相当于在特定时期的平均通胀率。

通胀本身并不会影响股价,但是当投资者由于担心通胀引发央行加息而选择抛售股票,就会导致股市出现暴跌,其中又以科技股下跌最为严重。

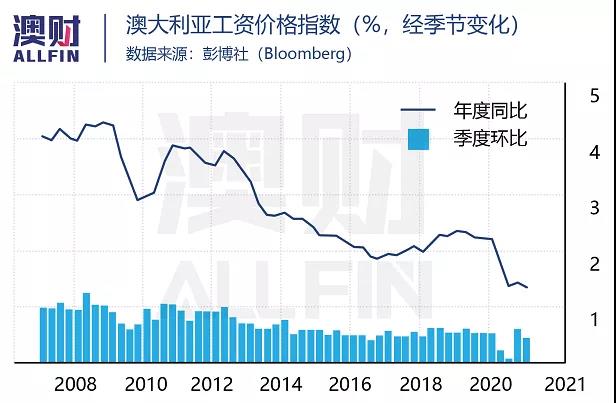

但是,经济学家一直并不认为市场现在需要忧心通胀的恐慌,因为澳联储加息需要满足工资上涨的前提条件。根据本周三发布的第一季度工资指数,全澳的工资上涨依旧非常乏力。虽然季度增长达到0.6%,超过了此前预测的0.4%,但年增长仅维持在1.4%水平,仍处于历史最低点。

可今天澳大利亚统计局(ABS)宣布,尽管JobKeeper补贴的结束,导致3万多人失业,但4月份的失业率继续下降,从5.6%降至5.5%。这一消息似乎提振了市场,S&P ASX 200指数今天收盘反弹超过1.2%,重回7000点以上位置。

股市是会继续上涨创新高还是进入新一轮调整?央行到底什么时候加息?仍旧是困扰投资者的问题。

大水漫溉,不投资不行?

在股市创新高的众多驱动因素中,自2008年全球金融危机以来采取的货币政策奠定了重要的框架。我们当前正在经历全球央行大放水造就的前所未有的流动性效应。

自全球金融危机克制了多年以后,澳联储(RBA)也最终加入了全球“印钞俱乐部”。作为量化宽松计划的一部分,澳联储设定了2000亿美元的购债目标,目的是降低短期、中期和长期利率。

当市场上充斥着大量“廉价”的资金,正如一些基金经理所言:“你还能去哪里投资?”

分析师们一般会用利率来评估股票。他们采用利率来折算一家公司的未来现金流,以确定企业的 “现值”。也就为何,利率越低,估值就越高。

在这样的时候,投资固定利率产品(如将钱存银行),和投资股票市场,哪个回报更高?尽管股市存在波动,但是,回答这个问题并不难。

一些机构的分析师认为,上周澳股创历史新高表明,即使受到利率猜测的影响,当地股市的基本面依然坚挺。

毕竟,在很大程度上,股市的涨跌主要由公司估值——内在价值所驱动。也就是说,在分析师计算了一家公司的利润,并评估了前景之后,这家公司在分析师眼里值多少钱,通常可以通过股票价值或股价来反映。

事实上,新冠疫情是个巨大的变量,随着宏观经济环境开始朝着好的方向发展,许多公司出现了大幅增长。例如,以先买后付(BNPL)公司为代表,在营收方面取得了巨大的增长。大量无法花钱去海外度假或减少实体购物转战网购的居民就是一大驱动力。

在市场反弹之初,科技公司普遍表现良好。但是,随着经济复苏日益显著,大型银行和矿业公司的业务恢复很快,更受益于经济周期变化,股价也就得到了支撑。

尤其是大型矿业公司,明显受益于中国通过大规模的基础设施建设来推动经济发展,中国基建推动从澳大利亚进口铁矿石的需求飙升。无论是力拓、还是必和必拓、以及Fortescue Metals而言,主要的创收商品——铁矿石的价格于上周突破每吨200美元,创下历史新高。

随着许多澳大利亚人在2021年重返工作岗位,再加上央行提供大量廉价资金,住房市场蓬勃发展,由于抵押贷款违约比例明显低于预期,四大银行获益也很明显。

熊市会来吗?

确实,澳大利亚的新冠疫情威胁得到了有效控制,数千亿澳元的刺激措施、以及创纪录的低利率,推动牛市运行的框架得以延续。

但是,也存在明显市场过于乐观的迹象,而这往往是市场出现调整的一个信号。

比如,第一季度首次公开募股(IPO)数量创纪录;又比如,特斯拉首席执行官伊隆·马斯克(Elon Musk)在媒体上大谈加密货币。

事实上,4月开始,市场上就缺乏有质量的IPO项目;而加密货币在经历一轮猛烈上涨后,在本周迎来了暴跌。

大多数分析家和经济学家均认为,目前整个金融市场所面临的主要威胁在于通胀率是否会突然飙升。这将迫使央行加息,继而导致股市陷入混乱。除此以外,全球新冠疫情的变化,美国加税和一些地缘政治风险也是利空因素。

迄今为止,工资增长疲软导致通胀率几乎受到完全抑制。但是,如果财长的做法是正确的,并且澳联储的预测证明是正确的,那么随着工资的逐步上涨,失业率回落至远低于5%,那么则有可能会开始引发通胀率上升。

当然,目前的情况的确有些令人费解。尽管有数千亿的刺激举措、创纪录的低利率、但是,通胀率却丝毫不为之所动。

经济学家认为,澳大利亚劳资关系框架的根本缺陷导致工资增长缓慢。然而,如澳联储上周所言,家庭储蓄水平的提高也可能是一个影响因素。

从数学角度来看,澳大利亚市场的市盈率(作为比较股票价格与公司实际利润的衡量指标)目前约为21倍,是历史较高水平。不过,一些经济学家仍谨慎地乐观地认为,短期内大盘仍将上涨。

但长线而言,市场可能走向任何方向。考虑到过去几个月一些公司股价的巨大涨幅,以及背后前所未有的货币和财政刺激措施,股市真的下跌时估计可能相当惨烈。

免责声明:本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)