#全球私募股权策略母基金 #澳洲稳健收益基金 #全球独角兽科技基金

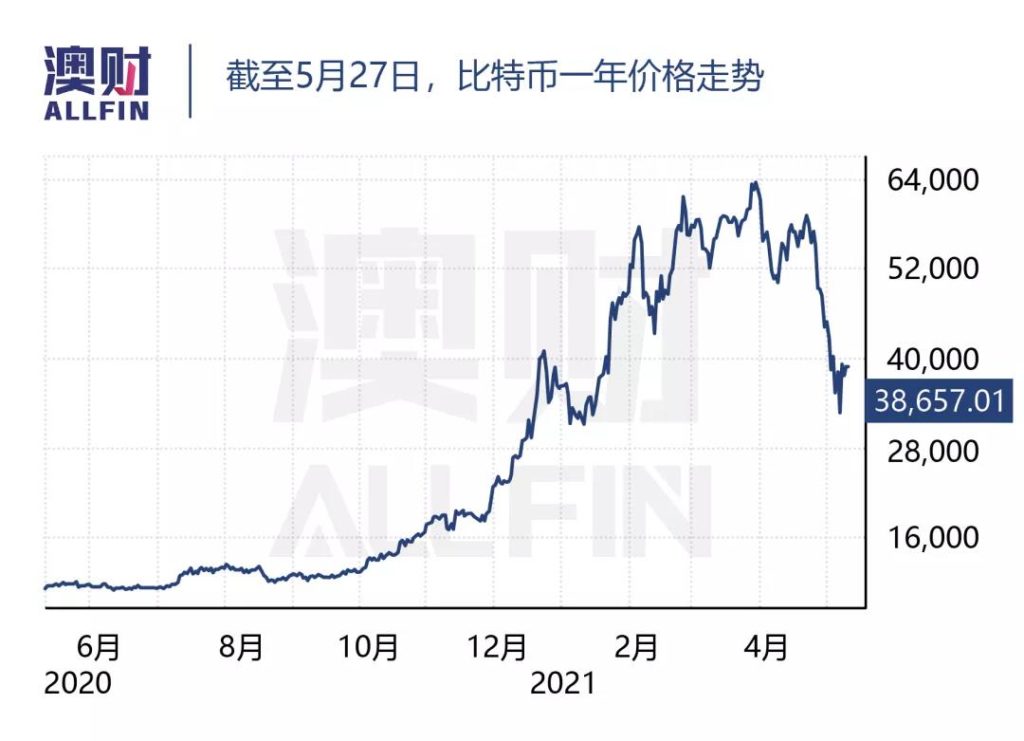

文章摘要:币圈(加密货币投资圈)最近波动较大,五月份先是刷新了历史新高,接近6万美金,随后暴跌斩腰。马斯克也一度带火了狗狗币,但最近却又在媒体上表示这就是个骗局。但无论如何,加密货币成为万亿资产规模是不争的事实。那么资本市场需要给这个庞大的市场“正名”,加密货币应该是一种资产类别吗?

看到了一段话:一顿操作猛如虎,跌涨全靠特朗普。不管操作多出色,输赢全看马斯克。

币圈(加密货币投资圈)最近波动较大,五月份先是刷新了历史新高,接近6万美金,随后暴跌斩腰。特斯拉首席执行官马斯克(Elon Musk)一度成为了币圈的带货大哥,曾在2月让特斯拉接受比特币购车、并且投资了15亿美元比特币。然后5月中却又宣布停止使用,并在其后悄悄平仓。马斯克也一度带火了狗狗币,但最近却又在媒体上表示这就是个骗局。

但无论如何,加密货币成为万亿资产规模是不争的事实。那么资本市场需要给这个庞大的市场“正名”,加密货币应该是一种资产类别吗?

对此,投行高盛(Goldman Sachs)和资产管理公司先锋集团(Vanguard)的态度大相径庭。

今天借助高盛和先锋的看法,浅谈加密货币,以及我作为一个投资人的个人观点。

比特币应该作为一种投资级资产类别,这是高盛全球数字资产负责人Mathew McDermott的态度。高盛在上周发表了一篇40页的特别报告,其标题就是“加密货币,是新的资产类别吗?”

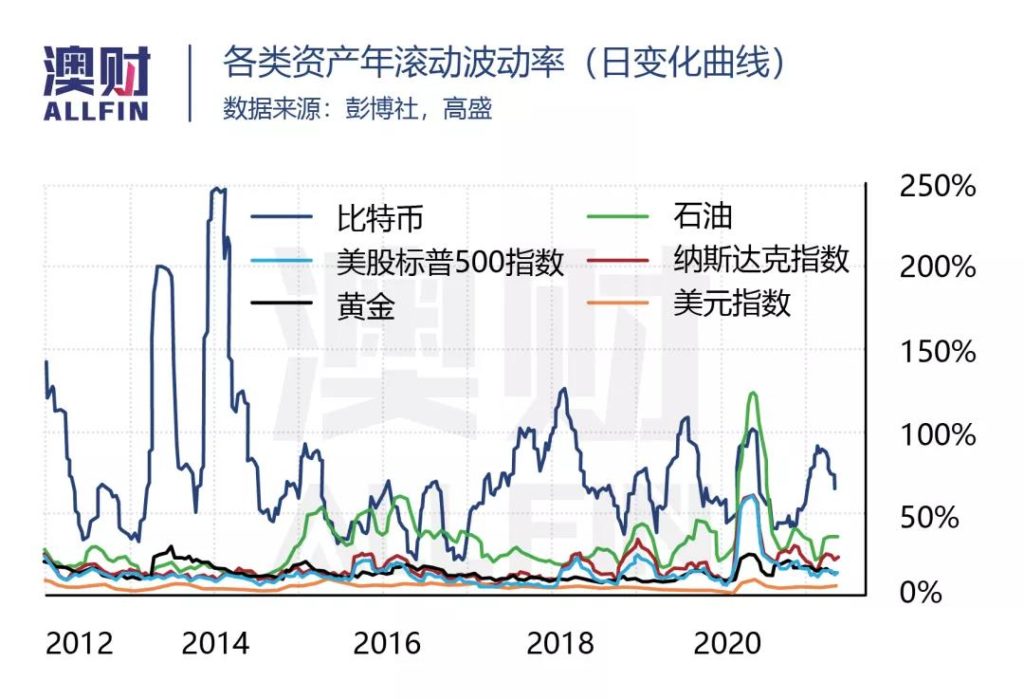

在其报告中,高盛分析了加密货币的走势、波动性、体量等数据,并把比特币放在传统的投资组合当中,分析其和股市、地产、债券、大宗商品等资产的走势。得出的结论是:比特币和其他的资产类别相关性较小,可以提供投资组合收益。

而全球第二大资产管理公司先锋集团的态度就截然不同。

近期澳大利亚市场上推出加密货币ETF的呼声越来越大,ETF提供商VanEck和BetaShares都已经正式递交了加密货币ETF给证券交易所。因此,作为全球最大的ETF提供商商之一,先锋是什么态度呢?答案是:NO。

先锋的澳大利亚个人投资平台主管Balaji Gopal在接受《澳大利亚金融评论报(AFR)》采访时表示加密货币风险过高,不适合加入任何正式的投资管理组合当中。

对于加密货币是否应该被考虑成为资产类比的问题上,他的态度是“由于加密货币不产生收入或现金流,无法存储价值,作为交换媒介,其特点更像是艺术品、古董车或收藏型棒球卡”。

他表示先锋的投资管理平台上也不会推出加密货币的交易。

加密货币就是如此充满了争议。作为投资界的泰斗,伯克希尔的查理·芒格(Charlie Munger在最近的股东大会上也公然抨击了加密货币市场,用词是“令人恶心”和“与文明利益背道而驰”。

那我们应该如何看待加密货币呢?

我觉得有必要回到高盛的报告。尽管高盛“挺”加密货币,但是其也警告了风险。由于加密货币的波动性远高于任何其他的资产类别,所以高盛也直接指出“比特币不是避风港”。

其实,高盛、先锋和芒格,甚至马斯克的态度都和其背景有关。

高盛是投行,以交易为驱动。任何资产,无论是郁金香还是黄金,只要能产生交易收入,就是好生意,而且波动性越大越好。

先锋是资产管理公司,拿投资人的钱进行综合配置。因此抗风险收益是第一位的,所以他们会更谨慎看待加密货币,警告其风险所在是非常符合先锋的立场。

芒格,和他的老搭档巴菲特,都是价值投资的代表人物。他们的风格是专注、长期持有、追求复利。比特币这样无法评估价值、投机性极强的资产是和价值投资背道而驰的。

而马斯克,则是一个成功的冒险家,无论是特斯拉还是SpaceX,高风险的东西才能让其兴奋。不过,公然用特斯拉和自己的名义割韭菜也的确有点无耻。这不是我印象中钢铁侠的样子,开始有点像为了推销自己发行的新币宣传无下限的薛蛮子。

对于个人投资者而言,由于加密货币是高风险、高波动性的资产,而且有可能被庄家做庄收割,最好的操作方式就是通过低风险类别的ETF产品参与。切勿使用杠杆,一天30-50%的波动,多少本金都会血本无归。

免责声明:本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)