文章概要:最近一周,无论您走进Coles还是Woolworths,都会发现打出降价标签的商品比通常要多。8月23日,这两家澳大利亚杂货零售行业的巨头再次打响价格战。价格战从来都是“伤敌一千自伤八百“的招式,此后的一周时间中,两家超市巨头股价接连下挫,跌幅接近10%。而两大巨头打价格战几乎是行业日常,为什么这一次对他们的股价影响如此之大呢?也是在上一周,Coles和Woolworths分别公布了最新财报,其中有一些信息,可以让我们来推测价格战过后,到底是Coles,还是Woolworths的股价更能迅速回升。

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

最近一周,无论您走进Coles还是Woolworths,都会发现打出降价标签的商品比通常要多。

8月23日,这两家澳大利亚杂货零售行业的巨头再次打响价格战。

Woolworths当天早晨宣布将400多种商品集体降价,并且持续至今年11月29日,以缓解通胀给澳洲民众带来的生活压力;

不到数小时内,Coles马上回击,将1168种商品进行 “价格冻结” ,有效期到2023年1月底;另外,Coles还承诺再进一步降低500种商品的价格。

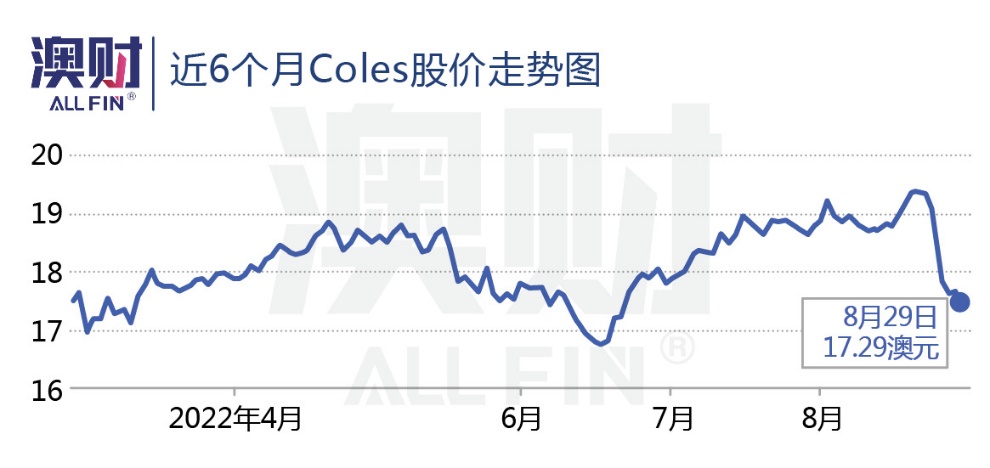

价格战从来都是“伤敌一千自伤八百“的招式,此后的一周时间中,两家超市巨头股价接连下挫,跌幅接近10%。

今年由于通胀高企,澳联储的连续加息,消费者报复性消费的热情也开始消退,从减少娱乐性消费,到降低非必需消费品支出,而Coles和Woolworths所处的必需消费品行业受到的影响显然较小,因此必需消费品板块在近两个月的反弹中力度显然高于大盘。

而两大巨头打价格战几乎是行业日常,为什么这一次对他们的股价影响如此之大呢?

也是在上一周,Coles和Woolworths分别公布了最新财报,其中有一些信息,可以让我们来推测价格战过后,到底是Coles,还是Woolworths的股价更能迅速回升。

双寡头市场:线上线下用户黏性PK

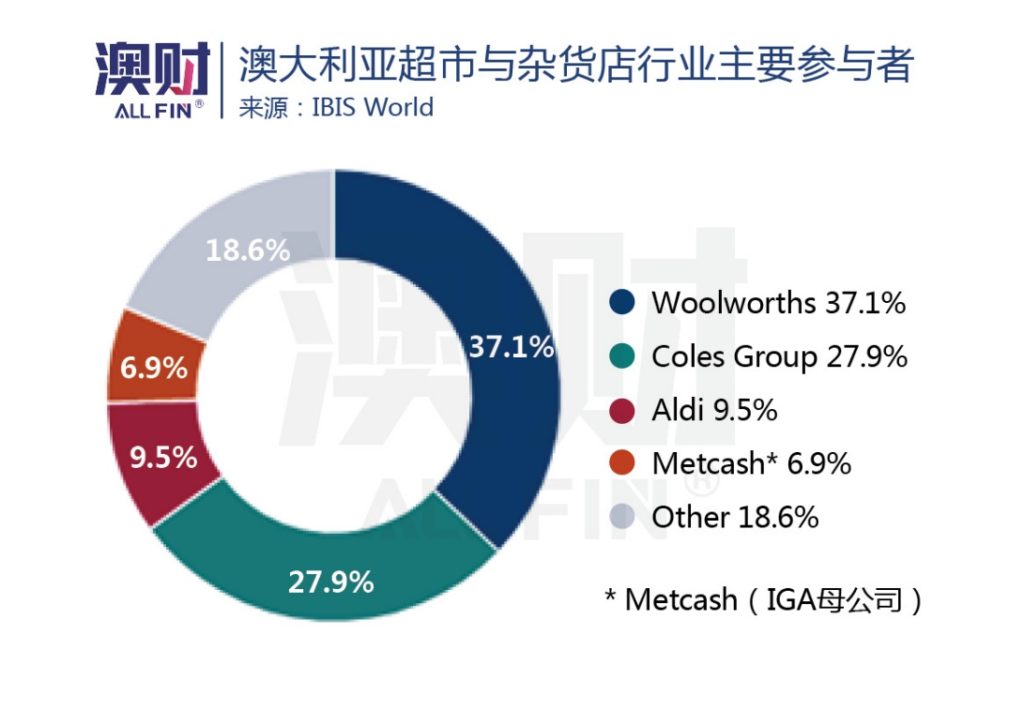

澳大利亚超市行业几乎是教科书版的双寡头竞争局面——Woolworths和Coles两家超市巨头已经较量了70多年之久,是相爱相杀的“宿敌”。

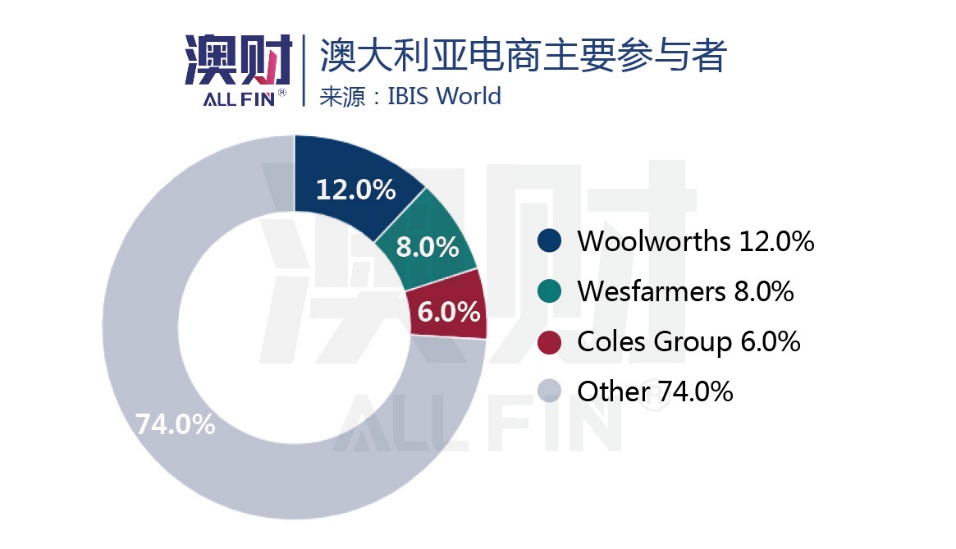

从宏观上看,虽然必需消费品是具有防御性及抗周期的板块,但超市与杂货店行业是澳大利亚竞争最激烈的行业之一,尤其是随着ALDI和Costco两个外来者的持续扩张,迫使本土巨头仍需保持价格竞争的战略,以抢占市场份额。

之所以如此,是由于澳大利亚超市的用户忠诚度很低,尽管有像Flybuys和Everyday Rewards这样的积分卡让人们更依赖于其中一家超市,但消费者通常只是为了方便而购物,并且同时拥有两家超市的积分卡。根据Roy Morgan研究表示,约有25%的超市顾客在任何四个星期内,会同时在Woolworth、Coles和Aldi采购。

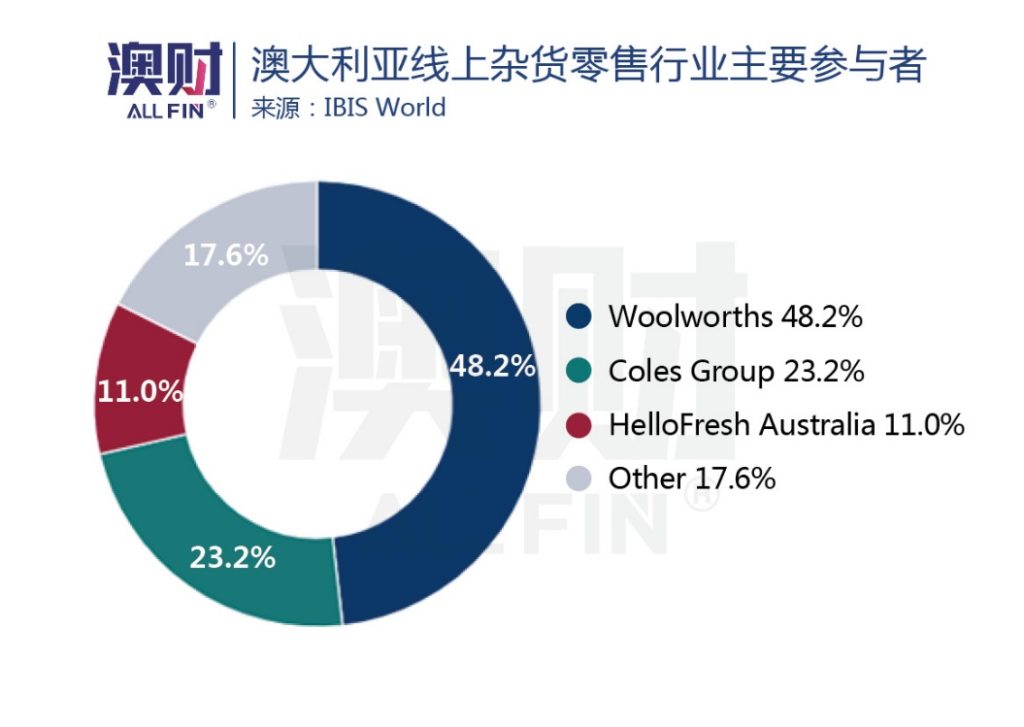

不过,疫情一定程度上改变了人们的消费习惯,各大超市的线上销售业务都取得了飞速发展,而Woolworths也找到了这场长期拉锯战的突破口,在线上杂货市场脱颖而出。其线上杂货销售市场占比达到48.2%,远高于其在线下超市37.1%的市场份额,而Coles的线上份额仅有23.2%,明显低于其在线下超市27.9%的市场份额。

值得注意的是Roy Morgan的首席执行官(CEO)表示,网上杂货店购物不同于线下超市,人们更喜欢选择一家零售商,这主要是因为设置杂货清单和账户详细信息都需要时间,而旨在降低送货成本的订阅计划将使购物者更加忠诚。

而实体门店和线上超市的业务差别,也体现在了Coles和Woolworths本季的财报季中。

Coles:业绩超预期,市场份额却在下降

作为澳大利亚第二大食品零售企业,自从母集団Westfarmers剥离出来后,Coles Group Limited(ASX:COL)一直保持较简明的业务结构,目前拥有超市、酒水、以及便利店三大部门,其中便利店部门分管加油站和油站便利店的业务。

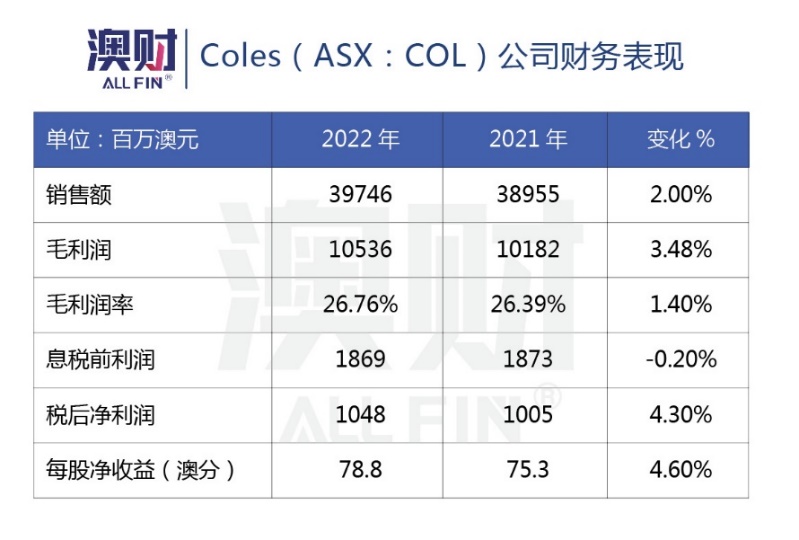

Coles在8月24日一早公布的财报显示,公司全年表现普遍达预期:

- 由于食品价格上涨,帮助公司销售额增长2%,达到397.5亿澳元,略高于分析师普遍预测的395.9亿澳元的销售额,毛利润达到26.76%,同比上升37个基点。

- 其中超市业务销售额占总营收的87%,同比增长了2.2%,酒水业务增长了2.5%,但便利店部门由于受到上半年封锁导致交通流量减少,和下半年洪水导致30个加油站关闭、油价和燃料价格上涨的影响,销售额下降了5%。

- 虽然在今年年初受到奥密克戎(Omicron)病毒影响,大量员工需要隔离,且2.4亿澳元与新冠相关成本直接损害了全年利润,但公司税后净利润依然实现4.3%增长至10.48亿澳元,超过了分析师普遍预期的10.06亿澳元。

Coles全年表现虽不算非常亮眼,却也无功无过,公司股价之所以在财报发布早盘跌超4%的“罪魁祸首”便是和Woolworth的价格战。

这场价格战的背后,是成本端价格的持续上涨势必会让企业利润率承压。

瑞银就指出,Woolworths和Coles约6万种杂货价格在2022年第二季度平均上涨了 5.3%,而第一季度的食品通胀率为3.8%,分析师预测这一数字在第三季度会再次上涨。

不仅如此,Coles的首席执行官表示,商品、原材料、包装价格、能源和运输成本的上涨导致要求Coles提高进价的供应商数量正在增加。因此在Coles发布2023财年的预期中正面回应了Woolworths的 降价 “宣战” 之后,股价也惨遭 “自损八百” 的反应。

从降价力度上看,Coles打价格战的决心明显比Woolworths强,主要原因是Coles近几年的市场份额受到Woolworths和Aldi的挤压正在逐年下降,此次价格战Coles意在用更优惠的价格吸引回流失的客流量,夺回丢失的市场份额。

从市场定位看,两家最大超市的目标消费者本来也有细微差别:

Coles长期主打价格实惠和便宜的产品,连超市的标语都是 “为什么要多付钱” ,旨在吸引中低收入人群;而Woolworths的竞争优势在于质量,目标群体也是更愿意为优质产品支付更多费用的较高收入人群。这也意味着Coles在价格战中公司毛利润更容易处于劣势。

小结:Coles全年业绩表现均达到分析师预期,但Coles股价在业绩公布当日大幅下跌,主要是由于与Woolworths的价格战会让公司毛利润率承压,且由于Coles的打折力度更大,使投资者普遍对Coles未来业绩表示担忧。

Woolworths:业绩喜忧参半,线上店是亮点

Woolworths Group(ASX:WOW)则是名副其实澳大利亚第一大食品零售企业,在2021年剥离掉Endeavour酒水业务之后,公司目前有四大业务板块,分别是澳大利亚食品零售、澳大利亚食品批发、新西兰食品和Big W业务。

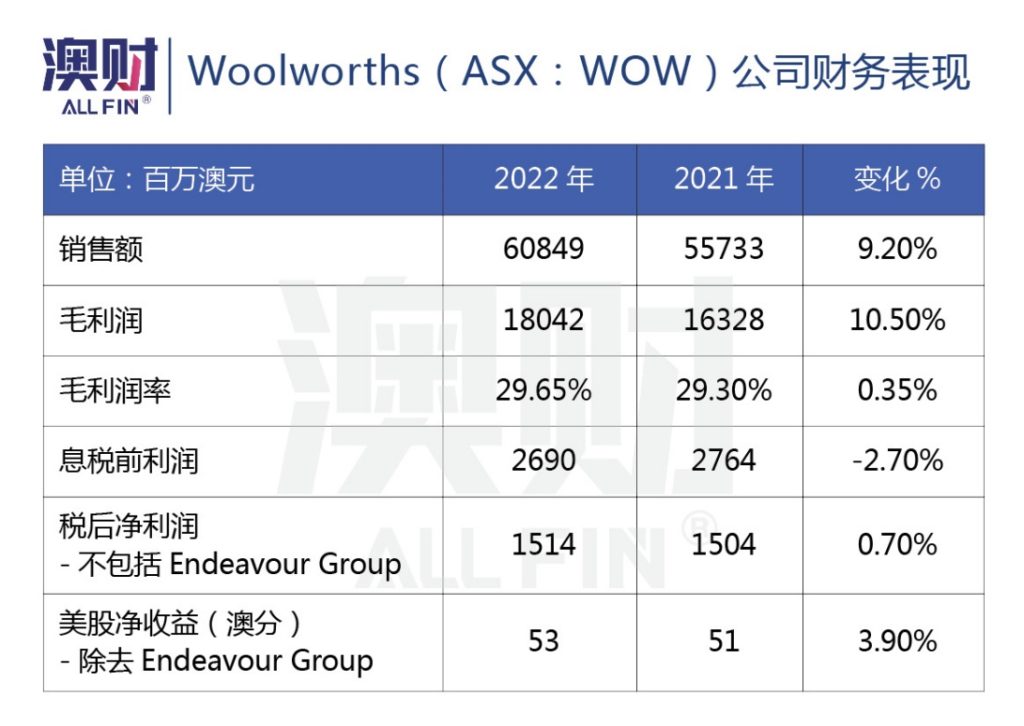

公司在8月25日财报公布当日,一方面受到价格战情绪影响,另一方面由于部分业务表现低于预期,股价也下跌超过4%。具体表现如下:

- 公司全年销售额达到608.5亿美元,同比增长了9.2%,但息税前利润下降2.7%,主要是由于公司产生了3.23亿澳元与新冠相关成本,远高于Coles的2.4亿澳元。

- 澳大利亚食品零售业务销售额增长4.5%至454.6亿澳元,占总营收的75%,且高于竞争对手Coles的可比销售额3.7%的增长。

- Big W业务和新西兰食品业务不尽人意,其中Big W销售额为44.31亿澳元,同比下降了3.3%,息税前利润下降了68.2%。新西兰食品业务的境遇类似,虽然销售额达到70.92亿澳元,同比增长6.6%,但息税前利润下降11.9%,低于预期。这主要是由于供应链中断、产品短缺、员工缺勤和洪水导致。

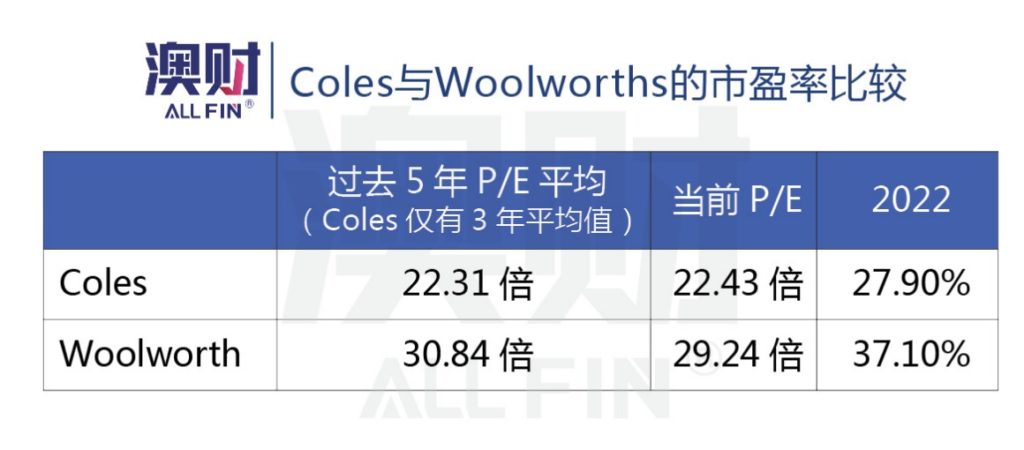

虽然Woolworths今年业绩表现不尽人意,但值得注意的是其核心业务食品零售的毛利润率为29.65%,高于Coles的26.76%毛利润率,因此在价格战中Woolworths有更大的空间来承受成本上升对毛利润的挤压。

其他业务板块方面,随着疫情好转,目前Big W的期末库存低于去年同期水平,体现2022财年下半年解封门店重新开业以来,销售额实现反弹。且公司董事总经理表示人们正在转向更正常的家庭产品购买方式,而Big W的销售额在新财年的前八周内也增长30%以上。

除现有业务外,今年5月,Woolworths收购了家具电商MyDeal 80%的股份,这有利于增强Woolworths在家具、家居用品和其他大件商品以及折扣零售商 Big W一般商品方面的在线能力。并且,这项收购让Woolworths可以与美国巨头亚马逊,以及拥有Catch.com的Wesfarmers为争夺在线主导地位而展开竞争。

更有利的是,根据IBISWorld行业报告显示,Woolworths还是澳大利亚第一大电商,占市场份额的12%,线上销售为67.4亿澳元,但这一比例仅占其总销售额的10.3%。2022财年,公司电商业务活跃用户进一步增加了22%,更在墨尔本积极推出一小时杂货配送服务,以进一步抢占年轻消费者市场。

由此可以看出,澳大利亚线上电商仍然发展空间大,如果公司在线上销售的渗透率能进一步扩大。且如前文提到的线上消费者的忠诚度更高,一定程度可以保障Woolworths在电商中保持龙头地位。

小结:Woolworths核心的食品零售业务增长稳定,但由于受到Big W和新西兰食品业务拖累,业绩表现不达预期,因此股价也出现大幅下滑。不过由于Woolworths食品零售的毛利润高于Coles,因此在这场价格战中处于更有利地位,且公司在线上销售的渗透能力更强,因此公司增长前景更好。

写在最后:价格战或两伤,毛利越高胜算越大

Coles和Woolworths作为生活必需品龙头企业,在通胀期间本身具有更强的议价能力,并可将食品成本上涨转嫁给消费者,在经济下行周期股价表现一般优于大盘,具有更强的防御性。但由于两家超市目前在打价格战,挤压了公司毛利润,势必会影响股价在未来半年内走势。

需要注意的是,价格战对两家超市的影响略有不同,其中Coles为了争夺流失的市场份额降价力度更大,且由于公司本身毛利润低于Woolworths,因为价格战对Coles的影响更大。而Woolworths由于其较高的毛利润和公司在线上销售方面拥有更长远的打算,渗透能力更强,因此价格战对Woolworths整体影响更小。

从定价上来看,当前Woolworths的市盈率约为29倍,略低于其历史平均5年的31倍,不过依然高于行业内可比竞争对手(包括Costco、Walmart、Coles和MetCash)平均26.6倍的市盈率。如果明年年初价格战结束之时,Woolworths的估值能回归到更合理的水平,将会是较好的入手时机。

阅读更多澳洲财经时事

免责声明:本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)