文章概述:财报显示,联邦银行法定净利润(Statutory NPAT)增长10%,创下该行历史上的最高纪录,目前受到宏观经济影响,联邦银行的股价短期之内还会承受压力,但是如果进行横向比较,尤其是在四大银行之间进行比较的话,联邦银行依然是更加优质的企业。

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

导读

大家好,我是博满澳财首席投资官魏睿昊。本月,澳大利亚的上市公司陆续发布了2022-23上半财年的业绩报告,上周联邦银行(ASX: CBA)的财报尤其引人注目,满满的好消息。

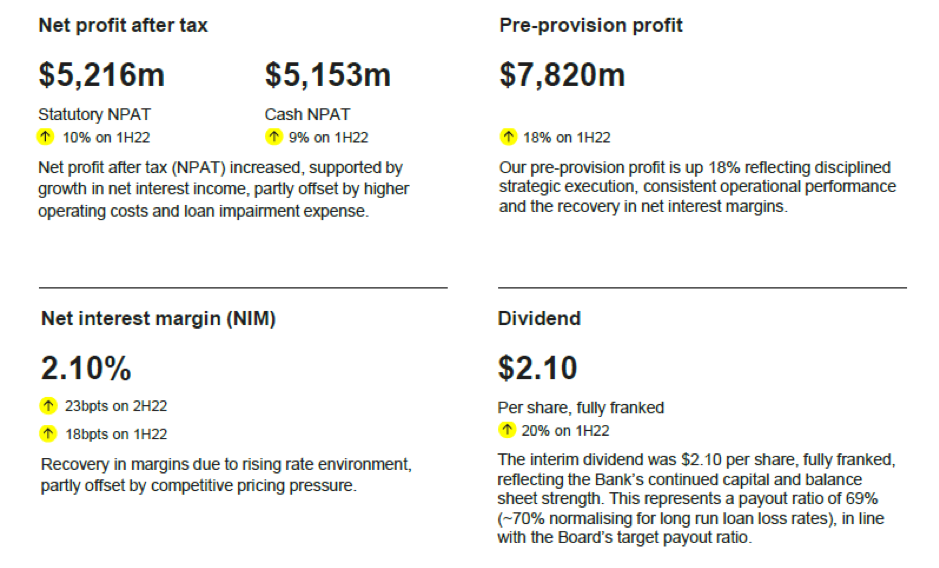

财报显示,联邦银行法定净利润(Statutory NPAT)增长10%,创下该行历史上的最高纪录,其中,拨备前利润(Pre-provision profit)增长了18%,中期股息(Dividend)增长了20%,达到每股2.10澳元!(见下图,来源:公司财报)

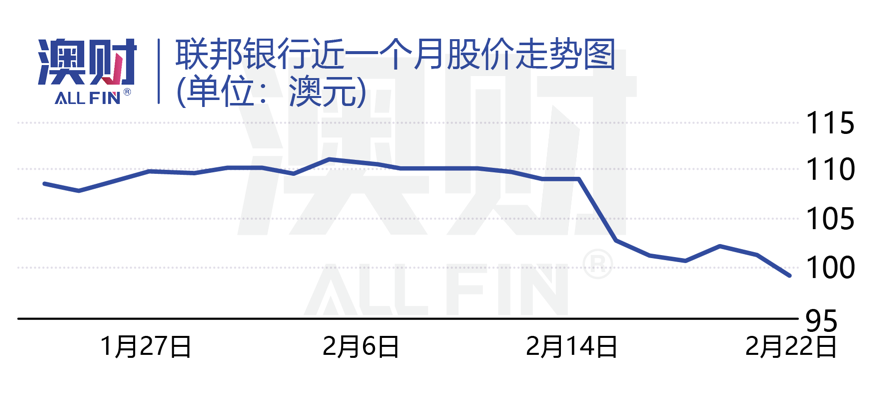

通常,上市公司发布这样的优质财报,股价都会跟着涨上一波,然而联邦银行却没有让股民们享受到这个红利,股价在发布财报的当天(2月15日)如同坐上了跳楼机,暴跌了6%!截止2月22日的一个月以来,联邦银行的股价已累计跌去了8%之多。

这样的走势不禁让股民们疑惑,为什么在利润创下新高之后股价反而大跌?在目前的宏观经济的环境下,联邦银行的股票还值得继续持有吗?本期节目,我们就来给大家答案。

1.历史加息周期里藏着答案

其实,这次联邦银行漂亮的财报与失落的股价,跟澳大利亚高通胀和高利率的背景有着紧密联系。

在分析当下市场之前,我们把时间线拉长,回顾一下在澳大利亚历史上的几个加息周期里,联邦银行股价的表现是什么样的。

于1911年创立的联邦银行是一家“百年老店”, 在1960年之前它一直是国有银行,直到当年澳联储成立之后,才剥离了央行职能,正式从事商业银行业务。1991年,联邦银行开启私有化进程,并在澳交所上市,交易代码为CBA。

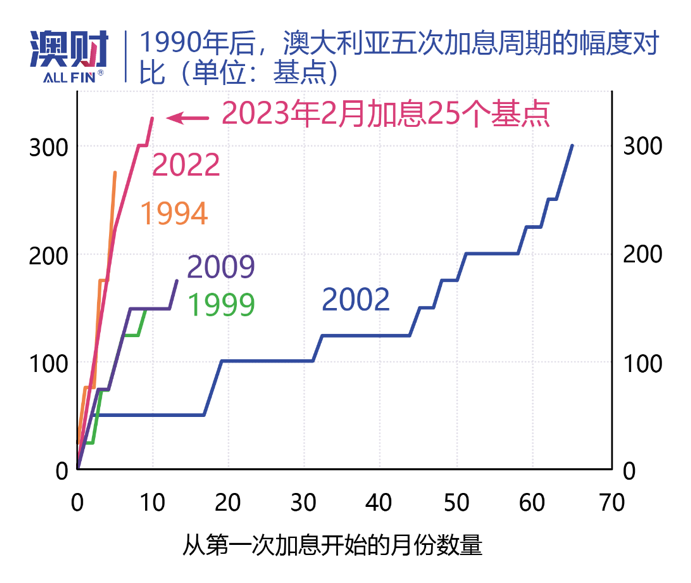

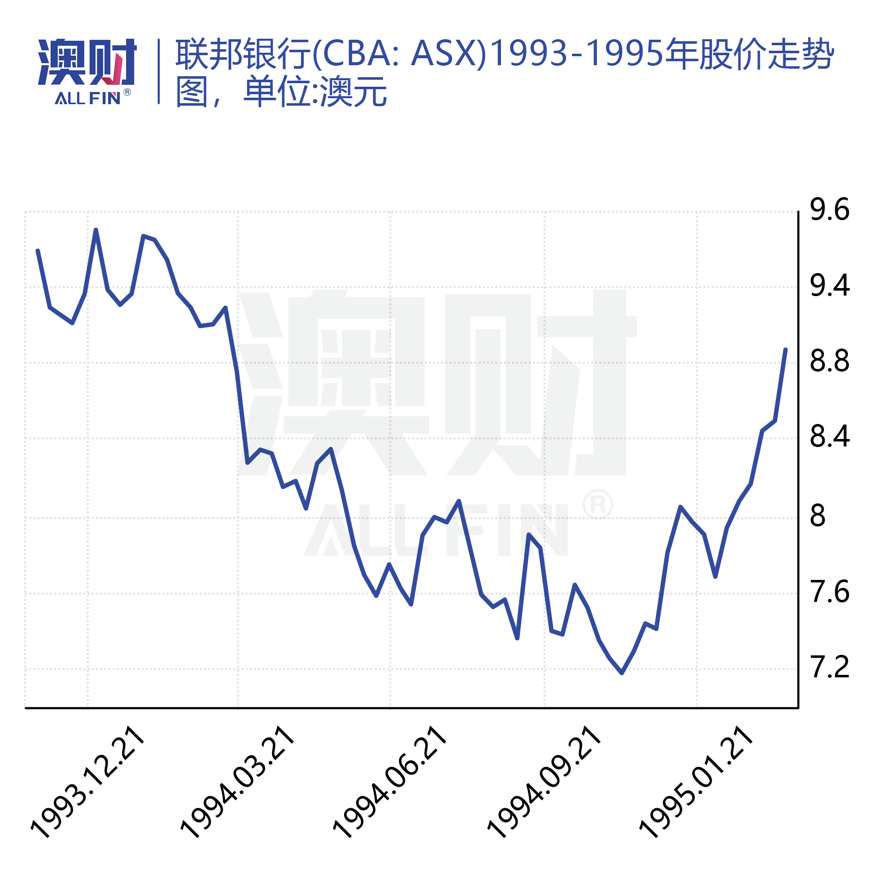

在联邦银行上市之后的这三十年里,澳大利亚一共经历了四个加息周期,分别发生在1994年、2000年、2009年和这一次的2022年。这其中跟目前的情况最像的,就是距离我们最远的1994年(见下图)。

在1990年代初,澳大利亚出现过一次短期的经济衰退,这次经济衰退事实上在主要的发达国家都发生过,而之后的经济复苏也比较迅速。到了1993-1994年时,澳大利亚的通胀压力就出现了,而且增长比较明显,房地产价格的泡沫也在逐渐积累。

在这种情况下,澳联储采取快速加息的做法,在短短五个月将利率从4.75%提至7.5%,加了2.75个百分点。这个过程中,资产价格立刻出现下跌,银行股也是一样。

很多人开始担心银行能不能保持盈利,大家对加息情况下银行股的前景并不看好,这些负面情绪直接导致了联邦银行股票被大量抛售,股价在1994年2月到10月,这8个月的时间里下跌超过20%(见下图)。

2.CBA将面临两大核心问题

我们再把时间线移回到三十年后的今天,看看联邦银行的股价接下来会怎么走,可以说是一个很好的借鉴。

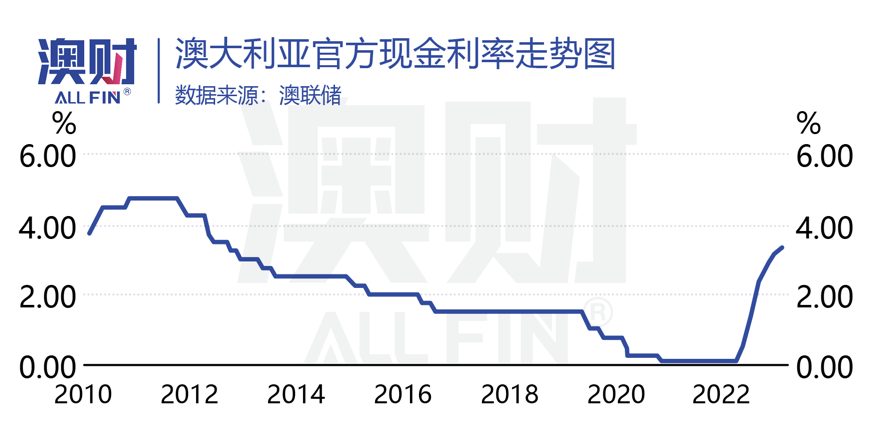

澳联储乃至全球各个国家的央行,为了应对目前超高的通货膨胀,纷纷在2022年开始快速加息。澳联储从2022年5月到现在,已经累计加了3个百分点,情况和背景与我们刚才讲过的1994年的加息周期非常相似。

除了宏观很像,联邦银行公司也面临着差不多同样的问题。

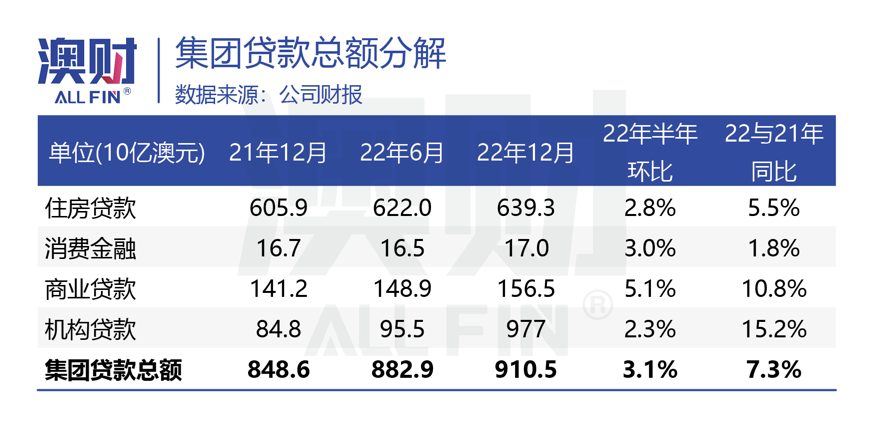

核心问题其实有两个:一是预期未来的放贷总量可能会受到冲击,(见下表,22年下半年的放贷量增速已经在下降,低于之前的水平)二是融资成本的上升。

首先看预期未来的放贷总量,由于通胀以及连续的加息,很多家庭的收入和财务状况都面临越来越大的压力。同时,买房人在申请房贷或者贷款人在转贷时会发现,房贷利率上涨之后,获批的难度也在加大,银行在这种时期对贷款的审核尤其谨慎。

这也就是说,两年前同样的收入可以贷100万,现在可能就只能贷到50万了。在贷款能力下降之后,部分申请人会放弃贷款买房的想法,这样就导致市场上信贷进一步收紧,银行之间的竞争也会变得更激烈。

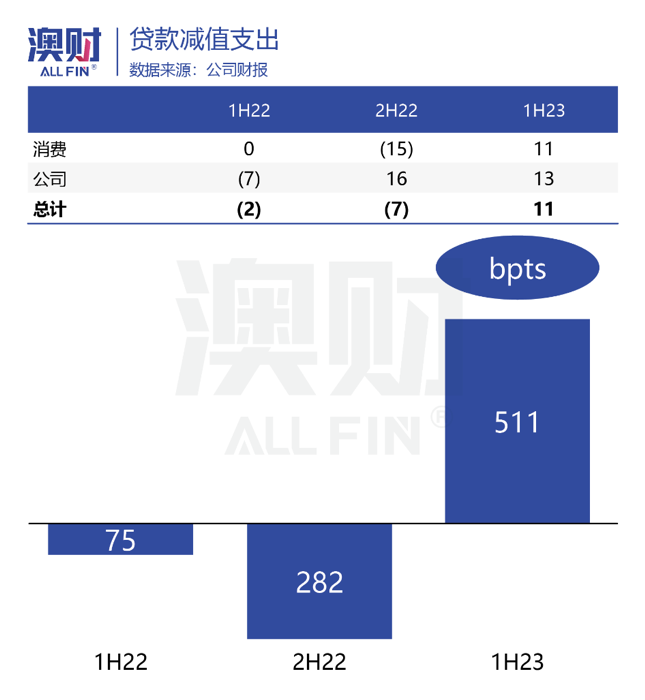

相信大家也看到,最近各个银行都在用尽办法争夺优质客户,这些都会影响联邦银行的贷款量,并增加贷款业务的成本(见下图,23年上半财年贷款减值支出显著增加)。

除了放贷总量会下降外,另一个问题对银行来说非常严重,这就是融资成本的上升。

我们知道,银行的主要业务就是融资之后去放贷,那么融资的话一般的资金来源无非是本地吸储和在批发市场上融资。

一方面,澳大利亚的银行在进行海外融资的时候,一般资金来源都是美国。而美国现在的利率比澳大利亚还要高,这就意味着海外融资成本会超过澳洲本地。

另一方面,不少银行在本地零售市场为了吸引资金,会给出非常高的短期存款利息,而这也意味着成本的上升。

如果我们把放贷总量的需求下降和融资成本上升结合在一起,自然而然就会影响到银行的利润率。这也就不难理解为什么大多数的机构投资人会觉得联邦银行在未来的半年到一年中,利润表现不会太好,同时也解释了为什么财报公布当天,联邦银行的股价会出现大跌。

3.CBA未来股价走势如何?

在理解了目前联邦银行,或者说整个澳大利亚银行业所面临的这样的一种困境,接下来联邦银行的股价又会怎么走呢?

我认为会和整体的经济环境类似,在今年都会承受一定的压力。但这并不意味着联邦银行不是一家好的银行公司,或者说联邦银行不如其他银行。

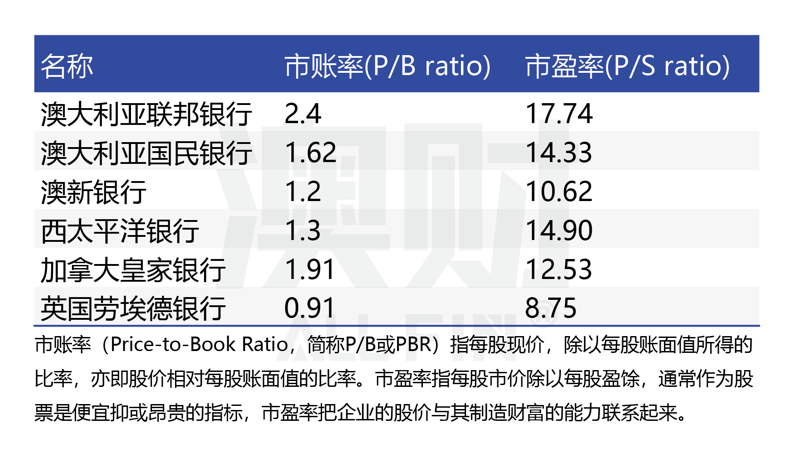

为什么这么说呢?如果用判断银行股的一般指标来看,它的市账率和市净率都高于澳大利亚其他三家大银行,甚至还比英国和加拿大的银行还要高,可以看出联邦银行的股票很贵,溢价很高,然而它的贵是有道理的。

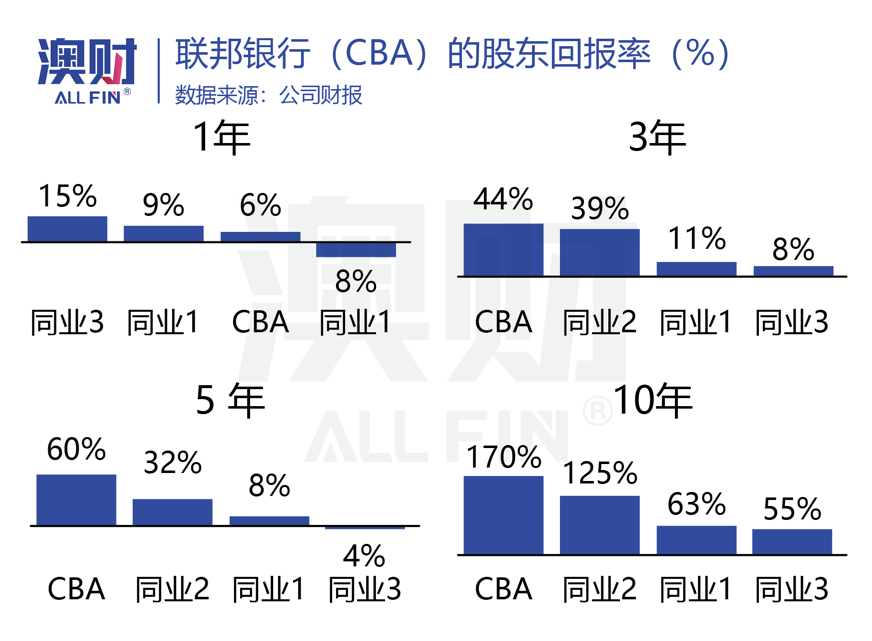

在同样的宏观经济和竞争环境中,联邦银行对股东的分红,对股票的回购,以及股权投资人的股权收益,都是澳洲四大银行里最高的。而且随着时间越来越长,这种效应会越来越明显。

这就充分说明了联邦银行的贵是因为业绩确实比同行要好,把四大行的其他三家比下去,剩下的小银行就更不在话下了。

而且其他几家银行也是屡有违规的事件发生。其中Westpac在2020年9月,因为反洗钱的工作不到位,被罚了一笔超过10亿的罚款,这是澳大利亚公司有史以来支付的最大一笔罚款。而澳新银行ANZ在最近也因为没有兑现特定的合同条款,被要求支付2500万的罚款和2.1亿的赔偿金。

这样严厉的惩罚,对于联邦银行来说并不多见。它在成为市场份额最大的银行同时,还能提供更高的股本回报率,提供更好的产品和更好的用户体验,体现出了更好的内部管理水平。

所以我们今天的结论是,目前受到宏观经济影响,联邦银行的股价短期之内还会承受压力,但是如果进行横向比较,尤其是在四大银行之间进行比较的话,联邦银行依然是更加优质的企业。这就是本周首席说的观点,也欢迎大家留言探讨。

作者:魏睿昊

编辑:Raymond

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财使用,单独转载图片或致法律风险。)

阅读更多澳洲财经时事

免责声明:

博满澳财子公司博满资管 (BMYG Asset Management Pty Ltd, ACN 133 561 887, BMYG ) 是澳大利亚金融执照持有人 (AFSL: 505332) 博满资本(BMYG Capital Pty Ltd, ACN 609 379 044) 的授权代表(AFS:001275633) 。

任何有关既往业绩的信息并非未来业绩的可靠指标,本文件中的任何预测、前景或前瞻性陈述均基于 BMYG 当前的观点和假设,并且涉及各种已知和未知的风险、不确定性。其中许可因素超出了 BMYG 的控制范围,并且可能导致实际结果、业绩或事件和上述明示或暗示的内容截然相反。此类前瞻性陈述 并非对未来业绩的保证或陈述,切勿过分依赖。对于本文件中包含的任何信息、观点和结论的及时性或 完整性,BMYG 不作任何陈述或保证。

BMYG 可能参照第三方发布或表述的预测、估计和前瞻性陈述或观点。此类预测、估计和前瞻性陈述或观点仅为本文所指来源的意见,并非对未来事实、事件或情况的陈述或保证。警示任何潜在投资者或 投资者切勿过分依赖此类陈述,应根据其独立研究和独立意见进行投资决策。本文件中所含信息仅为一 般信息,不构成投资、财务、税务或法律咨询意见或预测。本出版信息未考虑个人目的、财务状况或个 人需求。在按照本文所含信息采取行动或进行任何申购或持有金融产品决策前,您应基于个人投资目 的、财务状况或个人需求考虑本文所含信息的适用性。此外,在进行任何投资决策前,BMYG 建议您寻求独立的财务和投资建议并阅读相应的信息备忘录,电子邮件: info@bmyg.com.au 或电话:1300 226 666/ (+61)38623 7999。