概述

近期的中国楼市,雷声不断:恒大之后,碧桂园又爆雷了。为什么中国房企撬动的负债额如此巨大,而澳洲房企却没有出现这种情况?核心还是两个国家在房地产开发、销售以及过户过程中的监管体系和资金使用的政策规定不同。同时,房产的注册制度也是中澳两国楼市的重要区别。

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

博满月月盈收益类基金 BMYG Enhanced Income Fund 更多投资灵活选择 点击查询>>>

导读

大家好,我是博满澳财的首席投资官魏睿昊。

近期的中国楼市,雷声不断:恒大之后,碧桂园又爆雷了。

对于华人买家来说,在澳洲买房,会不会也倒霉地遇上类似恒大、碧桂园式的爆雷,从而陷入钱房两空的窘境呢?

恒大后,碧桂园又爆雷了

我们先看看,恒大和碧桂园到底发生了什么?

恒大爆雷后,最近碧桂园也出现了债务违约,有一笔2250万美元债务到期且无法按期支付利息。

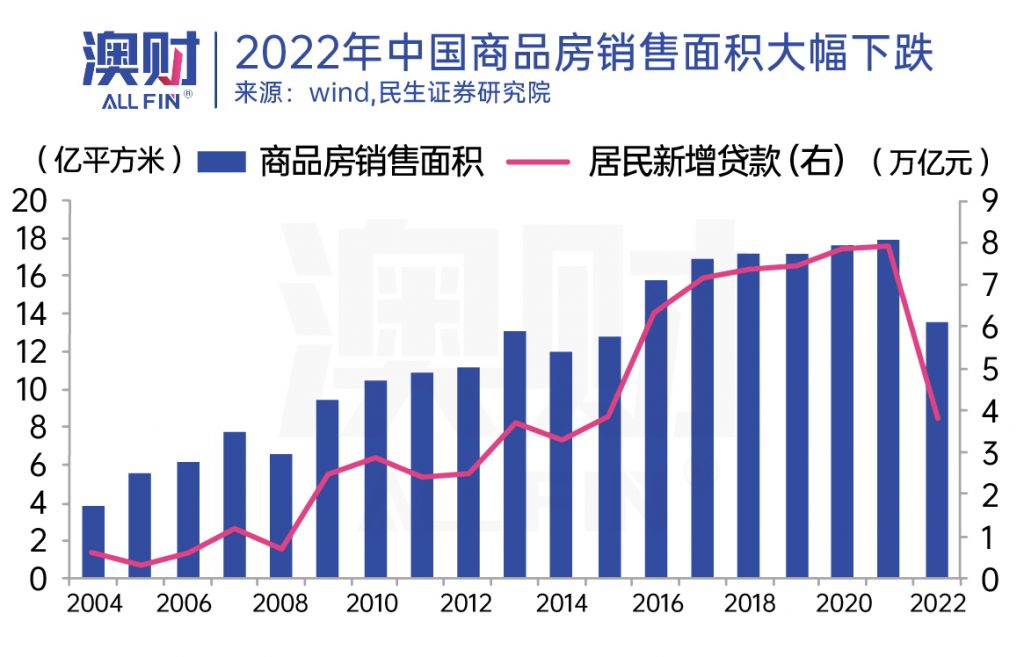

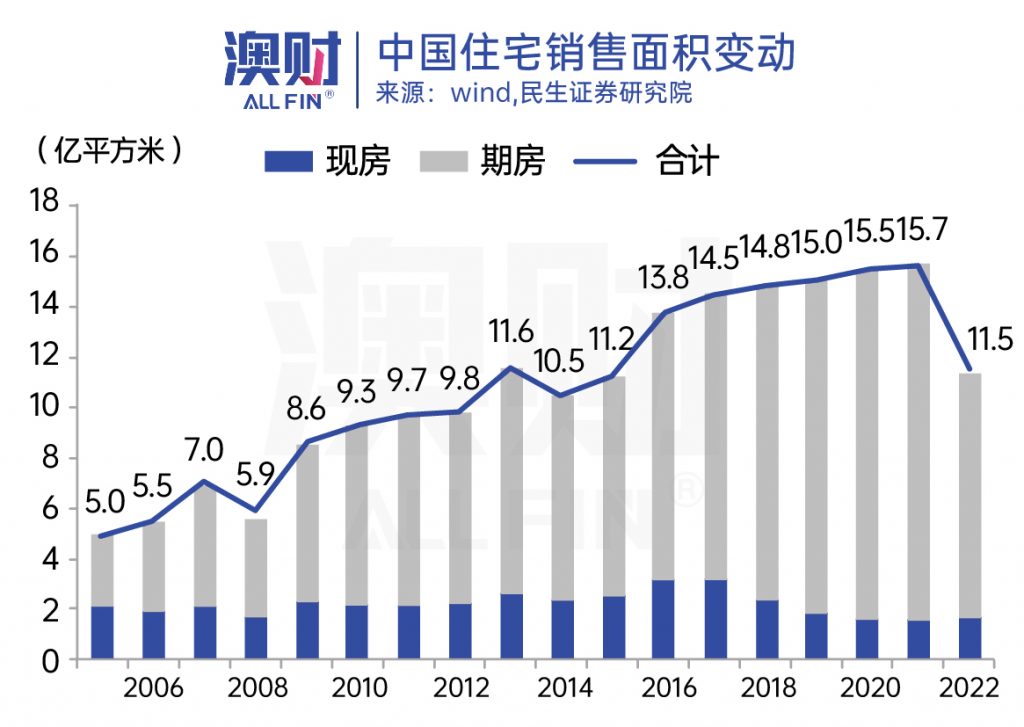

事实上中国房地产市场已经进入寒冬几年了。此前由于房地产的炒作泡沫和政府在资金、政策等层面强化监管,公开市场和资本市场越来越不看好房地产企业,使其融资能力不断地下降。

多管齐下后,房地产市场或中国高杠杆的大型房企开始遭遇严重的资金链问题。根据目前公布的数字来看,这两家房企的负债额非常惊人。

根据最新公布的财报数据,恒大的整体负债额高达2.4万亿人民币,真的是“负”可敌国(澳洲楼市会“长”出另一个恒大吗?)。要知道,这基本是澳大利亚GDP的1/5了。而碧桂园的整体负债额也达1.4万亿,超过澳大利亚GDP的10%。

目前,这两家房企的合计债务额相当于澳洲全年GDP的1/3,着实吓人。

期房销售里的“不同”

为什么中国房企撬动的负债额如此巨大,而澳洲房企却没有出现这种情况?核心还是两个国家在房地产开发、销售以及过户过程中的监管体系和资金使用的政策规定不同。

概括起来,中澳楼市在监管层面主要有三个方面的差别:期房销售时的预付款的监管、交房过程中前后的交割手续和银行等机构的放贷标准和注册监管。

中国楼市销售时近80%采用期房销售。期房在销售时,中国楼市要求买房者先付款,且支付的额度很高。这个过程中,大量期房的预售款被房企变相使用,但本质上这是房企的一种负债。

作为鲜明对比的是,澳洲楼市则不同,同样也是卖期房(楼花),在澳大利亚购买期房时,购房者只需要支付10%的定金,而且这笔定金只能定向存放在第三方的托管账户里,房企不可“偷着用”。

也就是说,澳大利亚的房企在开发和建造过程中不能从购房者手上拿到钱,这也就避免了像中国房企一旦出现经营问题,如烂尾,很多买家便遭遇了“房没了,房款还得支付”的窘境。

此外澳洲规定,所有房子的按揭贷款需在房屋建完并交割时才能办理。所以不存在期房购房时,购房者需为几年后才能交房的房子提前办理房贷。这也相应避免了“日后因为烂尾,买房者已支付了购房款但不能收房”的问题。

澳洲只能现房交割,而且买房者通常直接去银行办理房贷(按揭贷款),房贷是直接打给开发商。进行支付时银行同时获取了房产的抵押权。这其实是开发商、买房者和银行的三方交割。很多情况下,在这个过程中,买房者参与得较少,基本上直接委托过户律师办理。

注册抵押制度,避免一房多卖

在贷款的注册上,澳洲抵押权的注册非常明确,即在房产交割时同步完成。这样可以保障三方的利益,这是公平的交换。

所以,房产的注册制度也是中澳两国楼市的重要区别。

在澳洲,在房产的开发和建造过程中,开发商也需要银行贷款。但中国开发商的贷款抵押会出现产权和抵押不明晰的情况,恒大甚至自己发理财产品来补充开发用款,这在澳大利亚很少见。

澳洲的抵押贷款主要来自于银行,但有很多的非银行机构也可以提供贷款。但需要将被抵押的资产进行官方的注册,否则很难拿到抵押款。

正因为这样明确的注册抵押制度,澳大利亚楼市的相关企业不容易出现大量未注册的不明贷款和债务,也不会出现资产被抵押几遍,最后导致抵押物归属权不清晰的情况。

所以,一定程度上,这也让澳洲的银行等贷款机构在放款时有足够严谨的依据来保障自身的利益。

事实上,澳大利亚也有很多信贷产品的放贷对象是地产。但由于抵押注册的明晰状况,这类资产更多地受到大家的关注和喜爱。而且出现爆雷等风险的情况很少。

今天的内容围绕着房地产的话题而展开。日后我们还会讲讲,为什么澳洲信贷产品的爆雷几率远低于中国,其实这也和产权明晰、抵押注册制度等有非常重要的关联。

本周四晚上7:30,我们博满澳财还将就最近针对澳洲房地产市场的可负担性做的深入研究进行直播。届时我们会分享,到底是什么原因催生了目前澳洲住宅市场紧张的供给可负担性问题。背后有什么样的解决之道,其中又隐藏着怎样的机会。

相信该直播对于买房者、投资者,甚至开发商来说都会有一些帮助。

好了,以上就是今天的所有内容。下次再见!

作者:魏睿昊

编辑:Michael

阅读更多澳洲财经时事

免责声明:

博满澳财子公司博满资管 (BMYG Asset Management Pty Ltd, ACN 133 561 887, BMYG ) 是澳大利亚金融执照持有人 (AFSL: 505332) 博满资本(BMYG Capital Pty Ltd, ACN 609 379 044) 的授权代表(AFS:001275633) 。

任何有关既往业绩的信息并非未来业绩的可靠指标,本文件中的任何预测、前景或前瞻性陈述均基于 BMYG 当前的观点和假设,并且涉及各种已知和未知的风险、不确定性。其中许可因素超出了 BMYG 的控制范围,并且可能导致实际结果、业绩或事件和上述明示或暗示的内容截然相反。此类前瞻性陈述 并非对未来业绩的保证或陈述,切勿过分依赖。对于本文件中包含的任何信息、观点和结论的及时性或 完整性,BMYG 不作任何陈述或保证。

BMYG 可能参照第三方发布或表述的预测、估计和前瞻性陈述或观点。此类预测、估计和前瞻性陈述或观点仅为本文所指来源的意见,并非对未来事实、事件或情况的陈述或保证。警示任何潜在投资者或 投资者切勿过分依赖此类陈述,应根据其独立研究和独立意见进行投资决策。本文件中所含信息仅为一 般信息,不构成投资、财务、税务或法律咨询意见或预测。本出版信息未考虑个人目的、财务状况或个 人需求。在按照本文所含信息采取行动或进行任何申购或持有金融产品决策前,您应基于个人投资目 的、财务状况或个人需求考虑本文所含信息的适用性。此外,在进行任何投资决策前,BMYG 建议您寻求独立的财务和投资建议并阅读相应的信息备忘录,电子邮件: info@bmyg.com.au 或电话:1300 226 666/ (+61)38623 7999。