概述

近段时间以来,中澳关系迅速解冻。有迹象表明,中澳关系正逐渐转向“正常化”,这对于澳洲相关产业绝对是重磅利好。

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

博满月月盈收益类基金 BMYG Enhanced Income Fund 更多投资灵活选择 点击查询>>>

导读

近段时间以来,中澳关系迅速解冻。

10日,中国向澳洲放行出境团队游。此前的5日,中国取消对澳洲大麦征收的惩罚性关税。

此外,中国还陆续取消了澳洲煤炭、铜、木材等市场禁令。

有迹象表明,中澳关系正逐渐转向“正常化”,这对于澳洲相关产业绝对是重磅利好。

澳洲大麦或上涨10%-20%

4日,中国商务部发布公告称,从2023年8月5日起,将终止对原产于澳大利亚的进口大麦征收的惩罚性关税。

这起事件的源头在于,2020年4月,莫里森政府在呼吁对冠状病毒大流行的起源进行独立的国际调查后,中国和澳大利亚的双边关系急剧恶化,不幸的是,大麦则成了这场关系破裂的最早见证者。

2020年5月18日,中国开始对原产于澳大利亚的进口大麦征收反倾销税和反补贴税,其中反倾销税率为73.6%,反补贴税率为6.9%,合计80.5%,征收期限为5年。此举迫使许多澳大利亚大麦厂商不得不转而寻求其他市场。

在2018-19年,澳大利亚大麦对中国的销售额为9.16亿澳元,在受到高额关税的影响下,销售额急剧下滑。

除大麦之外,煤炭、木材、红酒和海鲜等各个领域的商品销售也急剧减少。澳大利亚对中国总价200亿澳元的贸易额迅速缩减至20亿澳元。

值得注意的是,在中澳关系交恶后,澳大利亚的大麦种植商此前曾尝试寻找中国的替代市场,例如中东等地。但其销往这些地区的大麦主要用作动物饲料,与销往中国的大麦相比,质量和价格都比较低。

不过现在,漂荡在中澳两国上空的一些乌云正在散去。

澳大利亚谷物生产商协会南部总监Andrew Weidemann表示,中国买家的重新进入、新市场的出现,澳大利亚大麦价格将上涨10%-20%。同时,随着市场需求的改善,澳大利亚的许多谷物生产者表示,目前正在准备扩大生产规模,以应对不断上升的需求。

澳中关系开始反转

僵持二年多后的2023年,中澳关系开始反转。

虽然葡萄酒、牛肉和龙虾的市场禁令尚未解除,但截至2023年8月,中国已陆续取消了来自澳洲的煤炭、铜、木材和大麦的禁令。此外,10日,中国恢复了中国公民对澳洲的团体出境游。

对此,澳大利亚的粮食种植者们欣喜若狂,澳中工商业委员会主席戴维·奥尔森表示,中澳之间正在以更加积极的态度来解决剩余的贸易和领事问题。

澳洲金融评论报也表示,中国取消大麦关税,这拉近了澳大利亚总理安东尼·阿尔巴尼斯访华的距离。

据悉,阿尔巴尼斯可能于9月在印度举行的二十国集团领导人峰会期间会见中国国家主席习近平。

不过,阿尔巴尼斯表示,他对中国的访问是以促进双方对话为基础的,中澳之间双方关系的改善能够带来双赢的局面,这是双方共同所期望的结果。未来的访问不会是一场以贸易问题得到解决为回报的“交易行为”。

明年初,葡萄酒禁令将取消?

相较于阿尔巴尼斯较为谨慎的表态,澳大利亚贸易部长法雷利(Don Farrell)则显得更为乐观。

他表示,“大麦关税的取消是中国和澳大利亚全面恢复正常贸易的又一非常积极的步骤,政府的下一目标是中国取消对澳洲葡萄酒生产商征收的关税,澳洲打算利用大麦的解禁作为葡萄酒问题的模板,通过讨论和对话来解决争端。”

据澳大利亚金融评论报消息,世贸组织葡萄酒争端专家预计将于10月底向堪培拉和北京分发其调查结果草案,而以四个月的正常审查流程,将在明年一月或二月左右,取消葡萄酒关税。

该推论是基于今年4月中国商务部宣布对大麦进行反倾销、反补贴措施进行立案复审所花费的时间。尽管中国尚未公开具体审查的时间表,但据外媒报道称,两国此前已同意将在三个月之内完成审查,但如果需要,可能允许进行第四次审查。7月,中方要求将审查程序延长一个月,双方同意后,中方在8月会做出最终决定,总共耗时4个月。

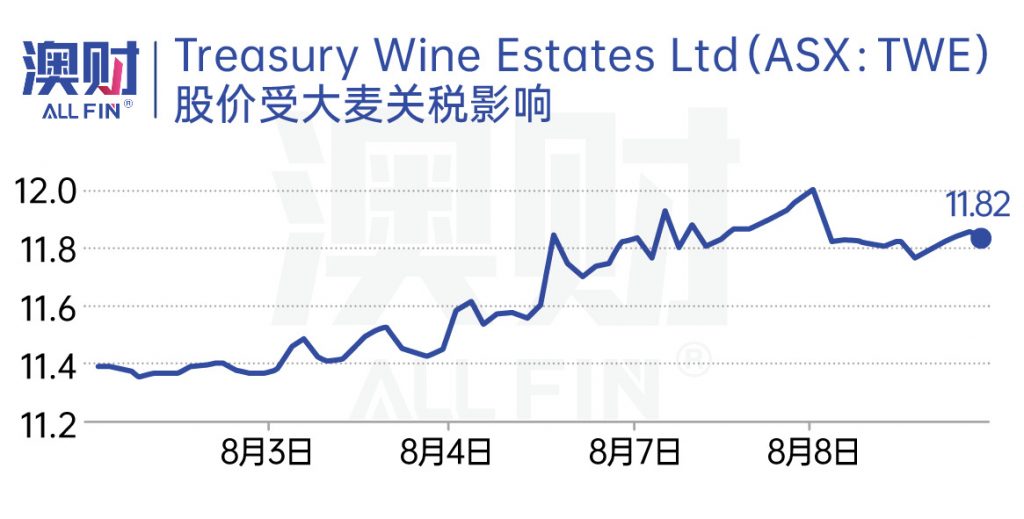

也是因此,在中方宣布取消大麦关税后,澳大利亚的红酒企业Treasury Wine (ASX:TWE)的股价迎来了一波小涨,近5日内涨幅接近4%。

如下图所示,在2020年5月之前,澳大利亚每年向中国出口的葡萄酒价值达到了12亿澳元,但是当中国开始征收高额的反倾销税后,这对澳大利亚的红酒出口造成了毁灭性打击。

2020-2021年的短短两年时间之内,澳洲对中国的红酒出口量下降了98%。甚至现在有媒体披露出来,当时有数千吨的葡萄没有进入酿酒过程就被废弃,因为根本卖不掉。

虽然说在这过程当中,澳大利亚的酿酒厂商也在积极寻找其他地区的买家,比如欧美,甚至像东南亚这样的新兴消费市场,但中国市场的占比实在太大,因此始终没有找到一个规模可媲美中国的替代买家。

因此,如果红酒行业的惩罚性关税得以取消,短期内对于其行业内公司业绩表现和上市公司的股价提升可能较为明显。

如果全面解禁,还有什么企业可受益?

除了已经解禁的大麦和预计将要解禁的红酒外,红肉是另一个令人关注的解禁类别。

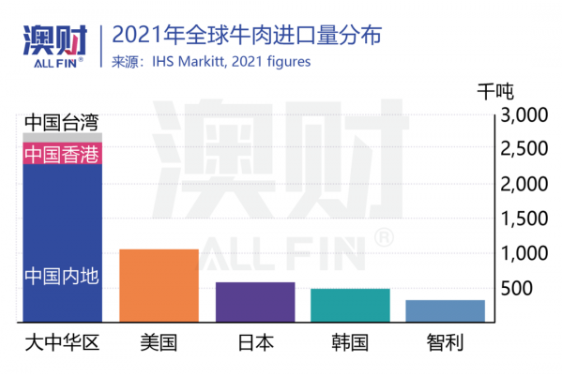

2020年,澳大利亚有6家牛肉公司对中国的出口被彻底叫停,导致当时澳洲的肉类出口暴跌。情况跟红酒有一些类似的是,澳大利亚也去找了一些主要的经济大国,比如日本、韩国,甚至也有一些牛肉销往美国,但是比起中国市场的庞大体量,这些替代市场的消化能力都比较有限(见下图)。

因此,相较于2019年,目前澳洲对海外的红肉出口仍然存在比较明显的缺口。比如现在澳大利亚对中国红肉的年出口额为29亿澳元,与2019年高峰时期的39亿葡萄酒相比,直接下跌了10亿澳元之多。

如果中国对澳洲的红肉限制被取消的话,肉类企业也会获得比较明显的利好。比较有代表性的企业有Australia Agricultural Company (ASX:AAC)。今年以来,因为库存存量在不断地上升,市场开拓方面也遇到了一些瓶颈,所以这家公司股价表现不太好。如果出口中国的禁令被取消,从而能够重新打开中国市场的话,或许会扭转公司现在的颓势。

澳财投研观点

自1972年中澳建交后,两国强大的经济互补性一直支撑着双边关系的迅速发展。直至最近几年,地缘政治风起云涌,两国的关系变得日益紧张且复杂起来。但无论如何,中国仍然是澳大利亚最大的贸易伙伴。2020年,中澳双向贸易虽然下降了3%,但总额仍然高达2450亿澳元。

2023年以来,我们能看到中澳关系的改善,中国已经取消了针对煤炭、铜、木材和大麦的禁令,阿尔巴尼斯政府也改变了基调和语气,两国正在积极互动以解除贸易争端。未来葡萄酒行业解禁可能性较大,如果红肉行业可以解禁,这也是较大利好。投资者可以关注TWE、AAC这一类股票。

值得注意的是,中澳关系可能已经不再是简单的双边关系,在如今全球化的宏观角度来看,两国在看待双边关系时也都会考虑一下他们与其他国家的关系,例如俄罗斯与中国,澳洲与美国的关系,这些因素在双边关系中相互交织,很多情况都在瞬息万变,双方都需要更加灵活和智慧地应对。

因此,虽然中澳关系在经贸方面取得了一些积极的进展,但要保持稳定和持续的合作,需要双方更深入地思考如何在不同国际关系因素的影响下,构建更加多元化和可持续的合作模式。这将有助于确保两国关系能够在变幻莫测的全球局势中保持稳定,并继续为两国人民带来实际利益与福祉。

作者:Raymond Yu

编辑:Michael

阅读更多澳洲财经时事

免责声明:

博满澳财子公司博满资管 (BMYG Asset Management Pty Ltd, ACN 133 561 887, BMYG ) 是澳大利亚金融执照持有人 (AFSL: 505332) 博满资本(BMYG Capital Pty Ltd, ACN 609 379 044) 的授权代表(AFS:001275633) 。

任何有关既往业绩的信息并非未来业绩的可靠指标,本文件中的任何预测、前景或前瞻性陈述均基于 BMYG 当前的观点和假设,并且涉及各种已知和未知的风险、不确定性。其中许可因素超出了 BMYG 的控制范围,并且可能导致实际结果、业绩或事件和上述明示或暗示的内容截然相反。此类前瞻性陈述 并非对未来业绩的保证或陈述,切勿过分依赖。对于本文件中包含的任何信息、观点和结论的及时性或 完整性,BMYG 不作任何陈述或保证。

BMYG 可能参照第三方发布或表述的预测、估计和前瞻性陈述或观点。此类预测、估计和前瞻性陈述或观点仅为本文所指来源的意见,并非对未来事实、事件或情况的陈述或保证。警示任何潜在投资者或 投资者切勿过分依赖此类陈述,应根据其独立研究和独立意见进行投资决策。本文件中所含信息仅为一 般信息,不构成投资、财务、税务或法律咨询意见或预测。本出版信息未考虑个人目的、财务状况或个 人需求。在按照本文所含信息采取行动或进行任何申购或持有金融产品决策前,您应基于个人投资目 的、财务状况或个人需求考虑本文所含信息的适用性。此外,在进行任何投资决策前,BMYG 建议您寻求独立的财务和投资建议并阅读相应的信息备忘录,电子邮件: info@bmyg.com.au 或电话:1300 226 666/ (+61)38623 7999。