概述

当前和未来的住宅供应双低迷,进一步加大澳洲楼市供需失衡的困境,推高新房和旧房的价格。日益高企的房价,正在澳洲楼市催生出另一个潜力巨大的新行业。build-to-rent(BTR),也就是长租房模式。

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

博满月月盈收益类基金 BMYG Enhanced Income Fund 更多投资灵活选择 点击查询>>>

导读:

正文:

令人担忧的是,澳洲楼市的供需失衡正在加大,而不是缓解。

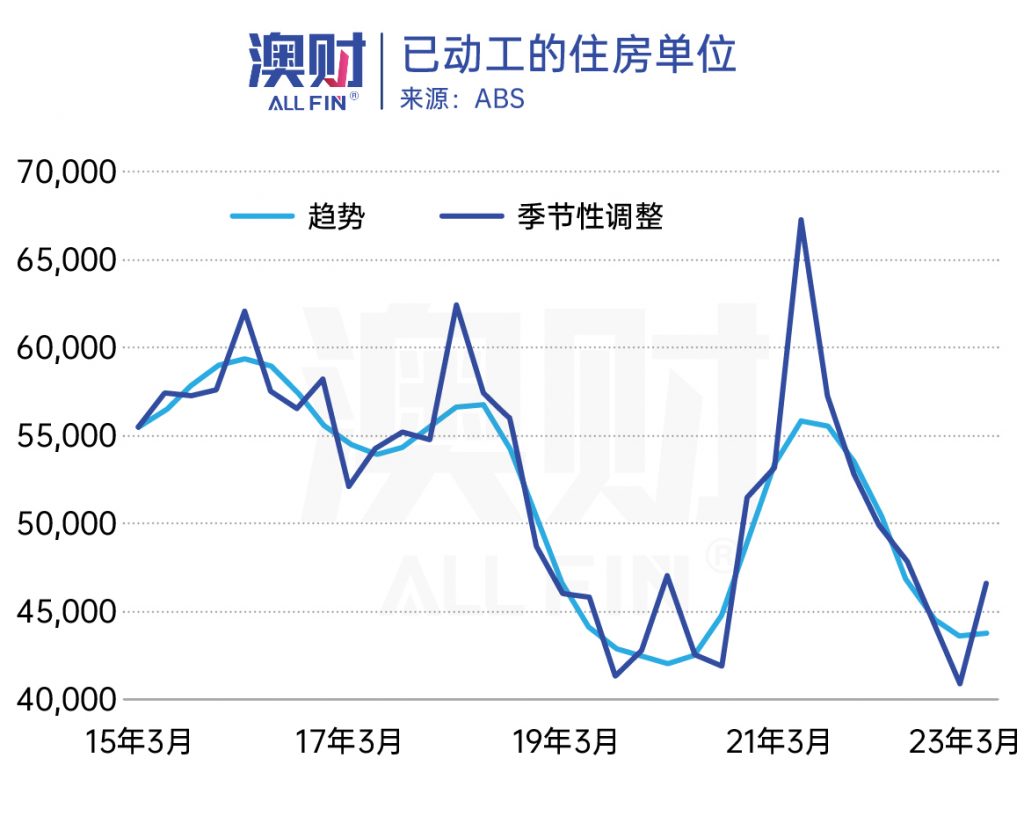

根据澳大利亚统计局发布的最新数据,7月澳洲建筑审批量再次环比下降8.1%,几乎降至10年内最低点。连续两个月的下降,预示未来一年新房供应量不容乐观。

祸不单行的是,高息环境下,高昂的借贷和建造成本使得开发商暂缓建筑活动,2023年第一季度内开始建造的新住宅数量同比下降6.6%至46,546套。

当前和未来的住宅供应双低迷,将进一步加大澳洲楼市供需失衡的困境,从而推高新房和旧房的价格。

日益高企的房价,正在澳洲楼市催生出另一个潜力巨大的新行业。

澳洲楼市为什么会催生build-to-rent?

在澳大利亚,build-to-rent(BTR),也就是长租房模式,这是相对较新的房地产开发模式,市场上的供应还相对较少。开发商完成建造工程后,保留物业的所有权,以出租的形式获得长期稳定的租金收入。

与传统的build-to-sell(BTS)不同,BTR的运营模式主要为:

- 项目策划与定位:开发商首先确定目标市场和租户人群,包括年轻上班族、家庭或退休人员等,然后为其设计和定位项目;

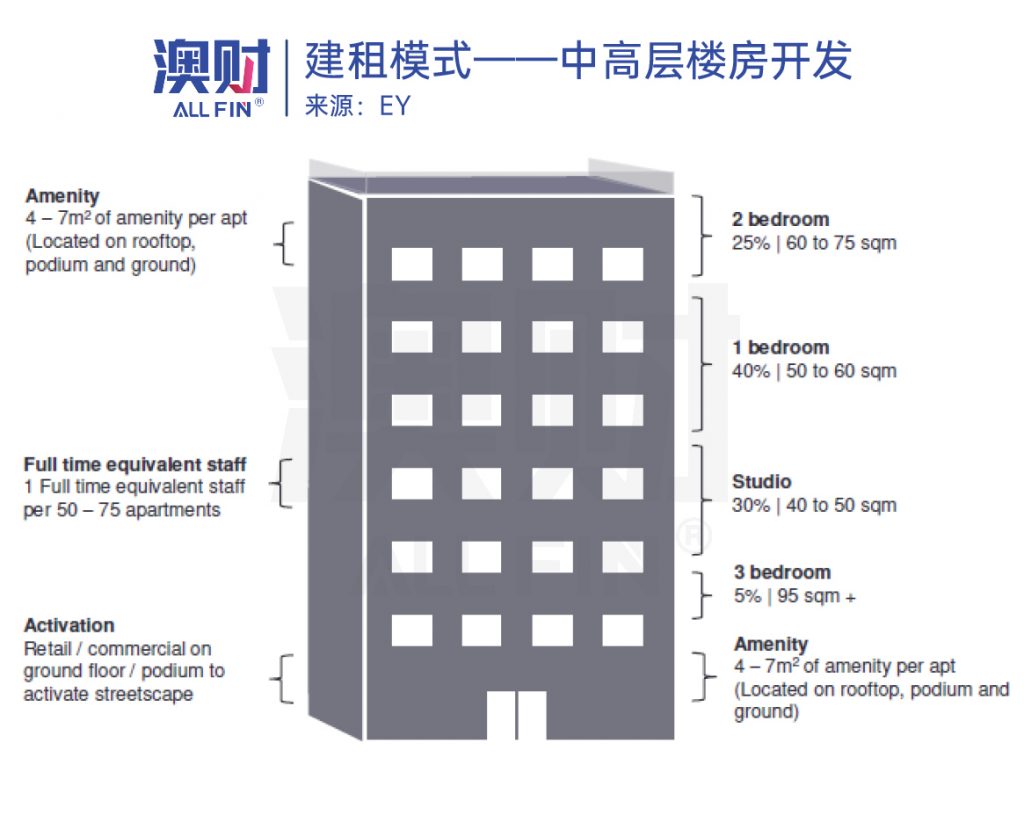

- 项目规模:根据已有的BTR项目统计,平均规模约320套公寓,最小规模约200套公寓,典型规模为350-450套公寓;其中,70%的户型为1房公寓,25%为2房公寓,仅5%为3房公寓;

- 长期出租策略:与传统的住宅开发不同,BTR项目的目标是长期出租,为开发商提供长期稳定的租金收入,而不是出售;

- 建设与设计:BTR项目通常设计得更为现代化,以满足长期出租的需求。包括更大的公共空间、更为优质的建筑材料和高品质的设施,例如共同工作空间、健身房、游泳池、屋顶露台、宠物友好设施、烧烤区等。设施基准通常为每套公寓4-7平方米(BTS仅为1平方米);

- 集中管理:BTR项目由单一的机构或公司拥有和管理,可以提供集中的物业管理、维护和租户服务;为了吸引和保留租户,BTR开发商通常会提供更高的服务水平,包括物业管理、维护和社区活动,一般50-75套公寓配有一名全职工作人员。

考虑到建后立即出租的特性,无需进行预售或之后的销售,能够在更短的时间内将房源输送到市场中,加速供应。

这类项目选址大多在人口密集、通勤便利、基础设施齐全的居民区,以提高房源在市场中竞争力。

由于澳洲人口持续增长、土地资源稀缺、住宅供应有限以及住宅价格高居不下,多种因素叠加导致住宅可负担性危机愈发严重,考虑到未来人口结构和需求的变化,能够快速提供大规模住房的BTR是缓解住宅可负担性的一个有效解决措施。

为了刺激BTR行业的发展,联邦和各州政府均出台了相应的优惠政策:

- 联邦政府:BTR项目的管理投资信托(Managed Investment Trust)针对外资的预扣税从30%减半至15%;将符合条件的新建BTR项目的基本工程税减免从2.5%提高至4%;

- 维州政府宣布合格的BTR开发项目可以获得最高30年的50%土地税减免,并免除同时期的缺席业主附加费(Absentee Owner Surcharge);

- 新州政府为新建的BTR住房项目提供土地税折扣等。

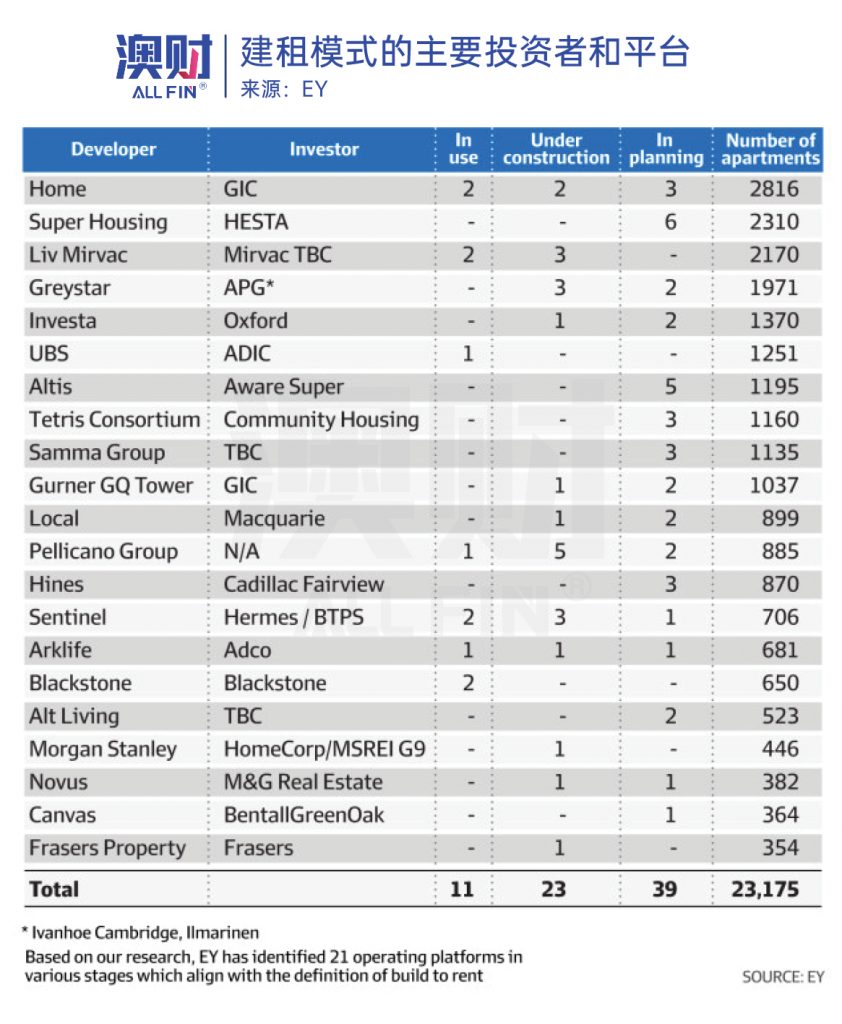

海外资金是澳洲BTR行业最主要的资金来源,在市场给出了明确信号和政府出台更多优惠政策的双重加持下,许多澳洲老牌开发商纷纷与外资合作,下场争夺BTR市场份额。

地产巨头纷纷下场卡位,抢夺“买不起房”人群

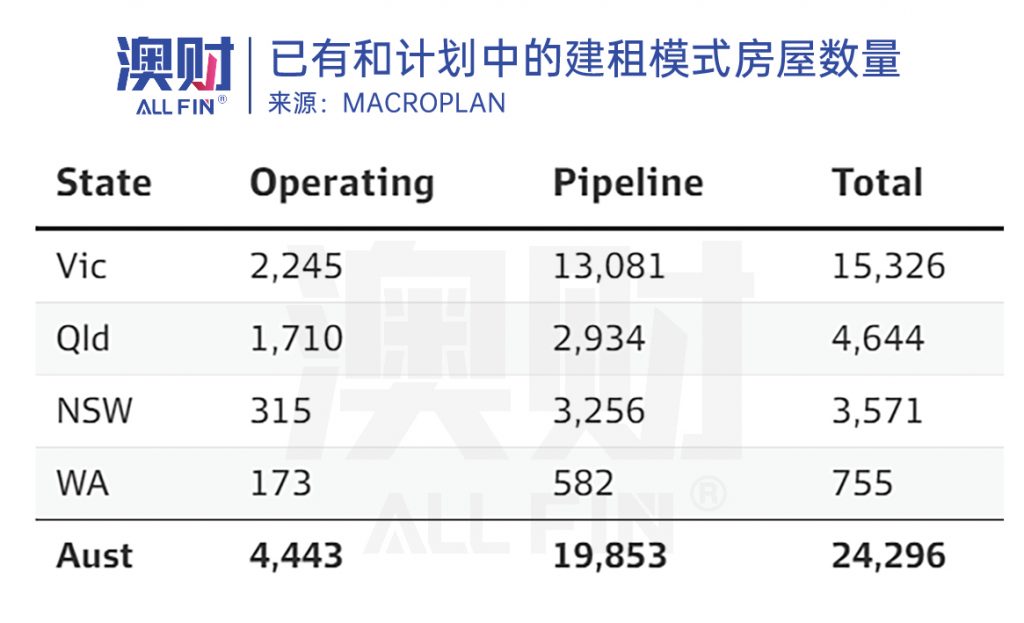

从地区分布来看,目前维州拥有全澳数量最多的正在运营中的BTR项目;同时,维州的在建项目数量也远超其他州。未来,墨尔本将成为全澳第一个拥有竞争性BTR市场的地区。

这主要是因为墨尔本的人口非常密集,对住宅的需求量大。与情况类似的悉尼相比,墨尔本的土地成本更便宜,而且维州政府提供更多针对BTR行业的税务优惠,因此吸引更多开发商在墨尔本选址建造项目。

澳大利亚最大的机构开发商Mirvac拥有两栋已经竣工的BTR大楼,一栋LIV Indigo位于悉尼奥林匹克公园,这是澳洲第一个建成的大型BTR项目;另一栋LIV Munro位于墨尔本CBD,这是价值17亿澳币的维妈市场再开发项目的重要组成部分。此外,还有3个项目正在建造中,共计可以交付2,200套公寓,全部完工后价值可达18亿澳元。

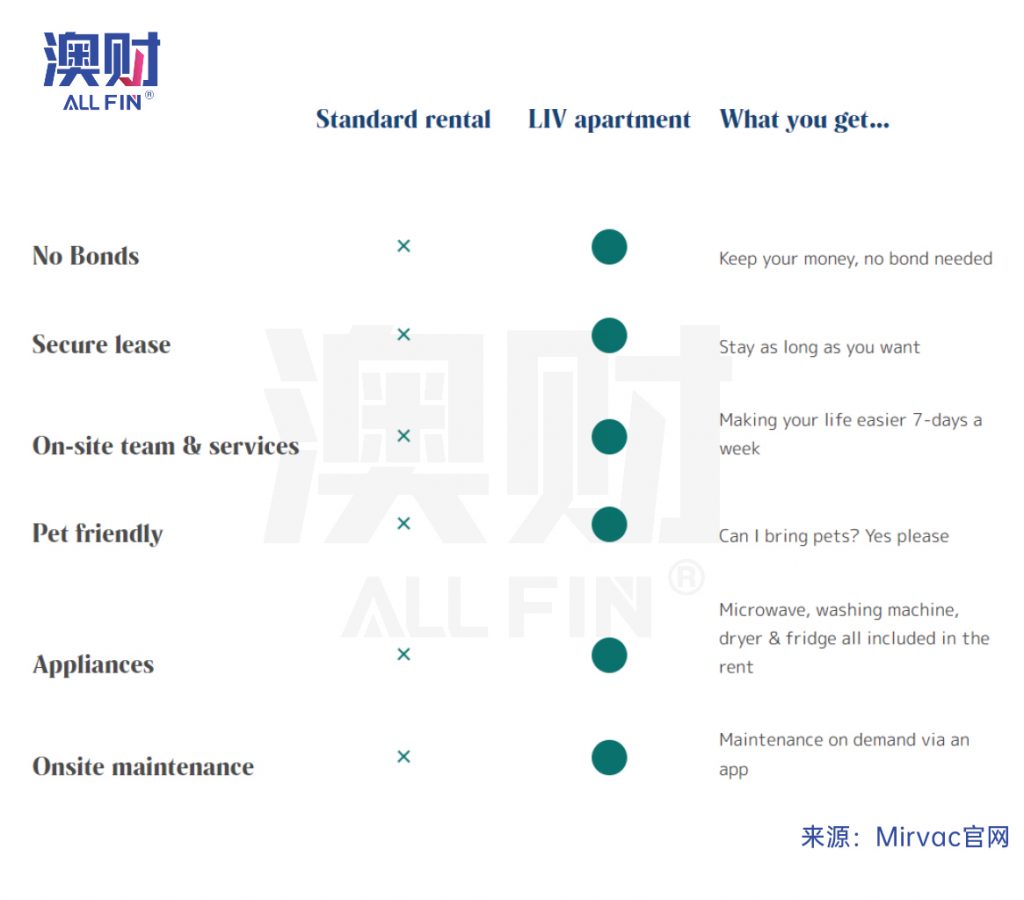

以紧邻维妈市场的LIV Munro为例,公寓楼内配套的设施非常齐全,包括屋顶露台、共同工作空间、私人餐厅、电影院、健身房等,而且新建成的公寓还包含全新的家具和家电。

与传统的租赁方式不同的地方是,租房者无需提供押金,租约可以签订2年、3年甚至更长时间,还能在同一栋公寓楼内更换不同的房型,而且可以自由装饰房屋,包括粉刷墙壁。

尽管租金可能比传统出租方式的同类型房源贵10-20%,但租房者可以享受到更便利的设施和更优质的房源,房屋的室内面积也更大,而且无须支付押金,租约非常稳定,因此可能更受到市场的喜爱。从2022年11月开放至今,64%的房源已完成出租,在悉尼投入使用2年的LIV Indigo的入住率更是达到了94%。

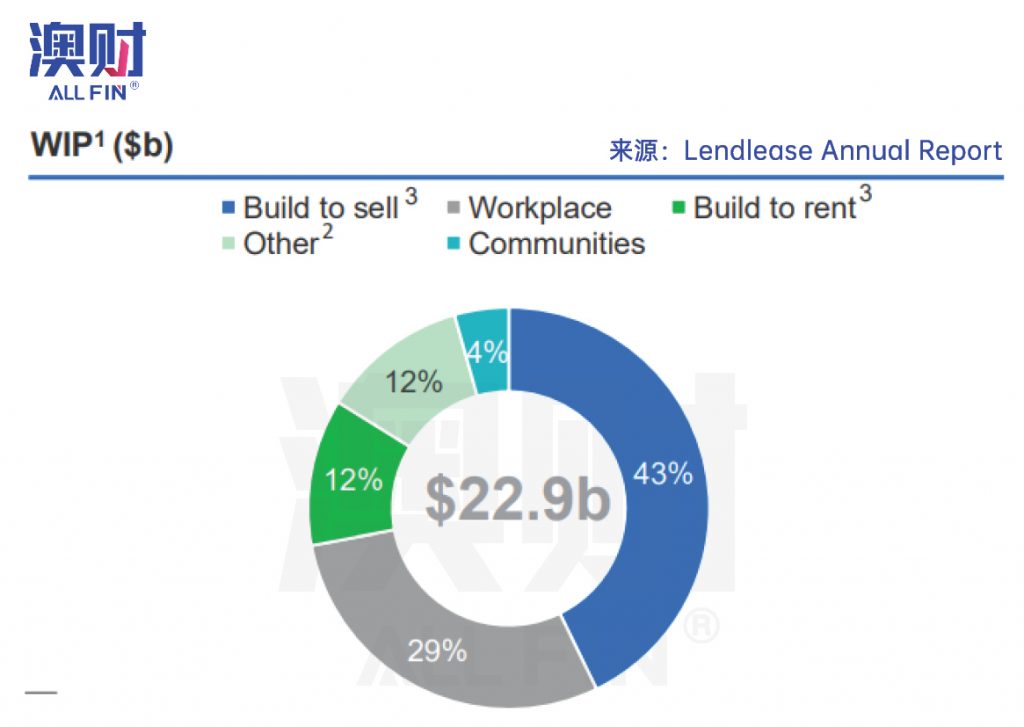

澳洲十大开发商之一的Lendlease也加入了BTR开发热潮。今年6月,Lendlease拿下了维妈市场再开发项目的最后一个席位——Gurrowa Place,将在原有的停车场位置建造三栋新楼,下图中间的建筑物便是由85%的BTR住宅和15%的可负担住宅组成的560套公寓楼项目。

从2019年至2023年,Lendlease已经在英美交付超过2600套BTR公寓,在全球范围内的BTR项目pipeline总价值可达280亿澳元,在这个领域有相对丰富的建造和运营经验。

从今年起,Lendlease在澳洲积极推进BTR项目。与加拿大的QuadReal Property Group合作,在布里斯班建造443套靠近主要交通枢纽的BTR公寓,并配有海滩边的25米游泳池等设施。此外,还与日本的Daiwa House Group合作,在墨尔本的646-666 Flinders Street开发价值6.5亿澳币的797套BTR公寓,项目同样配备了一流的设施。

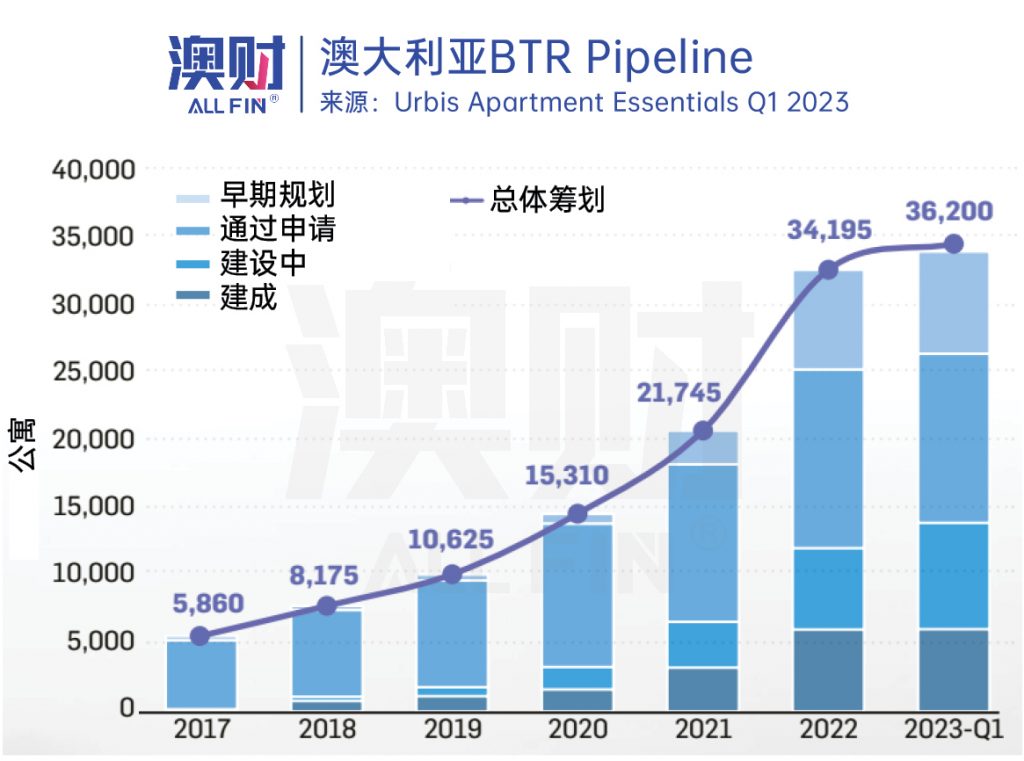

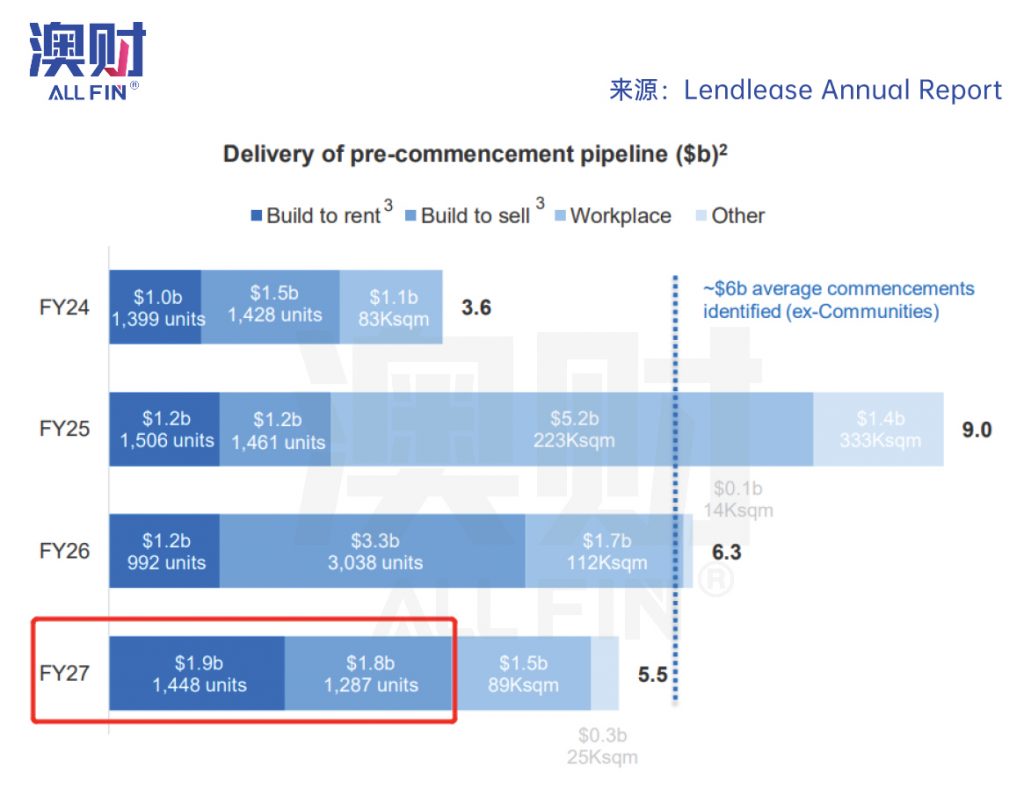

目前正在建造的BTR项目价值共计27亿澳币(BTS项目为96亿澳币),占所有建造中项目(WIP)的12%。

但是,到2027财年,Lendlease交付的BTR项目数量和价值都将超过传统的BTS项目,也暗示Lendlease未来对BTR行业的不断加注。

购物中心地产大亨Vicinity Centres也抓住了这次难得的机遇,官宣进军BTR行业,正在寻求资本合作伙伴共同创造价值10亿澳币的BTR平台。另一家房地产资管巨头Investa正在出售由悉尼和墨尔本的三个正在建造的BTR项目组成的Indi平台的50%股权,以获得更多资金。

更有意思的是,Investa曾经的BTR部门总经理、基金经理以及BTR项目发起和资本活动的负责人,均于今年3月跳槽到了Chater Hall的生活部门,担任部门负责人和其他主要职位。不难猜出,Charter Hall可能也对BTR行业跃跃欲试。

拓荒期的BTR,摸着石头过河

在外资+澳洲本土开发商的合作模式下,澳洲的BTR行业竞争异常激烈,但市场中也不乏反对的声音出现。

一边是租赁市场的强劲表现——全国住宅空置率处于历史低位,租金一路攀升。此外,移民的增加、城市人口越来越集中、家庭规模的下降等都为公寓租赁提供有力支撑。

但是市场对BTR项目的资本回报率也存在着质疑,加息不可避免地带来了融资成本和建筑成本的不断增加,导致初始投资成本进一步增加,而且开发商无法通过房屋销售的结算款一次性回笼大部分资金,只能通过增值服务和优化物业管理来提高租金收入。

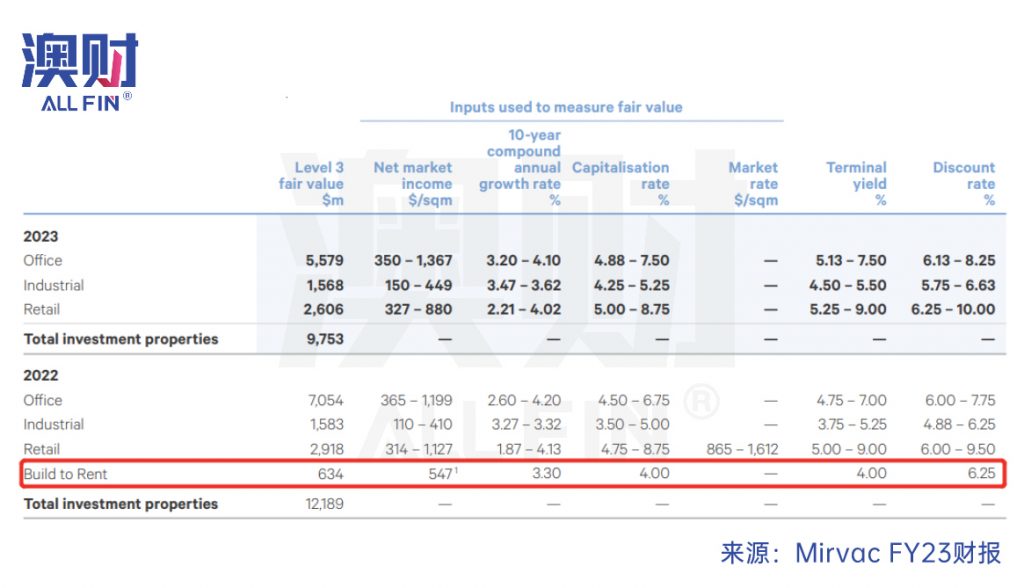

以Mirvac有94%入住率的LIV Indigo为例,在租金本就高于市场同类型公寓的情况下,2022年BTR的资本化率只有4%,收益表现不如办公楼、工业和零售物业这类传统物业。

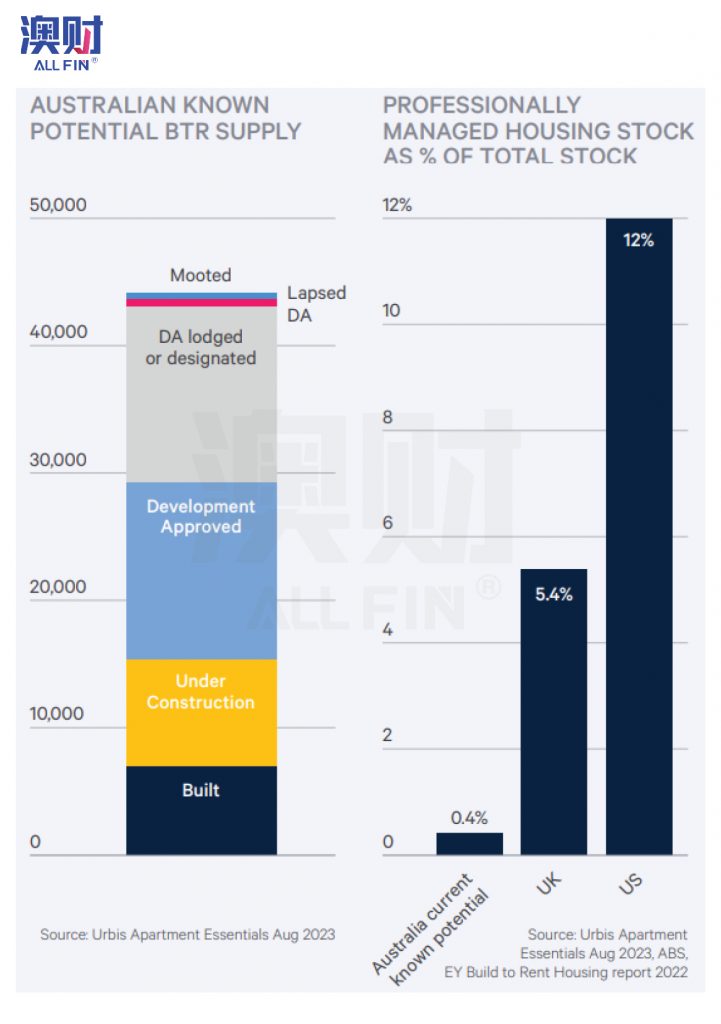

因为BTR在澳大利亚仍是一个相对尚未开发的市场,无法完全确定这个行业的回报率,但是可以以发展成熟的美国BTR市场(multifamily)作为参考。美国BTR公寓的价值占总体住宅市场的12%,已经约2200万套房源用于出租,过去十年内的入住率稳定在95%左右。

常年保持稳健的回报率,而且波动性非常小。因此,吸引了非常多追求长期稳定收益的养老金这类机构投资者的涌入。但澳洲的BTR项目目前只能达到4%-4.5%的资本回报率,与美国5%-7%的回报率相比还有较大的差距。

主要原因包括美国multifamily市场已经经历了多次经济周期,形成了稳定的投资环境和租赁文化,投资回报有历史记录可以追溯,投资风险也相对较小;考虑到市场成熟度,开发商的融资成本也会较低;相关的税务优惠政策也已经在长期发展中成型。而澳大利亚BTR市场还未形成规模化,潜在风险和回报率都还处于摸索阶段,融资成本相对较高,配套的税务优惠也都还在逐步出台。

在今年联邦预算案优化了BTR投资的税务结构——宣布将有外资参与的管理投资信托BTR预扣税减半后,已经和零售、酒店等资产的税率相同。更重要的是,对外资来说,已经和澳大利亚本土养老金以及美国国内REIT的税率相当。

考虑到目前澳大利亚BTR市场上,有80%的资金都来自于外国机构投资者,本次的税务改革将进一步刺激外资进入,加速BTR的发展,同时也会对预期回报的增加起到积极的作用。

澳财投研观点

机构投资者向来是无利不起早,GIC、UBS、Blackstone和Macquarie等知名机构玩家已经在澳洲BTR项目中有了一席之地。除此之外,加拿大资管巨头Brookfield、荷兰最大的养老金提供商APG和新加坡上市的房产和酒店巨头CDL等,也在近日开始投资澳洲BTR项目。

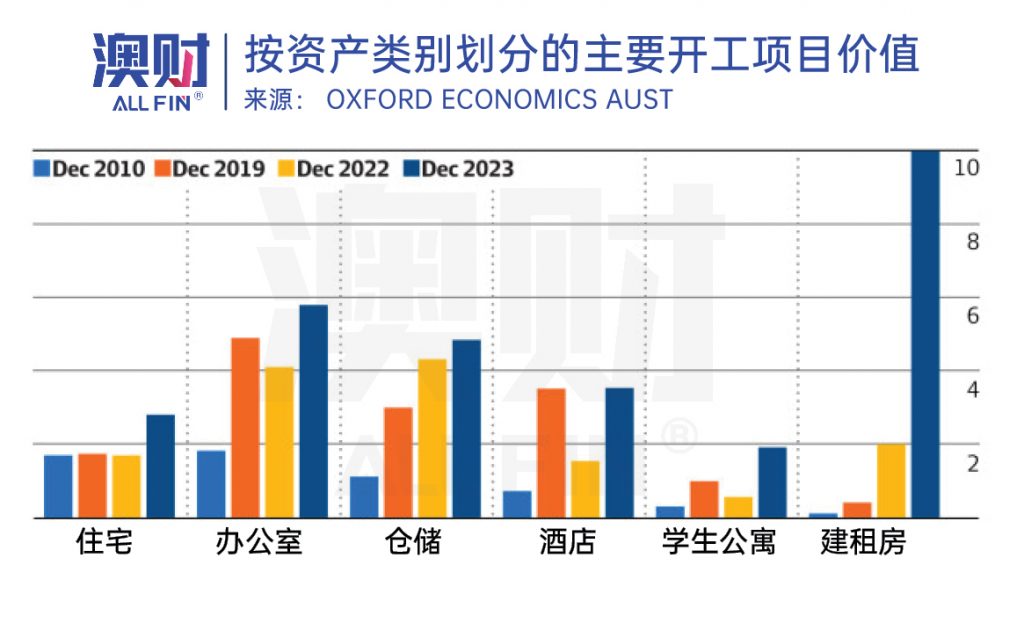

根据澳大利亚牛津经济研究院的预测,到2030年,澳洲新BTR项目开工额将从2022年的20亿澳币上涨到100亿澳币。届时,BTR这一资产类别将远超同时期办公楼、物流和学生公寓的开工量。

就目前已建成和未来交付的项目来看,开发商大多瞄准了位于CBD和其他人口密集区的高端租赁市场,BTR开发的中端市场几乎不存在。而且,高租金使得低收入人群更难以负担。住宅可负担性危机仅靠BTR这种解决方式,恐怕难以给出令澳大利亚人满意的答案。

尽管澳洲已经有了正在或即将建造的高端BTR项目+可负担住宅共同组成的公寓楼。其中,可负担住宅部分以低价出租,并获得相应的州政府租金补助。但是,在BTR项目的资本化率有限的前提下,政府给予的支持还远不够,导致这样的组合模式目前非常少见。

而在发展成熟的英美地区,针对BTR项目中包含可负担住宅的税务优惠更为完善,而且政府还会向开发商提供土地收购和项目融资的扶持,英国还有Rent to Buy的灵活选择。因此,澳洲若想大规模发展BTR+可负担住宅的组合项目,还需要联邦和州政府出台进一步的激励政策。

作者:Rebecca Gong

编辑:Michael

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)

阅读更多澳洲财经时事

免责声明:

博满澳财子公司博满资管 (BMYG Asset Management Pty Ltd, ACN 133 561 887, BMYG ) 是澳大利亚金融执照持有人 (AFSL: 505332) 博满资本(BMYG Capital Pty Ltd, ACN 609 379 044) 的授权代表(AFS:001275633) 。

任何有关既往业绩的信息并非未来业绩的可靠指标,本文件中的任何预测、前景或前瞻性陈述均基于 BMYG 当前的观点和假设,并且涉及各种已知和未知的风险、不确定性。其中许可因素超出了 BMYG 的控制范围,并且可能导致实际结果、业绩或事件和上述明示或暗示的内容截然相反。此类前瞻性陈述 并非对未来业绩的保证或陈述,切勿过分依赖。对于本文件中包含的任何信息、观点和结论的及时性或 完整性,BMYG 不作任何陈述或保证。

BMYG 可能参照第三方发布或表述的预测、估计和前瞻性陈述或观点。此类预测、估计和前瞻性陈述或观点仅为本文所指来源的意见,并非对未来事实、事件或情况的陈述或保证。警示任何潜在投资者或 投资者切勿过分依赖此类陈述,应根据其独立研究和独立意见进行投资决策。本文件中所含信息仅为一 般信息,不构成投资、财务、税务或法律咨询意见或预测。本出版信息未考虑个人目的、财务状况或个 人需求。在按照本文所含信息采取行动或进行任何申购或持有金融产品决策前,您应基于个人投资目 的、财务状况或个人需求考虑本文所含信息的适用性。此外,在进行任何投资决策前,BMYG 建议您寻求独立的财务和投资建议并阅读相应的信息备忘录,电子邮件: info@bmyg.com.au 或电话:1300 226 666/ (+61)38623 7999。