#全球私募股权策略母基金 #澳洲稳健收益基金 #全球独角兽科技基金

文章概要:曾经红极一时的Afterpay被美国巨头Block收购尘埃落定,澳大利亚的BNPL行业仿佛也一下子失去了光彩。另一家本土BNPL知名企业Zip的股价更是连连暴跌。可是,瑞典的“独角兽”BNPL公司Klarna估值却飙升至471亿美元,成为全球第五大、欧洲第一大“独角兽”。同一赛道的企业,市场表现为何大相径庭?

正如几十年前信用卡颠覆支票一样, “先买后付(BNPL)”的出现一直被认为可能取代信用卡在消费支付的主动地位。

然而,随着曾经红极一时的Afterpay被美国巨头Block收购尘埃落定,澳大利亚的BNPL行业仿佛也一下子失去了光彩。

另一家本土BNPL知名企业Zip的股价更是连连暴跌。今天股价更是下挫5.17%,股价低至1.32澳元,相比2021年的历史最高价12.35澳元,仅仅一年多的时间跌去了近90%。

可是,BNPL赛道也不都是坏消息。

有一家BNPL公司一年排名飙升52位、估值暴增411亿美元,成为2021年估值增幅最大的初创公司之一,荣膺全球第五大“独角兽”。

同一赛道的企业,市场表现为何大相径庭?

当潮水退去,才知道谁在裸泳!到底谁最有希望成为BNPL群雄逐鹿时代最后“王者”?

估值年增411亿美元!全球第五大“独角兽”是何方神圣?

不久前,胡润研究院发布了一份最新的《2021全球独角兽榜》。一共1058家“独角兽”上榜,美中两地占全球“独角兽”七成以上。

瑞典的“独角兽”Klarna值得一提,该公司估值已飙升至3000亿元人民币(471亿美元),成为全球第五大“独角兽”、欧洲第一大“独角兽”。

而同样是胡润研究院发布《2020全球独角兽榜》,Klarna仅以 380 亿人民币(60亿美元)的估值,排在第57位。

一年排名飙升52位、估值暴增2620亿人民币(411亿美元),成为年估值增幅最大的初创公司之一,金融科技巨头Klarna究竟是何方神圣呢?

2005年创立于瑞典的Klarna 是全球第一家BNPL公司。

BNPL是Buy Now, Pay Later的缩写,字面意思很好理解,也就是先购买、后付款的意思。

先买后付的最大卖点就在于可以快速撬动年轻人的购买欲望,为商户提高转化率、客单价、复购率。而且分期不收任何利息和手续费,还款期数也可自主选择(3~12期/月),商户也更愿意出让价差为这一模式买单。

目前Klarna除了德国、法国、西班牙等欧洲主要的电商市场外,还覆盖了北美和澳洲市场。公开数据显示,目前Klarna占据全球BNPL市场份额的55%,排在第一,全球活跃用户已达9000万人,零售合作商户达25万。

虽然BNPL一直处于方兴未艾的发展阶段,但在新冠疫情爆发后,BNPL的体量呈现出爆炸性的增长。

据顶级数据和分析公司Global Data数据,疫情期间,更多消费者选择网购,亚马逊成为全球增长最快的企业。

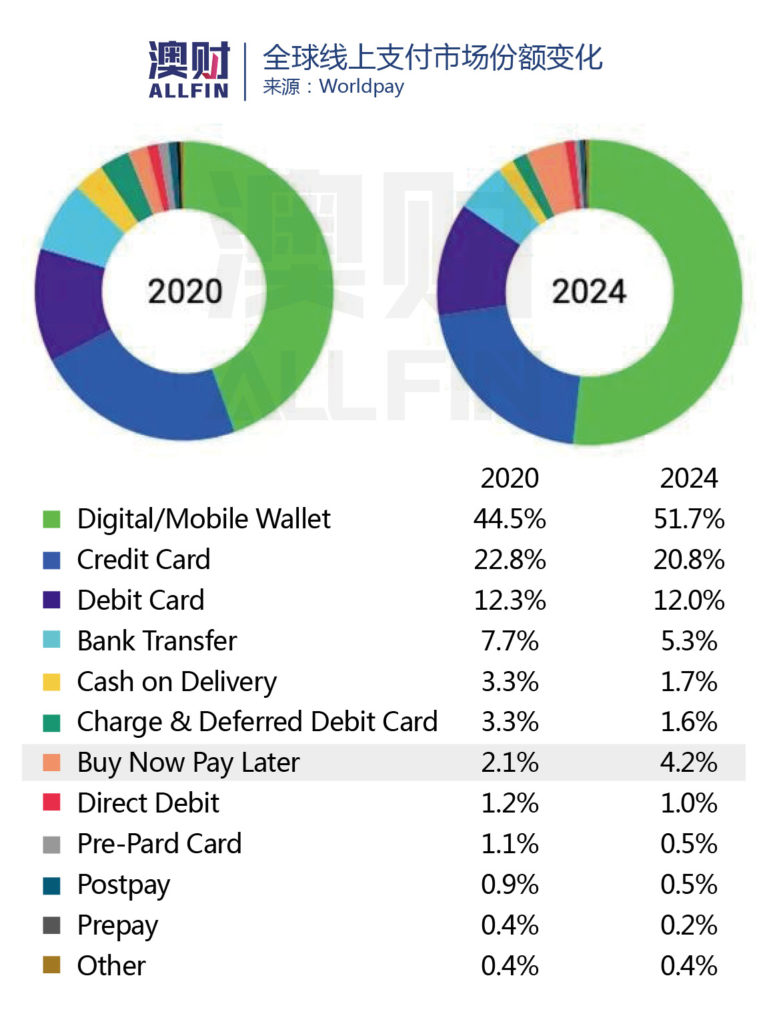

尽管发展迅猛,但目前BNPL消费方式并不是一种大众选择。

据FIS旗下的支付处理公司Worldpay报告显示,2020年全球电商交易总额为4.6万亿美元,比2019年增长19%。BNPL占其中的2.1%,不过,到2024年,这一数字预计将翻倍至4.2%,在欧洲市场更是将达13.6%。

另据美国银行估计,在疫情推动下,到2025年,电子商务的繁荣可能会促使BNPL消费市场出现10~15倍的增长,交易总额将达1万亿美元。更有澳大利亚”先买后付”金融科技公司预测,未来”先买后付”全球市场规模或将达22万亿美元。

一些分析者甚至认为,正如几十年前信用卡颠覆支票一样,先买后付在未来将有可能取代信用卡,在一些国家成为类似于支付宝、微信支付一样的基础设施,这将对VISA和万事达带来巨大挑战。

同在BNPL“赛道”,市场表现为何大相径庭?

一个3年有望逾10倍增长“先买后付”的行业,过去两年迎来大量的赞誉,相关上市公司也受到投资者狂热追捧,但进入2022年之后,市场表现却大相径庭。

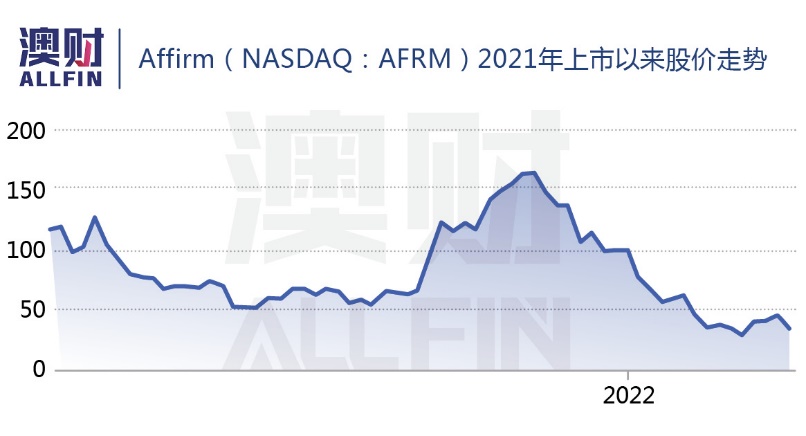

澳洲BNPL“本地遗孤”Zip(ASX:Z1P)股价自高位下滑将近90%;而美国先买后付企业Affirm较高位下滑逾70%。

与此同时,BNPL行业龙头继续向好。Afterpay被美国支付巨头Block收购后表示,业务整合将会促进更多零售企业使用Square收费终端,股价随即飙升8%;Klarna有意在2022年完成新一轮融资,市值较上一轮融资提升约11%~33%。

同属BNPL“赛道”,相关公司市场表现为何冰火两重天?

原来,持续风靡全球的先买后付模式,正遭遇来自澳洲以及欧美国家金融监管部门的严厉监管。

一位熟悉欧美金融监管进展的知情人士向《21世纪经济报道》透露,除了担心消费者个人债务激增,欧美金融监管部门更担忧一旦众多消费者因债务激增而无法还款,将导致先买后付服务提供商坏账规模大幅增加,令金融市场或遭遇巨大风险。

那么,在BNPL群雄逐鹿时代,如何去伪存真,快速辨别出谁最有希望成为最后“王者”。

坏账失控!Zip疑似“挂羊头卖狗肉”

在Afterpay退市后,Zip(ASX:Z1P)成为澳洲先买后付BNPL行业的“本地遗孤”,公司股价自2021年2月高位暴跌近90%。同时在2月下旬宣布收购Sezzle后,股价并没受到刺激,继续下滑逾30%,截至2022年4月12日报收1.32澳元。

股价遭“脚裸斩”,Zip为何跌得如此惨?

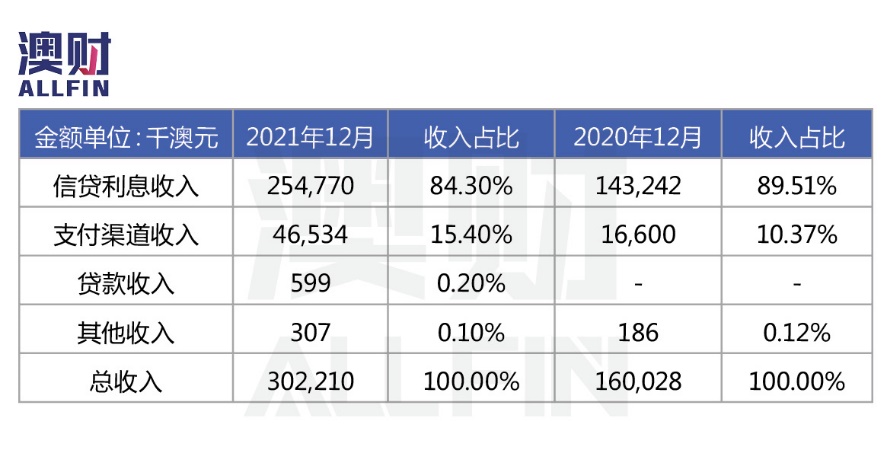

在与Afterpay竞争初期,Zip曾打着“零费用”的幌子“蹭热度”,但公司却会对每个客户收取额外的账户月费。在2020年Zip约有60%的收入来自商户,约40%收入来自消费者。

财报显示,Zip商业模式更接近于小额信贷企业。一方面,Zip不再“隐瞒”主要收入来源为信贷利息收入;另一方面,Zip在去年开始提供商业贷款服务。

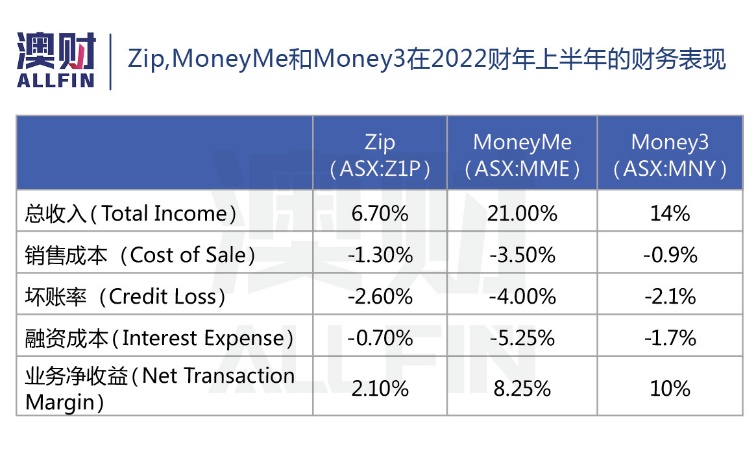

既然业务性质发生改变,与两家消费信贷企业MoneyMe(ASX:MME)及Money3(ASX:MNY)相比,Zip定价明显低估的核心原因是盈利能力处三家末端水平。

具体来看,Zip坏账水平比车贷企业Money3更高,但仅获2.1%业务净收益,远远落后于MoneyMe及Money3,换句话说Zip在承受“高风险”的同时并没获取相应的“高回报”。

博满澳财认为,如果Zip在完成收购Sezzle(ASX:SZL)后,无法快速向市场证明其中的协同效益,同时无法改善盈利能力,二级市场显然不会继续为这个“挂羊头卖狗肉”的“BNPL”埋单。

花钱买增长? Affirm偏向传统信贷模式

而在遥远的北半球,美国先买后付企业Affirm的股价则趋于回归理性。

2021年10月财报发布后,公司股价曾一度攀升至164.23美元/股,但此后一路跌至IPO发行价,截至2022年4月8日,Affirm收盘价38.70美元/股,较高位大跌76.44%。

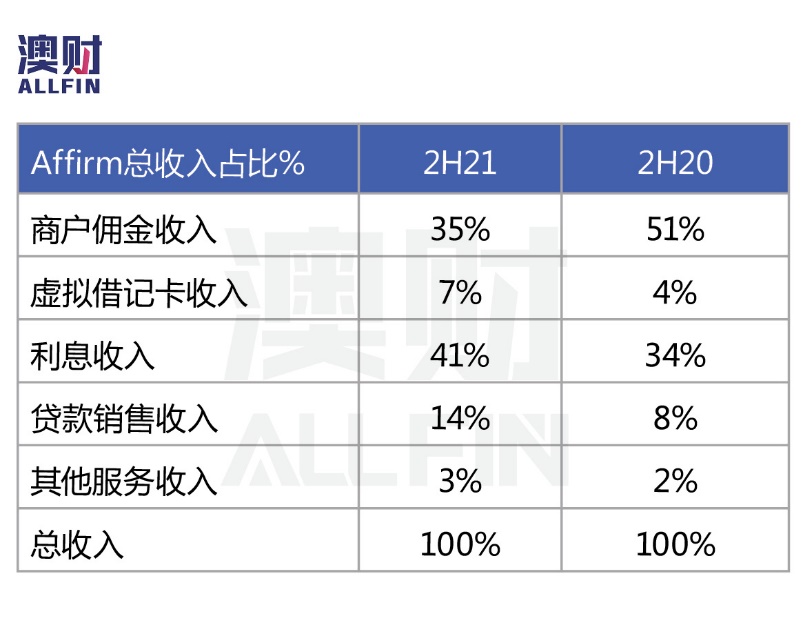

如果说Zip疑似“挂羊头卖狗肉”,那么,Affirm更偏向传统信贷模式。

公司上市第一天就明确了自己的定位——为消费者提供带有利息的销售点贷款(POS Loan)企业。另外,公司还会从第三方购入一定比例的贷款,通过还款差额和二次销售等方式赚取收入。

Affirm收入占销售额商品交易总额(GMV)比重达8.80%,但同比下滑近17%,业务净收益4.10%。博满澳财推测,Affirm为多签约,在一定程度上压缩从商户端的收费比例。

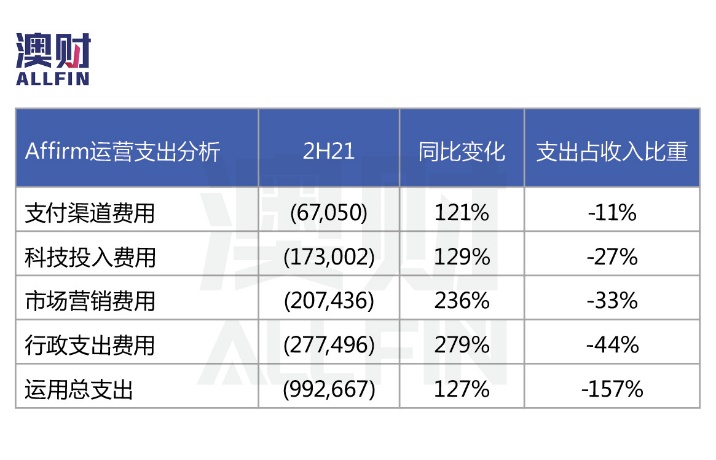

博满澳财进一步发现,公司2021年下半年维持67%的收入增长,却以增236%营销投入为代价。此外,公司人员支出增长达279%,运营亏损缺口同比增长达503%。

博满澳财认为,与Zip相比,Affirm在相似的违约成本下,赚取较高的利息收入,同时Affirm是土生土长美企,为其进一步渗透全球最大的零售市场北美提供了更多先天优势,因此二级市场目前仍愿意以约14倍市销率对企业定价。但如亏损进一步恶化,预计股价将会进一步下滑。

薄利多销!Klarna有望2到3年重新盈利

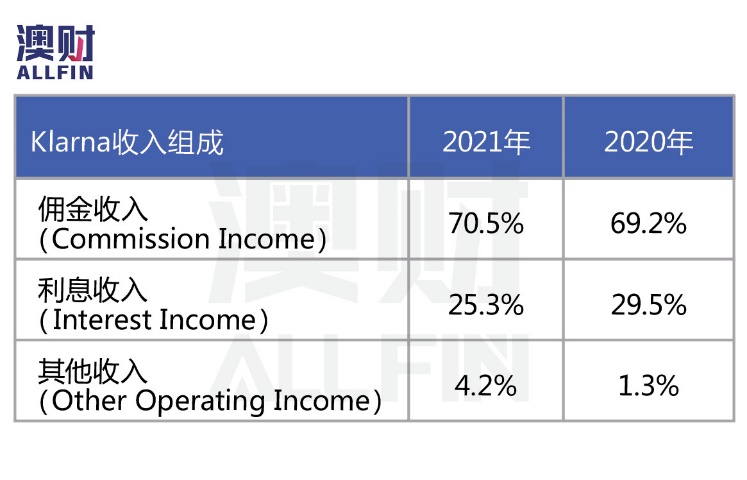

相比上述两家企业,Klarna和Afterpay的商业模式相对更加领先。

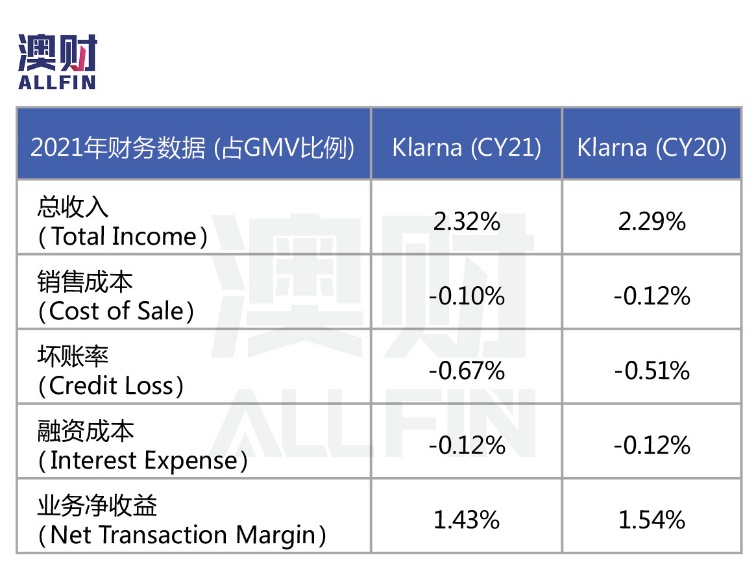

Klarna为消费者和商户提供购物便利,2020年和2021年佣金收入占比约70%。利息收入维持在25%-29%的水平,占销售额GMV比重相比Zip和Affirm要低得多,而平台的业务净收益也是三者中最微薄的一个。

博满澳财认为,Klarna的盈利能力很大程度要取决于对坏账率、销售成本、融资成本的控制。

从2021年财报数据看到,目前平台坏账率仍保持在0.67%的极低水平,较2020年略微提升,但如把当前销售额压缩至2019年规模,Klarna的坏账率仅0.36%,较2019年下降30%。

值得关注的是,由于Klarna早前已在欧洲地区获取的银行牌照,在2021年公司会为用户提供类似传统银行的流动账户及储蓄账户Fetgeld+,目前公司融资成本仅0.12%,几乎与传统银行无异。Festgeld+的推出意味着会有超60亿欧元潜在资金流入Klarna账户,成为一个极低成本的业务资金池。

博满澳财观察到,由于Klarna成功的商业模式已在欧洲地区(除英国市场)得以验证,同时在文化和制度相似的美国市场保持超过300%的增速,这是任何一个竞争对手都无法比拟的。尽管规模经济效益尚未完全体现,但在当前业务增速加持下,2017年曾盈利的Klarna有望在2~3年内重新实现盈利,这也是私募市场仍愿意以更高的定价为其注资的重要原因。

结语:

随着先买后付市场渗透率不断提高,越来越多人认识到BNPL是一种为消费者和零售商提供附加价值的消费媒介,其必然会蚕食部分信用卡的市场份额,成为这个时代主流消费手段之一。

BNPL企业市场动态各不相同,但却清晰反映出行业的定价逻辑正在发生转变,超高增速似乎已经成为了一种共识,实现盈利才是投资者更为关注的标准。

从目前情况来看,Zip虽然继续保持业绩增长,但坏账“失控”导致其盈利能力正逐步恶化;二级市场也开始更加理性看待Affirm通过“砸钱”购买业绩增长的行为。

相比之下,Klarna是唯一保持高速增长,同时单位经济效益并未受到快速扩张影响的行业参与者。公司“薄利多销”的模式在欧洲市场得以验证,文化与制度相似的美国及英国市场大概率会完成复制。市场对于公司定价同样证明,Klarna最有希望成为BNPL群雄逐鹿时代最后“王者”。

免责声明:本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)