文章概要:对于很多人而言,现在最大的问题就是:通胀到底能不能控制住?央行加息什么时候是个头?在这样的大背景下,我们应该如何看待未来金融市场的走势?博满澳财首席投资官魏睿昊指出,尽管现在各国央行加息仍旧极为猛烈,但大多数的机构和其他市场参与者都认为,加息周期已经开始步入“下半场”……

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

最近,全球各地的多组经济数据似乎都在指向一个方向:通胀居高不下,加息力度扩大,全球经济软着陆的窗口正在不断收窄。

就在本周二(9月13日),美股又双叒叕暴跌了!创下两年来“最惨”单日跌幅。

纳斯达克指数重挫5.16%,道琼斯指数抹去近1300点,标普500指数只有五只股票收盘上涨。

毫无意外,澳股ASX 200指数今天(9月14日)开盘随即暴跌2.8%。澳元兑美元汇率也下跌至0.672左右的位置。

市场慌不择路,皆因美国最新的数据显示通胀形势并无好转,美联储的“暴力”加息恐怕已在路上。

尽管能源价格从高位回落,但美国最近公布的8月通胀率却仍达8.3%,高于市场预期的8.1%;核心通胀更是上涨6.3%,相较7月的5.9%明显扩大。

通胀没有改善,美联储的加息预期自然升温。已有机构预测,加息75个基点几乎已是定局,也有可能直接加息100个基点。

然而,美国已经连续两个季度经济出现负增长,在如此强度的加息作用,其经济陷入衰退的可能性又进一步提高。

与此同时,全球其他的央行已经进行了一轮猛烈加息,如欧洲央行加息75个基点,力度之大为成立20多年来首次。

相形之下,澳联储(RBA)在9月初加息50个基点只能算是常规操作。

对于很多人而言,现在最大的问题就是:通胀到底能不能控制住?央行加息什么时候是个头?

市场是正在建底?还是“深不见底”?

如果从悲观的角度看,与全球经济增长息息相关的大宗商品价格、制造业和供应链数据均不容乐观。

现代工业“血液”——石油近期价格显著回落,WTI原油期货价格已降至约每桶87美元,三个月跌去24.5%,这反应了市场对于全球经济衰退的担忧情绪。

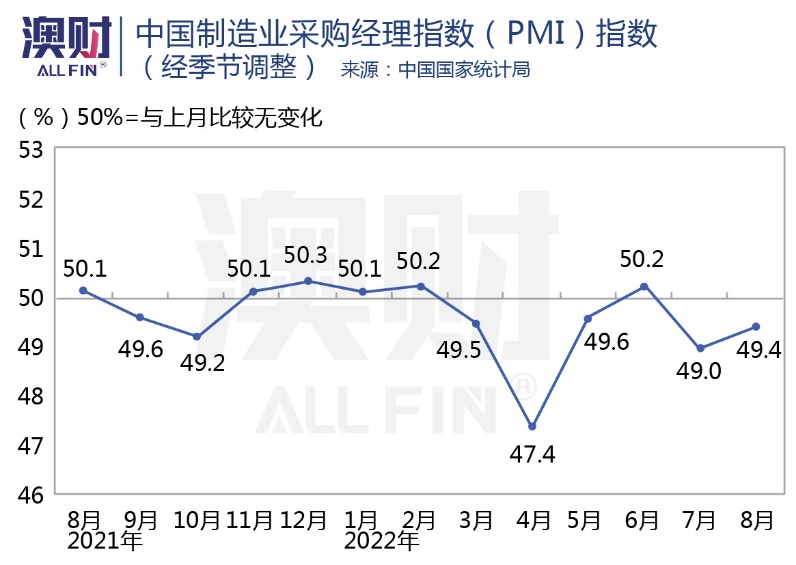

“世界工厂”中国,最新的制造业采购经理指数(PMI)指数仍在50的枯荣线之下,表示制造业仍处于萎缩状态。

欧洲大陆则饱受能源危机冲击,天然气传输管道“北溪一号”停运消息传出后,9月5日欧洲天然气期货价格一度又飙涨约35%,创近6个月来的最大单日涨幅,同时也推动欧洲的电力价格上涨。

欧盟前五大经济体宣布的对居民和企业的支持举措合计金额已达2030亿欧元。

就澳大利亚本身而言,经济也开始呈现疲态,连续两个季度国民生产总值(GDP)增长不足1%。

而支持国家现金账户的贸易盈余在7月出现历史最快的单月下降,其中最大的因素就是铁矿石价格的大跌,也从侧面反应出制造业的疲软。

当主要的经济体均面临各种困境,对于全球经济的前景就很难有好的预期。

国际货币基金组织(IMF)已经在第三次下调今明两年的全球经济增长预期,并警告,世界经济可能很快就会处于全面衰退的边缘。

该机构在7月发布的《世界经济展望》更新报告中预测,今年全球经济增速可能放缓至3.2%,并认为各国央行为遏制通胀而采取的一系列加息措施将在2023年产生影响,全球GDP增速将放缓至2.9%,为50年来最疲软的一年。

世界银行(World Bank)的论调与IMF接近,且还指出,随着新兴和发展中经济体的债务处于数十年来的高点,全球借贷成本的上升和汇率的贬值,正使得以美元计价的债务更加难以偿还。

在全球75个最贫困国家中,约有60%处于或面临债务危机的风险,而且这种情况正在向中等收入国家蔓延。

加息周期进入“后半场”?

在这样的大背景下,我们应该如何看待未来金融市场的走势?

博满澳财首席投资官魏睿昊指出,尽管现在各国央行加息仍旧极为猛烈,但大多数的机构和其他市场参与者都认为,加息周期已经开始步入“下半场”。

事实上,澳联储主席菲利普·洛(Philip Lowe)在本月加息后表达了两个观点:第一,澳大利亚央行还是会继续加息;第二,加息后续可能会逐渐进入放缓的节奏。

当我们看到加息的高峰,那或许也意味着这一周期中的市场谷底离我们不太遥远了。

为什么会有这样的判断?

首先,如果回顾21世纪以来的6次世界经济危机,虽然成因存在差异,但市场大幅下行的阶段平均在6-9个月左右,超过1年时间的并不多见。并且,市场调整所需时间有逐渐缩短的趋势。

另外,与以往危机由“黑天鹅”事件为主导,政府在准备不足情况下匆忙应对不同,本次通胀导致的市场波动,主要就是由于政府主动加息“挤泡沫”所造成的。

尽管美国的通胀依然高企,可一些基础大宗商品的价格已经回落,包括石油、铁矿石、粮食等。

供应链方面,全球集装箱价格指数显著下降,从2021年9月10400美元的峰值已经跌至6000美元左右,并还在持续下降。

在这些价格回落的作用下,通胀在明年年初可能会有所缓和,各国央行的加息步伐自然会慢下来。

综合以上因素可以看到,市场信心正处于最糟糕的时刻,但这也可能标志着市场正在逐步探底。

大跌之后必有大涨?

根据历史经验,在有效的政策调整下,资本市场往往在走出低谷后,会出现明显的反弹。

2000年至今,美股S&P 500指数年化回报率为4.34%,但在大跌之后的两三年中,年化回报率往往可以达到15%以上,甚至有多个时期超过30%。

这意味着,大量估值被严重低估的资产会在这个阶段成为有吸引力的投资标的。

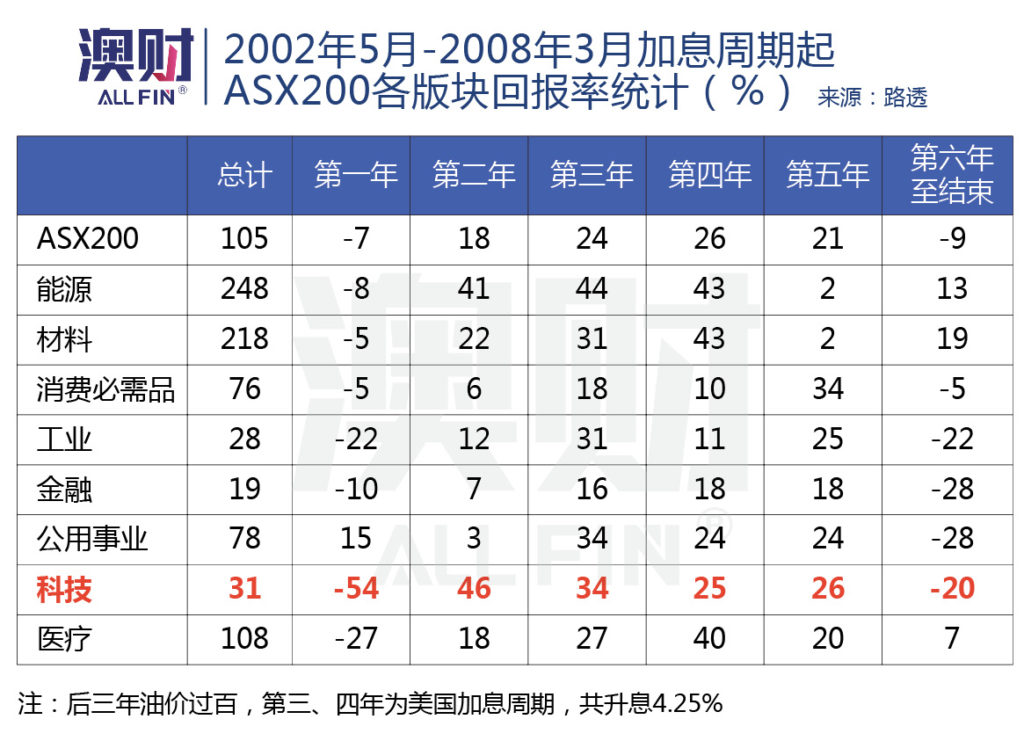

无论在美国还是澳大利亚市场,在经济危机影响下市场暴跌的初期,高增长型公司往往跌得最惨,比如科技股。然而,在市场恢复的过程中,这些类型公司的股价反弹速度也最快。

这两天那样的市场波动固然“吓人”,反而那些估值被反复打压、已至低位,本身业务前景较好、有盈利能力的优质公司,可能在未来几个月中呈现出较好的入场机会。

写在最后:恐惧与贪婪

巴菲特的名言已经用滥,可他那句话的核心问题其实是:何时该恐惧?何时该贪婪?

目前全球经济出现了较严重的放缓,金融市场依然在遭受着加息的“打压”,这不可能立刻结束。很多投资者都在忍受亏损的“折磨”,也是事实。

从市场经验来看,金融市场的动态往往走在实体经济之前。当加息周期接近尾声,就是金融市场反弹之时。

从历史数据来看,如果在短期之内市场遭受严重的抛压、大幅度下跌之后,反而可能形成新的低谷,进而出现比较好的入市机会,此后的回报率会有明显上升。

阅读更多澳洲财经时事

免责声明:本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。澳财可能参照第三方发布或表述的预测、估计和前瞻性陈述或观点。此类预测、估计和前瞻性陈述或观点仅为本文所指来源的意见,并非对未来事实、事件或情况的陈述或保证。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。利贞基金(BMYG Paradigm Fund)仅对专业/机构投资者(《公司法》所指)开放,不接受零售投资者。利贞基金为风险投资,请详细阅读基金投资备忘录对投资风险进行评估,投资者有失去本金投资的风险。更多此专项子基金产品详情请参阅基金投资备忘录。

免责声明:本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)