文章概要:美联储40年来最为猛烈的加息步伐,如同大象闯进了瓷器店一样,掀起了全球金融市场的巨浪,以至于全球股市都在承受估值调整的压力。不过,在一片愁云密布的市场之中,澳大利亚的股市还是表现出了相对的抗跌性,截至9月29日,ASX 200指数年内跌幅不到标普500指数的一半。更为重要的是,随着现金利率逐渐“见顶”,以及经济形势逐渐稳定,澳联储的加息步伐有可能止步于今年年底与明年年初之间。作为保持30年经济无衰退的“天选之国”,澳大利亚能否继续保持抗跌属性?一旦进入后加息时代,又有哪条赛道会率先“起飞”呢?

全球私募股权策略母基金 | 澳洲收益类基金 | 全球独角兽科技基金 | 澳洲投资 | 澳洲基金 | 澳洲信托

美联储40年来最为猛烈的加息步伐,如同大象闯进了瓷器店一样,掀起了全球金融市场的巨浪,以至于全球股市都在承受估值调整的压力。

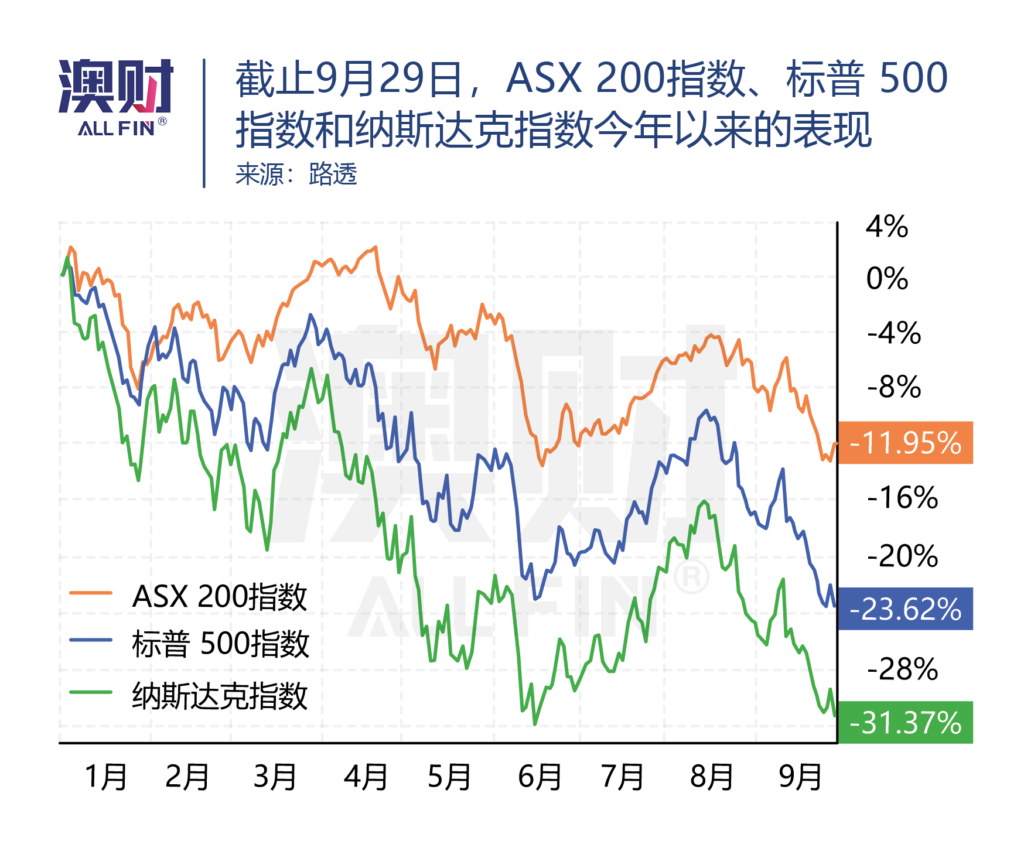

不过,在一片愁云密布的市场之中,澳大利亚的股市还是表现出了相对的抗跌性,截至9月29日,ASX 200指数年内跌幅不到标普500指数的一半。

更为重要的是,随着现金利率逐渐“见顶”,以及经济形势逐渐稳定,澳联储的加息步伐有可能止步于今年年底与明年年初之间。

作为保持30年经济无衰退的“天选之国”,澳大利亚能否继续保持抗跌属性?一旦进入后加息时代,又有哪条赛道会率先“起飞”呢?

倾巢之下,也有完卵

9月29日,美国克利夫兰联储主席梅斯特(Loretta Mester)表示,现在没有理由放慢加息步伐。通胀是美国经济面临的首要问题,这意味着美联储需要继续加息,将目标利率提高到4%以上。

在梅斯特之后,有“鹰王”之称的圣路易斯联储主席布拉德(James Bullard)也表示,美联储不会停止紧缩行动,我们决心将政策利率维持在合适的水平,以便对通胀施加有意义的下行压力。

受此消息影响,当日欧洲股市全线收跌,英法德股指跌幅均超1.5%;随后开盘的美国三大指数重回跌势,截至9月30日,对利率尤为敏感的科技股更是“雪上加霜”,纳斯达克指数一度跌超3%。

拉长时间段来看,截至9月30日,今年以来道琼斯、标普500和纳斯达克指数分别下跌20%、24%和32%。

对此,《华尔街日报》发文表示“加息正在将美国股市推向悬崖。”而据美联储最新统计数据显示,自今年年初见顶以来美国股市的持续跌势,已经令美国投资者损失了近10万亿美元的财富。

美联储的快速加息,让市场资金加速回流美元,各国股市调整压力都不小。

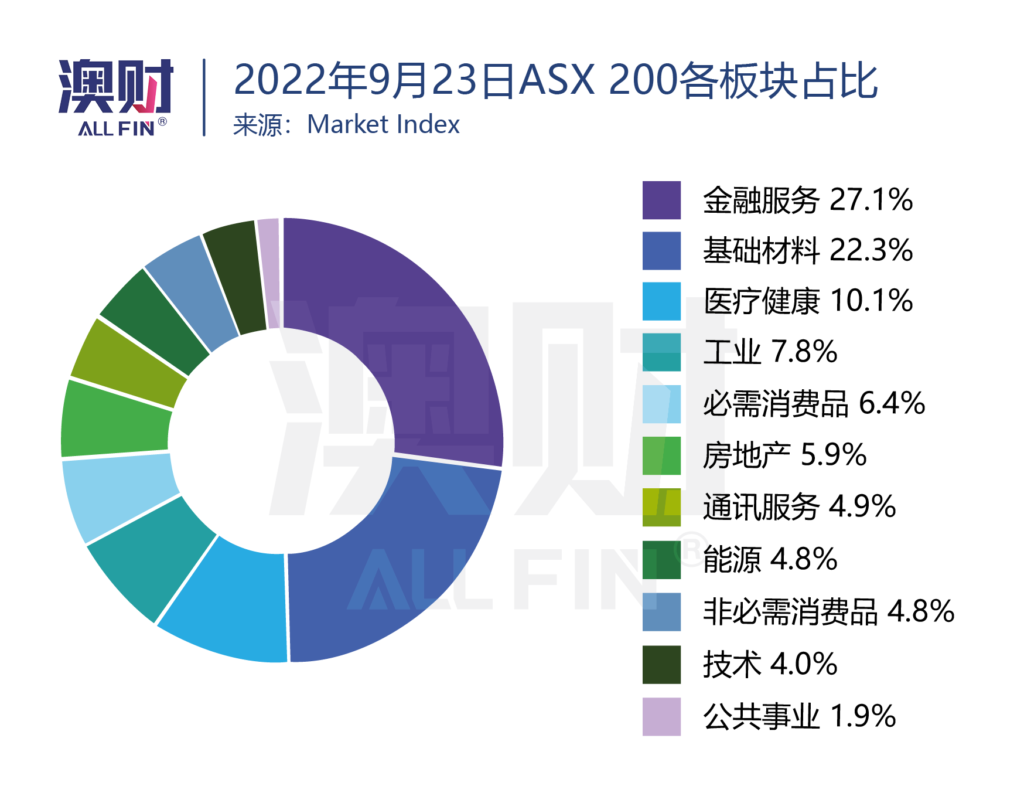

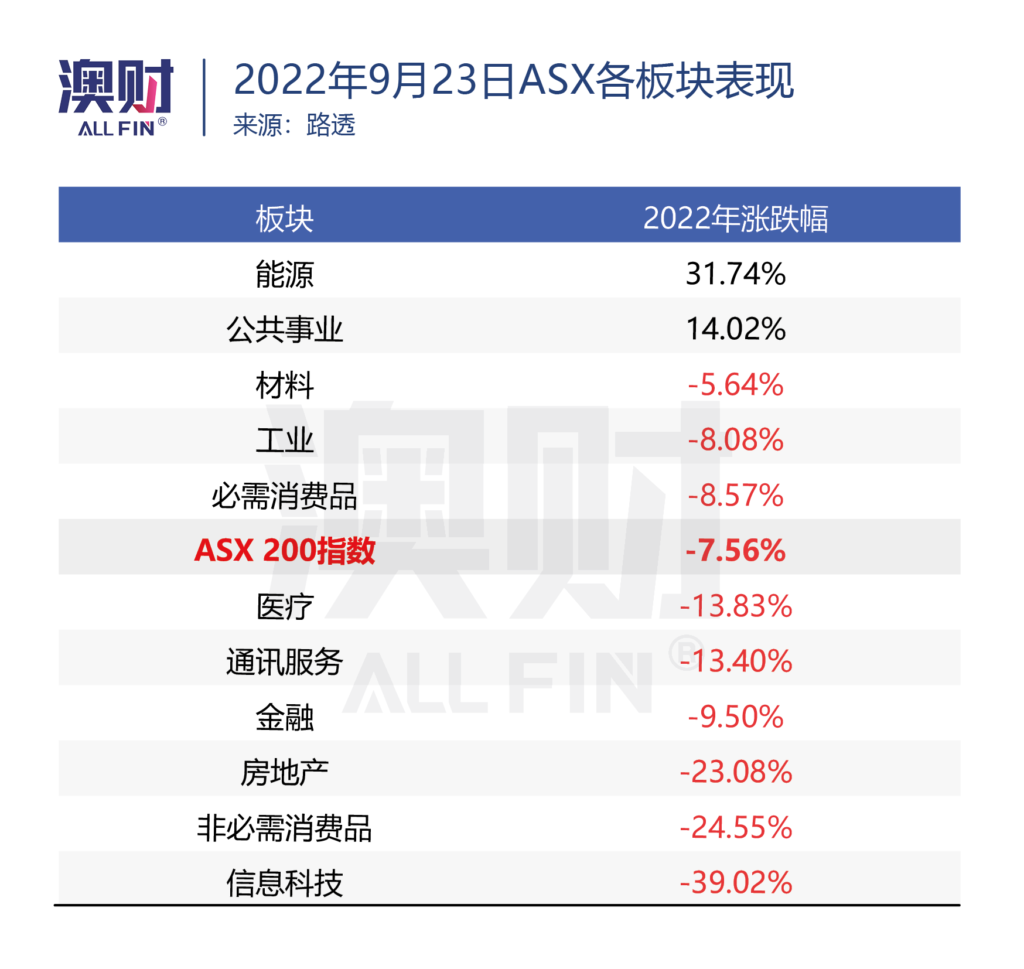

值得一提的是,澳股的表现相对抗跌,截至9月29日,ASX 200指数年内累积下跌仅11.60%,跌幅不到标普500指数的一半。

倾巢之下,安有完卵?

答案是肯定的。

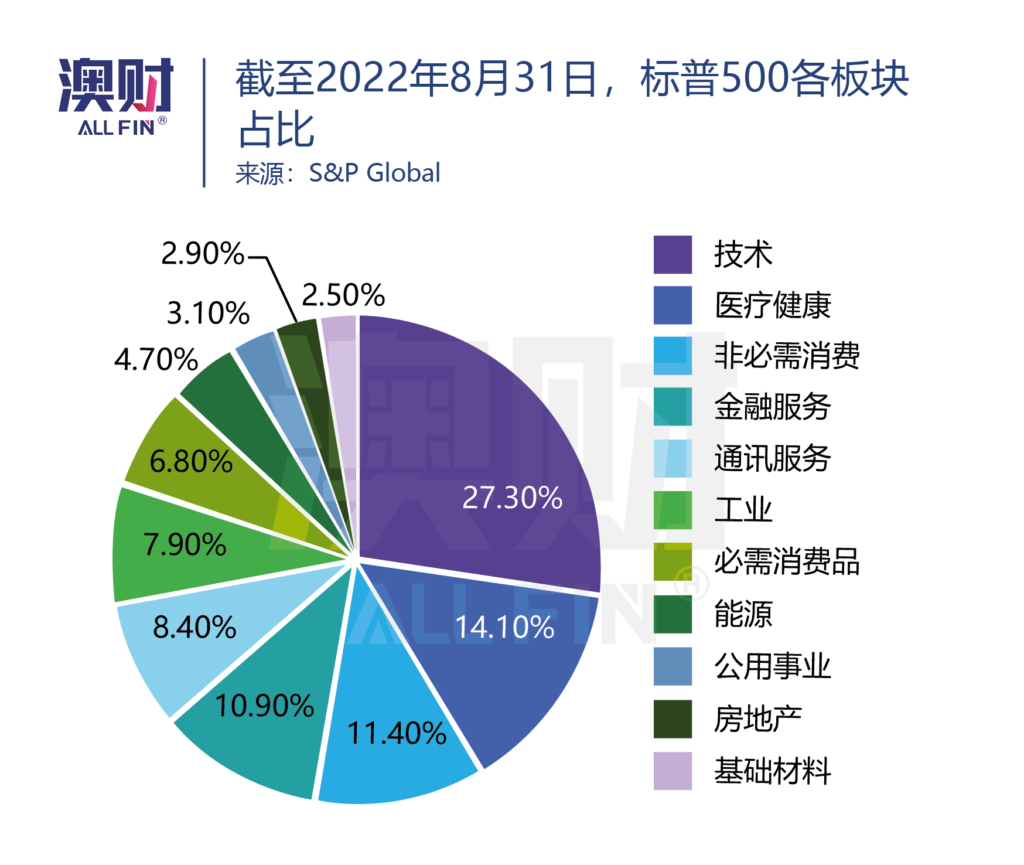

能源板块是今年以来最大赢家,高居美澳股市板块涨幅榜第一,其涨幅分别以50.45%和31.74%。

能源板块上涨主要得益于煤炭价格的高歌猛进,使得煤炭企业业绩爆发,带动股价飙升。具有代表性的Whitehaven Coal Ltd(ASX:WHC)、New Hope Corporation Ltd(ASX:NHC)和Yancoal Australia Ltd(ASX:YAL)等公司,9月份股价涨幅均接近30%。

而近期锂矿企业集体走高的主因则是材料板块回温,投资者所熟悉的Pilbara Minerals Ltd(ASX:PLS)、IGO Ltd(ASX:IGO)和Allkem Ltd(ASX:AKE)等锂矿股在9月份均上涨超过20%。

可以说,锂矿股近几个月的走势,与此前澳财对锂矿市场的预测一致,Pilbara Minerals的股价在9月份更是飙涨超50%。

美澳两国,谁将率先停下加息步伐?

今年以来,受高通胀影响,发达经济体央行加快拧紧货币阀门,纷纷投入“加息潮”。

在七国集团(G7)中,尤以“领头羊”美联储加息速度最快,累计加息幅度最大。美联储年内已连续5次加息累计300个基点,并且连续3次激进加息75个基点,尽显“鹰”姿。

“通胀就像酗酒,刚开始喝时很痛快,但之后可能需要几年的时间去克服后遗症。”

中国国家金融与发展实验室理事长、中国社科院学部委员李扬表示,目前全球高通胀主要是三大因素造成的:第一是疫情、东欧冲突等在供给侧造成的冲击;第二是货币超发、宽松财政政策在需求侧的推波助澜;第三是欧美对于通胀预期的错误估计。

同样都是连续加息5次的美澳两国,谁会率先停下加息的步伐?

先来看美国:

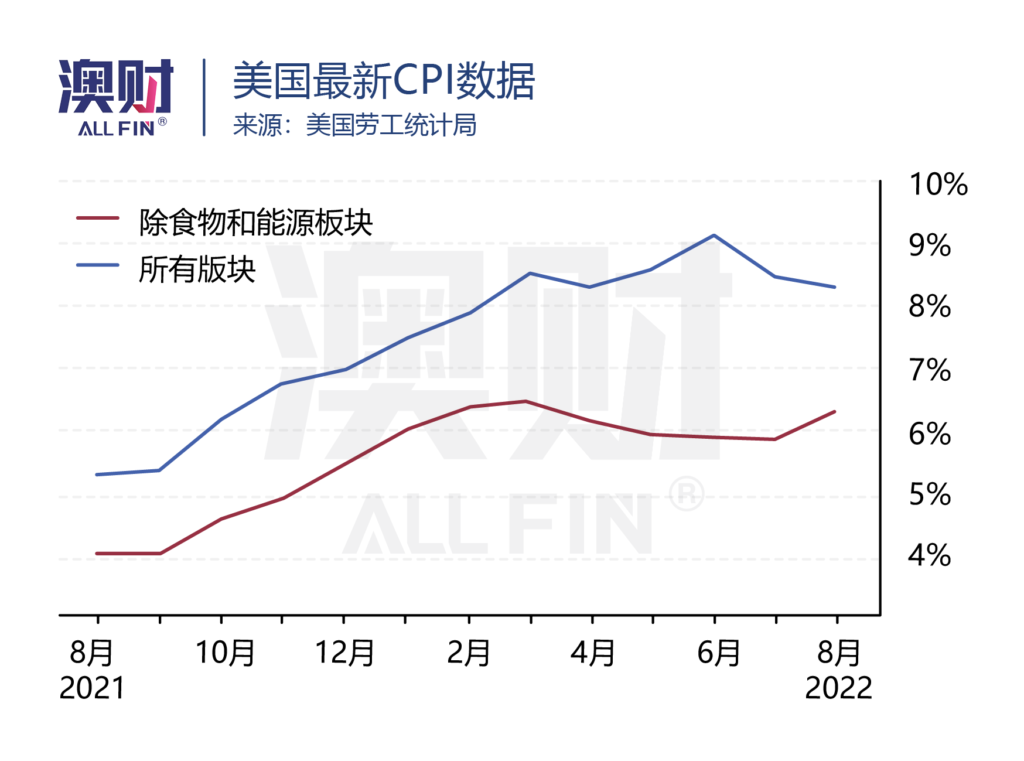

8月份CPI同比上涨8.3%,超出市场预期的8.1%;核心CPI(不包含波动性较大的食品和能源价格)增速惊人,环比增长0.6%,同比上涨6.3%。

鉴于目前的高通胀水平,加之没有明确的通胀回落信号,美联储主席鲍威尔也选择避免提及实现美国经济“软着陆”,现在谈论暂缓加息还为时过早。

9月份公布的最新点阵图显示,美联储官员预计到2022年底,政策利率目标区间将升至4.25%至4.50%,大幅高于6月预计的3.25至3.5%,在2023年达到4.50%至4.75%的峰值。这意味着,2022年剩下的两次议息会议至少加息100个基点,直至2023年加息步伐才会趋缓。

与此同时,9月议息会议声明也传达了一样的信息,声明称美联储坚定将通胀率降至2%目标,并不惜以失业率上升和经济增长大幅放缓为代价。但这也表明,美国宏观经济“软着陆”可能性在下降,甚至陷入实质性衰退。

可以确定的是,为了强行给经济“降温”,美联储将会不惜一切代价“暴力加息”,把高企的通胀水平“打下来”,市场预期美联储接下来升息步伐会更为激进。

再来看看澳大利亚:

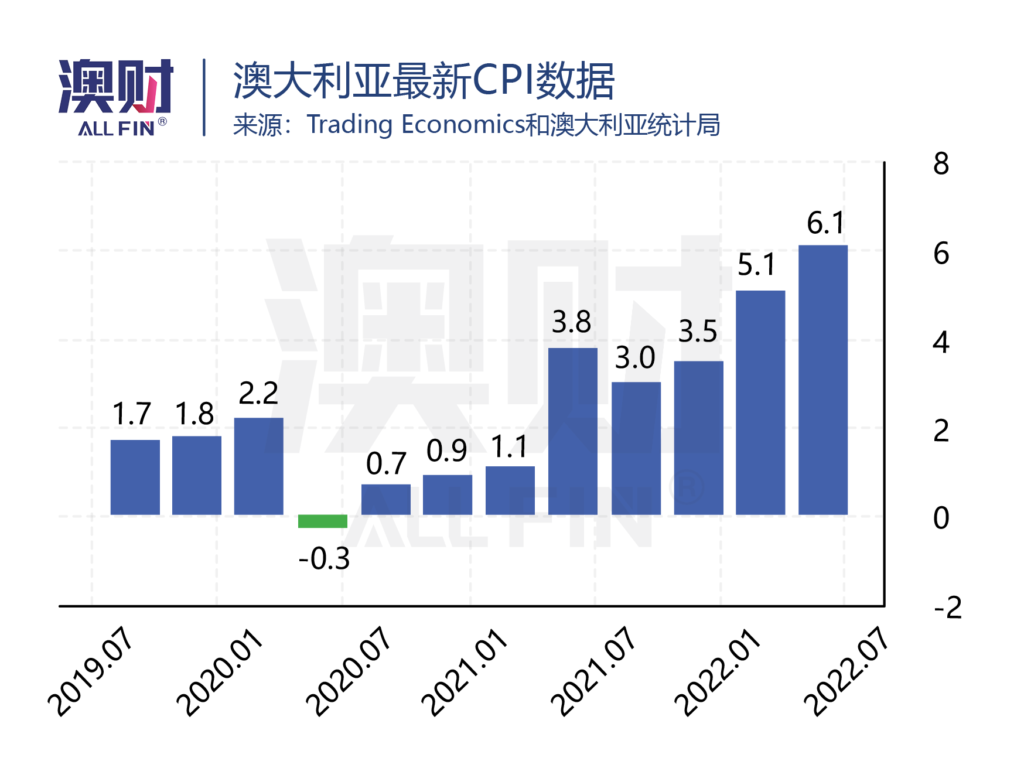

7月份CPI同比上升6.1%,虽再创自1990年以来新高,但低于市场预期的6.2%,可见澳联储的加息举措已初见成效。澳联储主席Philip Lowe也于9月8日表示,一旦经济形势有所缓和,澳大利亚的加息步伐将会放缓。

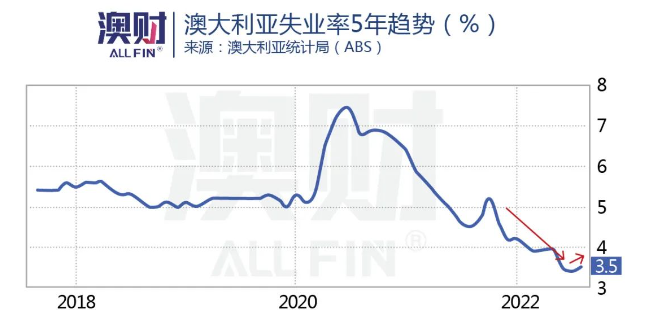

从国内经济形势来看,澳联储最新公布失业率小幅增长0.1%至3.5%,一定程度缓解了实际工资下降的压力,同时也向市场释放了信号——加息幅度可能会很快降低至25个基点。这与澳联储希望放缓紧缩步伐,以提高澳大利亚经济“软着陆”可能性的想法一致。

从国际经济形势来看,若美联储接下来选择更为激进的加息举措,从而加剧澳元贬值和输入性通胀危机,那么,澳联储将被迫再走老路——加息50基点。

不过,随着现金利率逐渐“见顶”以及经济形势逐渐稳定,澳联储的加息步伐有可能止步于今年年底与明年年初之间。

进入后加息时代,哪条赛道的澳股会率先“起飞”?

澳大利亚先于美国停下加息步伐已是大概率事件,这预示着澳大利亚将率先进入后加息时代。那么在后加息时代,除了澳财之前推荐的严重超跌的科技板块之外,澳股中哪条赛道会率先“起飞”?

医疗作为“永远的刚需”,在人口老龄化的大趋势下,社会对药企、医疗器械和私人医院等产业的需求不断增加。在大家越来越愿意为健康花钱的背景下,用“长坡厚雪”来形容医疗板块实在是再贴切不过了,因为它确实是一条超长好赛道。

自新冠疫情爆发以来,医疗板块的表现就一直广受关注。虽然目前涨幅略低于大盘,但把时间段拉长来看,医疗板块5年收益高达77.11%,而同期大盘仅涨40.85%。这充分说明医疗板块对长期价值投资者来说,是非常优质的投资标的。

过去一年行业内的兼并收购非常频繁。近期,最受市场关注的一笔交易就是澳大利亚知名私人医院供应商——Ramsay Healthcare(ASX:RHC)与全球私募股权龙头KKR之间的收购案,在谈判失败后,RHC股价大跌10%。

需要注意的是,澳大利亚医疗板块的整体估值并不低,选择投资标的就显得尤为重要,其中有两个重要原则:

1、 避开抗跌先涨股

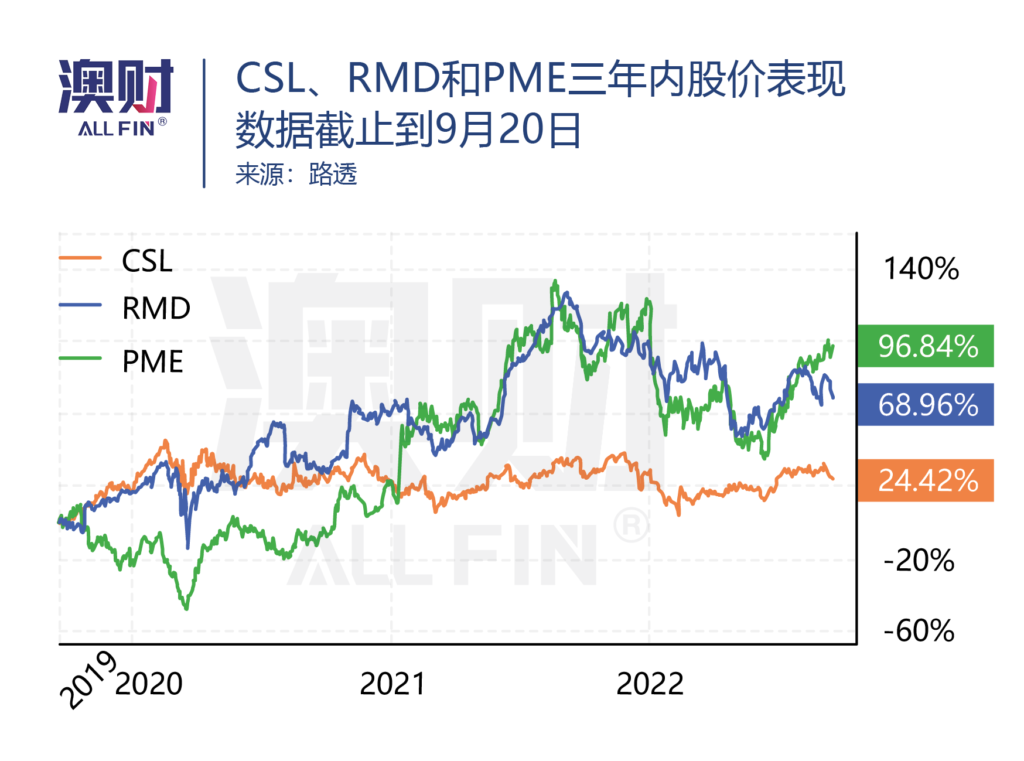

许多医疗公司因业务的抗周期性,在疫情、加息周期内表现良好, 股价没有太大幅度调整。比如,CSL(血浆产品、疫苗), RMD (呼吸系统疾病解决方案)、PME (医疗成像软件)等拥有强大基本面的医疗企业,股价在近期涨幅都不错,现在入场风险较高。

2、 关注优质错杀股

鉴于医疗板块高研发投入的属性,投资已实现盈利的成熟企业才是明智之举。特别是一些受加息周期带来的市场情绪影响,股价反应过度,但基本面良好的“错杀股”更应被关注。下表中的3家公司是非常合适的例子,投资者可根据该思路选择更具备上涨潜力的股票。

写在最后:

30年经济无衰退神话,澳大利亚能否再创奇迹?

世界银行在最新报告中指出,鉴于各国高利率和高通胀的情况,2023年可能会出现全球性的经济衰退,这也将会对新兴国家和发展中国家的经济造成毁灭性打击。

但我们不要忘记,在新冠疫情席卷全球之前,澳大利亚保持了30年经济无衰退的神话。

特殊地理环境以及稳定的经济和金融体系,让澳大利亚在1997年的亚洲金融危机、2001年的科技股崩盘、2008全球金融危机,甚至2020年的新冠股灾中安然度过。

这次,澳大利亚能否独善其身再创奇迹?

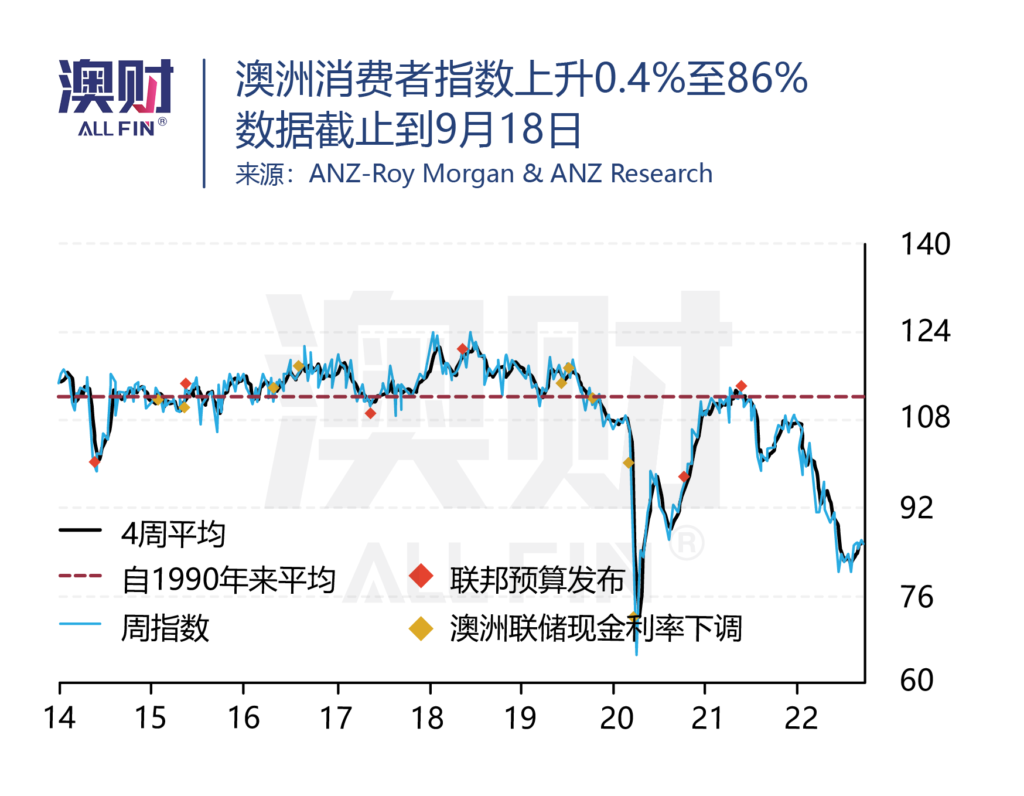

见微知著,我们来看看消费者眼里的澳大利亚经济。

目前全球经济体的消费者信心下降幅度已远超全球衰退前夕的水平,但澳大利亚最新的消费者信心指数上涨0.4%至86%,除了维州外,其他主要州的数据均出现上涨。换而言之,大部分受访消费者对澳大利亚未来经济状况持乐观态度。同时,也认为澳联储下次会缩减加息规模。对此,澳新银行(ANZ)澳大利亚经济部主管,David Plank则表示否定——认为澳联储仍会选择加息50基点。

不过,随着美澳两国接下来的加息举措,以科技股为代表的成长股的估值将重回合理区间,新的投资机会也将逐渐显现。

后加息时代,面临全球经济放缓的大趋势,股市对各国央行的加息举措尤为敏感,投资人的避险情绪加剧,部分上市公司业绩也对未来经济形势有所暗示。因此,待本轮加息周期“尘埃落定”后,全球经济形势才会明朗。

“一千人有一千个哈姆雷特”,目前市场关于投资的声音太多。如果你没有自己的投资逻辑,也没有建立投资体系,可能会“很晕”,不知道到底哪个观点才是正确的。

阅读更多澳洲财经时事

免责声明:本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。博满年度资产配置论坛将潜在涉及金融产品宣传,所有金融产品仅接受专业/机构投资者(《公司法》所指),不接受零售投资者。任何产品详情请参阅基金投资备忘录,最终解释权归博满澳财所有。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

免责声明:本文中的分析,观点或其他资讯均为市场评述/一般信息,不构成交易建议,仅供参考。任何前瞻性陈述并非对未来业绩的保证或陈述,切勿过分依赖。在进行任何投资时,请基于个人投资目的、财务状况或个人需求考虑本文所含信息的适用性,谨慎决策,风险自担。

(文中未注明来源的图片均为Shutterstock,Inc.授权澳财网使用,单独转载图片或致法律风险。)